龙头暴涨20%!这个医疗器械细分赛道发生了什么?

作者|高禾投资研究中心医健行业组

龙头暴涨20%!这个医疗器械细分赛道发生了什么?

——电生理行业研究报告

导读

2022 年10 月17 日,惠泰医疗(688617.SH)放量上涨20.00 %,单日交易金额12.7 亿元,与此同时,微电生理-U(688351.SH)也上涨达到19.92%,单日交易金额2.65亿元,这两家公司都有一个共同的特征,都有电生理业务。

惠泰医疗2002年,是国产电生理和血管介入医疗器械品种品类齐全、规模领先、具有较强市场竞争力的企业之一,也是能够与国外产品形成强有力竞争的为数不多的企业之一。目前该公司已形成了以完整冠脉通路和电生理医疗器械为主导,外周血管和神经介入医疗器械为重点发展方向的业务布局。

微电生理成立于2010年,系微创医疗科学有限公司(00853.HK)的参股公司,自成立以来,微电生理始终坚持核心技术的创新与突破,并围绕核心技术进行系统性的产品布局和应用扩展。经过十余年的持续创新,在心脏电生理领域,公司是全球市场中少数同时完成心脏电生理设备与耗材完整布局的厂商之一,也是能够提供三维心脏电生理设备与耗材完整解决方案的国产厂商之一。

我们认为,两者放量大涨,和近期集采政策落地密切相关。

2022 年10 月14 日,福建省药械联合采购中心发布《心脏介入电生理类医用耗材省际联盟集中带量采购文件》1号文件,“集结”27个省区,组成迄今最大也是首个心脏电生理类产品集采联盟,正式敲定采购品种和集采方案,此次联盟虽没有以国采的名义进行,但从范围、影响来看,基本和国采已经相差无几,是备受行业及相关投资者密切关注的重大政策事件。

来源:福建省药械联合采购中心、高禾投资研究中心

实际上,今年以来,除了微电生理作为适用科创板第五套规则上市以外,可参见《》,还有多家赛道的创业企业完成一级市场再融资,无论一二级市场投资者,可以说,无论一二级市场对于该细分赛道都非常关注。

那么,什么是电生理行业?

电生理行业的天花板有多高?

本次联盟集采对行业又有哪些影响呢?

请看今天的研报,enjoy:

一、电生理行业的基本定义和概念

心律失常是指心脏冲动的起源部位、心搏频率和节律以及冲动传导的任一环节发生的异常。

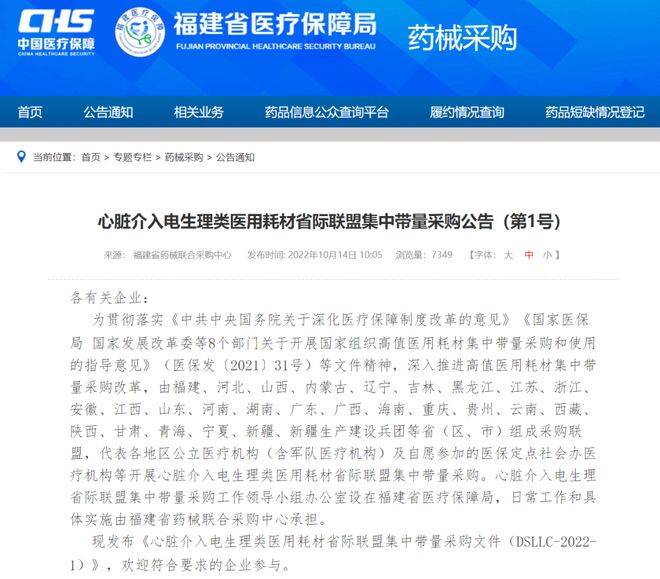

快速性心律失常的治疗方式包括药物治疗和非药物治疗,药物治疗根据作用机制可分为钠通道阻滞药、β 受体拮抗药、延长动作电位时程药以及钙通道阻滞药;非药物治疗包括介入治疗、电复律及电除颤、外科手术治疗等。

图:快速性心律失常治疗方式

来源:《心房颤动:目前的认识和治疗建议-2018》、《室性心律失常中国专家共识》、高禾投资研究中心

电生理学是以作用于生物体的电作用和生物体所发生的电现象为主要对象的生理学的一个分支领域。

电生理技术指以电、声等多种形式的能量刺激生物体,测量、记录和分析生物体发生的电现象和生物体的电特性的技术,是电生理学研究的主要技术。近代电生理学的发展多借助于细胞内电极和电子管、晶体管等放大技术的发展,对于临床诊断及诊疗具有重要意义。

因此,心脏电生理介入技术相关医疗器械包括标测导管、射频消融导管及其他电生理介入装置。

目前,我国电生理器械上游行业为医疗器械零部件供应、医用原材料、加工商以及第三方服务等,涉及的行业包括电子制造、机械制造、生物化学、材料等;中游行业为电生理相关设备及耗材的生产厂商和流通环节的医疗器械经销商;下游则为医疗器械的应用场所及终端用户,包括各类医院及患者。

其中,行业产业链上游涉及电子、材料、机械制造及信息工程等多个领域,上游供应厂商主要提供核心部件、生产设备及辅助软件等产品,中游电生理介入器械生产商以采购进口核心部件、生产设备及辅助软件产品。

(1)核心部件:根据产品差异,不同类型产品使用的核心部件差异较大。其中消融导管的核心部件包括电极、单腔管、外管、手柄和拉线等,电极是导管产品的核心部件,其价格在200-1000元之间,主要的供应厂商包括GE、西门子。

(2)生产设备:包括压握机、拉伸机、高频焊接机等,主要供应厂商包括BLOCKWIS、广东正夫、大族激光、威尔等。

(3)辅助软件:心脏三维标测将心电学和三维解剖信息结合,可揭示心律失常机制和靶点,指导导管规避心脏重要结构,目前临床上应用的心脏电生理标测系统主要包括CARTO系统、EnSite系统两种。

从技术水平来看,本土企业在电生理介入领域的起步较晚,整体的水平滞后于强生、美敦力、波士顿科学等跨国企业。近10年以来,在医疗器械政策支持及科研人员努力下,本土企业开始布局电生理介入领域,逐渐涌现出微创电生理、乐普医疗、美中双和等极具创新力的电生理介入器械生产商,未来将全面推动中国电生理技术发展,引领中国电生理介入治疗向着绿色、安全、高效的方向发展,并逐渐与国际先进技术水平接轨。

二、电生理行业的市场规模

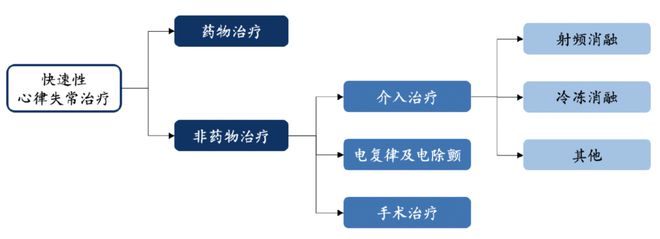

随着国内企业在技术研发及产业应用方面的不断突破,国产产品与进口产品的差距不断缩小,国产电生理医疗器械的市场规模也在稳步增长。未来随着各项利好国产替代政策的有序推进,国产电生理医疗器械的市场规模增速有望超过进口企业。

根据弗若斯特沙利文数据,国内心脏电生理器械市场规模由2015 年的14.8 亿元增长至2020 年的51.5 亿元,复合年增长率为28.3%。中国拥有庞大的快速性心律失常患者基数,随着电生理手术治疗的逐步渗透,预计到2024 年,电生理器械市场规模将达到211.1 亿元,复合年增长率为42.3%。

其中,预计2020 年至2024 年,国产电生理医疗器械市场的复合增速将达到42.3%,高于同期进口电生理医疗器械市场的复合增速。2024 年,国产厂商有望占据12.9%的市场份额。

来源:弗若斯特沙利文、高禾投资研究中心

三、电生理行业的核心玩家

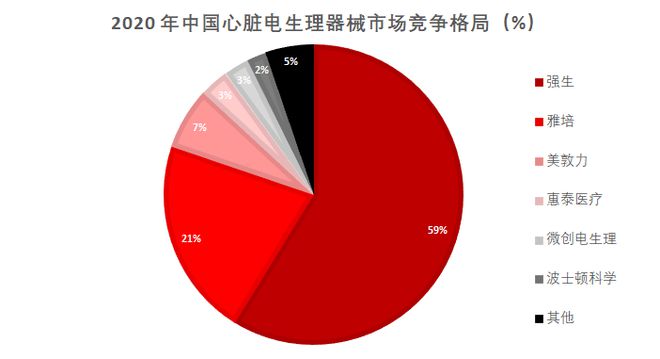

长期以来,国内电生理器械市场始终由强生、雅培等跨国医疗器械厂商占据垄断地位。根据弗若斯特沙利文的研究报告显示,2020 年国产电生理医疗器械市场份额仅为9.6%,国产化率不足10%,进口厂商具备明显优势。以销售收入计算,2020 年中国电生理器械市场的前三名均为进口厂商,其中强生占据主导地位,2020 年心脏电生理销售额达约30.30 亿元,市场占比为58.8%,排名第一;其次是雅培和美敦力,分别占比21.4%和6.7%,三者合计市场份额超过85%。

来源:弗若斯特沙利文、高禾投资研究中心

(一)强生

强生为消费品、制药以及医疗器材和诊断产品的市场提供全面的产品和服务。在电生理领域,强生的主要产品包括Carto3 心脏三维手术导航系统、标测导管、射频消融导管及体表参考电极等,在国际和国内市场上占据排名第一的市场份额。

该公司发明了全球首个实时三维心脏标测导航技术、全球首个电生理导管、冷盐水灌注消融导管、压力感应消融导管,通过其创新能力确立了在电生理行业中的领先地位。2009年引入CARTO 3系统,通过先进的磁电融合导管定位(ACL)技术、快速解剖映射(FAM)和CONNECTION ofCHOICE患者接口单元,提高了3D映射技术的准确性、速度和效率。2009年FDA批准了其消融导管成为第一种用于治疗房颤的产品,即NAVISTAR THERMOCOOL导管;2014年2月THERMOCOOL SMARTTOUCH压力感应消融导管获批上市,是美国FDA批准的第一个采用直接接触力技术的消融导管。

(二)美敦力

美敦力业务包括心血管疾病、脊柱疾病、疼痛等多个领域。在电生理领域,美敦力的主要技术为射频导管消融手术、冷冻球囊导管消融手术以及相应耗材和设备等。

全球近100万患者接受了美敦力冷冻消融设备的治疗。2013年12月美敦力冷冻球囊在中国上市,冷冻球囊导管消融治疗房颤作为一项新技术引入中国,成为治疗房颤的创新性技术。冷冻球囊的优点是操作简单。在贴靠满意的情况下能迅速有效地隔离肺静脉,而且采用冷冻能量在消融过程中产生血栓的风险较低。冷冻球囊的使用不涉及很多电生理知识,有心脏介入经验的医生通过20-30例的临床学习摸索就可熟练开展。

(三)雅培

雅培是全球医疗健康行业的领导者,产品遍及诊断、医疗器械、营养品和药品等医疗健康领域。通过收购圣犹达,其心血管器械产品布局涵盖了各个重要细分领域。

2017年1月,雅培出价250亿美元,完成对圣犹达(St .Jude.Medical)的收购。圣犹达在房颤、心力衰竭、结构性心脏和慢性疼痛等领域的强势地位和雅培在冠状动脉介入治疗和二尖瓣疾病方面的领先优势形成互补,合并后雅培覆盖了规模大( 300 亿美元)、增速高的心血管市场的几乎全部细分领域,成为心血管设备市场中市占率前2的企业。

(四)波士顿科学

波士顿科学致力于通过创新的医疗解决方案,改善人们的生活,提高全世界患者的健康品质,是一家全球领先的医疗科技公司,产品主要覆盖心血管介入、心脏节律管理、心脏电生理、结构性心脏病、肿瘤介入及盆底健康、呼吸介入等领域。

(五)惠泰医疗

惠泰医疗是一家专注于电生理和血管介入医疗器械的研发、生产和销售的高新技术企业,其电生理产品包括电生理电极导管、可控射频消融电极导管和多道电生理系统。

惠泰医疗是中国第一家获得电生理电极导管、可控射频消融电极导管、漂浮临时起搏电极导管市场准入并进入临床应用的国产厂家,填补了心脏电生理领域国产品牌的空白,同时于2011年成为中国首家获得电生理电极导管和可控射频消融电极导管两类产品欧盟CE认证的国产厂家。主动脉介入产品胸主动脉支架(TAA)目前处于临床后随访阶段。

(六)微创电生理

微创电生理是一家专注于电生理介入诊疗技术领域创新器械研发、生产和销售高新技术企业,致力于提供国际领先的电生理介入诊疗一体化解决方案。更多内容可参看本文第一部分。

(七)锦江电子

锦江电子成立于1991年,位于成都市武侯区,占地面积达2.3万平方米,致力于电生理领域产品的研发、生产和销售,产品主要包括心脏三维标测系统、多道生理记录仪、心脏电生理刺激仪、心脏射频消融仪、冷盐水灌注泵、一次性使用固定弯/可调弯心脏电生理标测导管、一次性使用可调弯心脏射频消融导管、神经射频治疗仪。公司销售网络遍布全国各省份,累计用户数突破1千家。该公司2013年心脏三维标测系统获批上市;2015年多道生理记录系统和心脏射频消融仪获得CE认证;2018年与深圳信立泰药业股份有限公司成功签约,开启新篇章;2020年电生理标测导管和心脏射频消融导管获得NMPA批准上市。

(八)心诺普

心诺普医疗始建于2005年美国明尼苏达州,专注于心脏电生理领域, 2007年在北京成立生产和研发中心,目前已拥有诊断、治疗心律失常疾病的十余条产品线,销售覆盖全国31省,近800家医院,同时多类产品获得美国、欧盟、日本的注册证书,出口多个国家和地区。2007年心诺普医疗在中国建立了自己的生产和研发中心,10多年来,心诺普已完成标测、消融导管以及介入工具类产品中,十余个产品线的上市,主要为中国、欧洲、美国市场提供心脏电生理产品及心外科产品。2021年3月新诺普医疗(北京)获得E轮6000万美元(近4亿元)融资,用于布局电生理全产品线。近期美国研发中心以互联网和大数据为基础,利用最前沿的电子、算法和材料技术推进冷冻消融系统和三维标测系统项目,预计在2022年启动中国和国际的临床应用。

四、近期电生理集采最新集采政策动向

2022 年10 月14 日,《心脏介入电生理类医用耗材省际联盟集中带量采购文件》发布。

http://ybj.fujian.gov.cn/ztzl/yxcg/ggtz/202210/W020221014367165064214.pdf

此次集中带量采购由福建省牵头,河北、山西、内蒙古、辽宁等26 省区参与,是目前采购联盟规模之最。作为首次心血管类产品大规模集采,此次带量采购涉及11 个大品种,几乎囊括心脏介入电生理类全部高单价医用耗材。

该文件要点如下:

1)带量采购对象:电生理导管鞘、隔穿刺针及诊断、治疗、超声导管等心脏介入电生理类常见医用耗材;

2)采购需求量:各医疗机构在企业申报的产品/套装中选择并报量产生意向采购量;

3)中标规则及协议采购量:

①组套采购模式:降幅≥30%中标,获40%需求量,降幅≥50%获80%采购需求量;

②单件采购模式:降幅≥50%中标,降幅排名前二进入A 组(获需求量100%及90%+分配量),排名后三分之一为C 组(获需求量60%,调出20%),其余进B 组(获需求量80%+分配量);

③配套采购模式:较该企业所有拟中选组套/产品加权平均降幅下浮5%。

总体来看,本次电生理集采政策温和。

1)最高限价设置:整体来看,此次集采方案最高限价与目前终端医院售价较为相近;

2)降价幅度:厂商可通过调整降幅确保中选,组套采购模式降价30%以上、单件采购模式降价50%以上即可中选,因此预计几乎不会有主要玩家出局。

本次集采周期自中选结果实际执行日起计算,原则上为2 年。首年协议采购量于2023 年4 月起执行,具体执行日期由联盟各地区确定。

总结来看,电生理类耗材壁垒较高,而国内厂商整体起步较晚,目前来看,国产厂商主要集中在中低端市场(2020 年市场份额约10%),高端电生理医疗器械市场主要由强生、雅培、美敦力(三家份额超85%)等进口外资厂商垄断。随着近年国内企业研发实力加强,一些厂商开始涉足电生理类市场,现阶段集采政策已经出现明显的边际改善信号,未来国内厂商在市场份额上有望突围,长期业绩值得期待。

责任编辑 | 陈斌