谢治宇的低谷期

来源:远川研究所

“从各个角度看,我们现在的市场都割裂得非常厉害。”在今年一季度的路演中,谢治宇如是说到,面容略显疲惫。

割裂,是谢治宇对这两年市场的总结,也是持有谢治宇的基民们最直观的感受。

在鲜花着锦的2020年,谢治宇管理公募基金来到第7个年头,不多不少,正好是一个传统意义上的A股牛熊周期。站在彼时的牛市高点回望,人们统计出了一个令人惊异的成绩——谢治宇近7年的平均年化收益超过28%。这份长期业绩,在当时只有一句话形容:

一览众山小。

那之后,关于谢治宇的介绍总会伴随很多前缀:兴全基金中生代领军人物、300亿现象级爆款基金经理、最年轻的80后公募投资总监之一、温暖体贴的「谢大白」。

但大部分人都没预料到,2020年是谢治宇声望的巅峰,也是此后两年净值曲线转向的拐点。从2021年2月至今年4月的市场低点,谢治宇管理基金的最大回撤超过30%,「刷新」了或许是基金经理自己也最不愿意被记录的数值。

如今,2022年已过去三分之二,他不得不面对从业以来自己做得最糟糕的一年。谢治宇的业绩不仅跑输同类平均,在3000多只同类基金中排名也在后10%的区间徘徊,与其他超大管理规模的基金经理相比,他也陷入了一个均衡型基金经理的尴尬时刻:与持股集中度动辄超过60%的基金经理们同台,收益率不佳的同时,回撤也没有表现得更出色。

这让越来越多人开始讨论,谢治宇到底怎么了?

01 牛市型选手

谢治宇是典型的牛市型选手,他出众的长期业绩并不依靠每个自然年度都战胜市场来累积,而是在几个特殊年份狠狠抓住了机会。从历史业绩上看,对比沪深300,谢治宇的超额收益主要集中在2015年和2019~2020年这两个阶段中,其他年份的超额收益则处在上下波动的横盘状态。

而在这两个大幅获取超额收益的时段中,谢治宇展现了他的两个核心能力:灵活性与择股能力。

行情急速起落的2015年,是谢治宇的第一场成名战,其依靠高度的灵活性战胜市场。

在2015年初,谢治宇就切入光伏等行业,把握住中小盘成长股的涨幅。随后在二季度,彼时的兴全总经理杨东发声,提示市场风险,谢治宇也跟随着一众兴全老将在牛市高点精准调低仓位,并且有别于其他基金经理,谢治宇又在年末亮出「回马枪」,近乎全仓加到养殖、传媒、计算机等小盘股中搏到一轮反弹的收益。

接连几次的成功决策和交易,最终为兴全合润全年斩获87%的收益,在400多只同类基金中排名第22。那一年,连谢治宇都觉得自己很拉风[1]。

但如果他一直以这种「聚焦小盘成长、注重性价比、快进快出」的拉风打法做下去的话,可以预计在之后几年的大盘白马股复苏行情中,很难有他的一席之地。不过,2016年熔断行情的到来,让谢治宇认识到了自己凭借择时和交易层面做出的收益,终将在动荡的市场中还回去。

度过了收益略平淡的2016,谢治宇在反思中发现过去在频繁买入卖出中,并没有真正享受到成长股大幅上涨的红利。并且随着外资入市,白马权重股行情渐起,A股市场也在发生结构性的变化。从2016年走出来的谢治宇,转身向大盘成长的风格走去,换手率也明显降低。

就如村上春树所说:“从沙尘暴中逃出的你已不再是跨入沙尘暴时的你。”

2018年是谢治宇回忆中感触最深的一个熊市,但凭借择股能力,这一年也成为了他长期主义道路上最佳的建仓期。

2018年年初,兴全合宜超乎所有人预期地在首日就募集超300亿,成为现象级爆款,谢治宇也凭此基金将自己的管理规模翻了两倍。但就在兴全合宜成立后的第4个交易日,上证指数创下3587.03点阶段新高后,就此开启全年的下跌行情,最终沪深300指数全年跌幅达25%。

这一年,谢治宇的重仓股普遍遭受重创:其一二大重仓股中国平安、隆基股份全年跌幅近20%左右,其他重仓股如伊利股份和永辉超市也面临较大跌幅,三安光电更是股价腰斩。在管理规模和市场环境两头都遭遇极端的压力下,兴全合宜最大回撤超18%。一只封闭期长达两年的爆款基,运行不到一年,净值剩下8毛几。

但在市场动荡中,谢治宇依旧选择了将资金坚守在这些自己看得懂的好公司上,逢低买入,在低位累积大量筹码,等待反转。

从2015年的出彩,2016年的反思,2017年的迭代,到了2018年,谢治宇已经成为了一名非常「兴全」的基金经理:均衡分散、左侧持有好公司、无惧波动少择时。最终这成为了谢治宇在2019年和2020年厚积薄发的资本。

2019年非银板块整体上涨超过40%,谢治宇的爱股中国平安随之大涨50%,其他重仓股如口子窖、建友股份也接近翻倍,拉动净值上涨。到了2020年,谢治宇从两年前就重仓的隆基股份迎来了丰收季节,全年涨幅近3倍。同时,上一年开始布局的芒果超媒、万华化学也获得了近乎翻倍的涨幅。

这一期间,谢治宇的择股能力大放异彩,挖掘出了许多翻倍股,贡献了大量Alpha。他的有效持仓不超过40只,但重仓单一行业也不会超过30%,这种个股精选、行业分散的投资方式,拉高了整个投资组合的下限。

就如彼得·林奇所说:“如果你的投资组合足够均衡,那么把握住一两只能翻几倍的好公司后,其他一些标的下跌就不足为惧。”

最终,当兴全合宜在2020年解封时,谢治宇交出了两年年化9%的成绩,作为一只在高位募集,净值一度跌到0.8的基金,这样的成绩甚至还赋予了「封闭持有期」特殊的产品意义和投教价值。

但进入2021年后,谢治宇的剧本发生了翻天覆地的变化。一位兴全合润曾经的持有人评价道:“从2021年开始,我有些看不清楚谢先生的投资思路了。”

02 错付的行业

从2021年开始,市场对于谢治宇来说,就开始变得非常逆风,在灵活性与个股选择上都遭遇了掣肘。

首先是灵活性,虽然从2017年开始谢治宇就不再做择时操作,始终维持高仓位运行,换手率也明显下降。但对于均衡型基金经理来说,行业的选择与切换依然是收益的重要来源,也是灵活性的表现之一。

但2021年开始,市场分化严重,结构非常集中,如果没有把仓位集中在资源、锂电、半导体等行业产业链上,是比较难把净值做高的。赛道基金经理崛起多如牛毛,均衡型基金经理退潮只剩凤毛。在市场的「连夜雨」下,谢治宇本身也出现了失误——他错判了市场。

与当年年初就表达了悲观预期的董承非相似,谢治宇也认为2021年将是一个「平淡的市场」,并在一季度大幅加仓兴业银行与平安银行,将去年年报中还没有的银行股生生拔高超过一成仓位。但众所周知,2021年受宏观大环境和地产的影响,银行股处于杀估值的阶段。最终谢治宇在下半年无奈清仓银行。

通过银行股建立偏防守的投资组合,还导致谢治宇在新能源与半导体行业上的操作慢了一步。

2021年下半年,谢治宇加仓半导体和光伏,增加了这两个行业的仓位。但这两个行业的涨幅主要集中在上半年,等到2022年开年便开始了快速回撤,这也让加仓了的谢治宇,陷入被动。

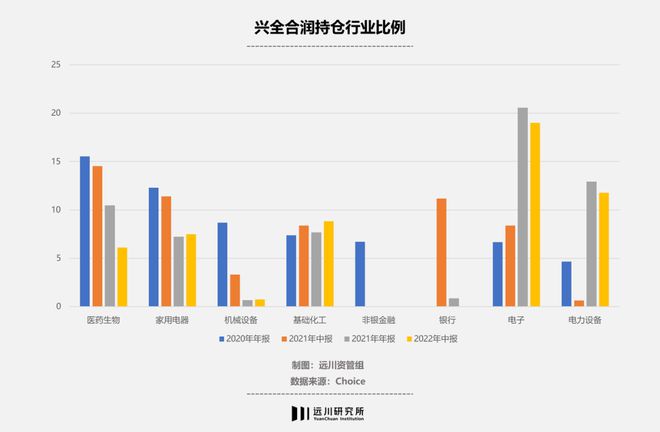

与此同时,谢治宇长期布局的行业中,医药生物和家用电器始终在前五大的位置,这两个行业至今回调幅度也都超过30%,拖累了净值。

除了行业上的踏空外,在个股操作上谢治宇也遇到了令他头痛的问题——估值。

虽然谢治宇在2017年后已经将「好公司」放在持有条件的首位,但对估值的容忍度依旧不算高,面对价格过高的好公司也只选择小仓位介入,之后随着持有周期拉长逐步加仓。于是在估值「旱地拔葱」的年份,谢治宇会出现「小仓位吃涨幅,大仓位吃回调」的状况。

这点在谢治宇的爱股芒果超媒上就可见一斑。

从2019年二季度开始买入算起,直到2020年底芒果超媒的股价已经实现翻倍,但在这个上涨阶段谢治宇的持股数量都不算高。而之后由于长视频赛道面临业绩困境,叠加政策因素,芒果超媒的股价开始一路下跌。在这一阶段,谢治宇开始陆续加仓。

截至今年二季度,兴全合润对芒果超媒的持仓相比2020年翻了一倍,但芒果超媒的股价已几乎跌回曾经的买入价,从曾经的浮盈到现在,这笔交易对净值的贡献已经难言正负。这样的操作并非个例,在整个2020年至2021年,兴全合润的一众重仓股,如海尔智家、锦江酒店、普洛药业上都出现了类似状况。

当然,从2020年后半年开始暴增的管理规模也放大了谢治宇的失误,尽管被流入的资金加仓在山顶上也并非谢治宇一人面对的问题。

谢治宇偏向「困境反转」,这需要在自身看好的行业与个股估值较低或合理位置时建仓,等待市场验证其价值形成戴维斯双击。

而在自己擅长的行业已经处于较高估值水准,或已经被充分定价时,操作难度急剧升高,就很难再做出亮眼的切换,更多时候选择坚守在自己原有的能力圈中,接受「盈亏同源」,等待下一波反转的来临。

其实这本身并无不妥,是非常「标准」的操作。

但对于一名长期业绩经历过牛熊考验、管理规模在业内领先、也享受着不错声誉口碑的明星基金经理,人们总是希望他们能再进化得多一点。

03 尾声:低谷就在那里对于基金经理来说,从业的时间长了,低谷期总是难以避免。但它也是一种检验,照到投资方法论的盲区里,让基金经理去直面它,想办法优化它,让「杀」不死自己的回撤把自己变得更强大。

在远川做过的诸多调研中,几乎每一个基金经理职业生涯最大的迭代,或是来自于收益极度落后的年份,或是来自于最大回撤之后。有的基金经理从重视估值的舒适区里硬着头皮让自己看到更多的公司质地,有的基金经理从行业高度集中的波动中走向更为平缓的均衡分散。

然而,均衡配置的风格在长达两年的结构性行情里给兴全系带来的巨大压力,不光是谢治宇一个人面临的问题。兴全的做法很职业,他们没有让原来的基金经理去风格漂移,而是从外部引入不同的风格,比如交银系的任相栋、鹏华系的谢书英,来补全基金经理层面的风格配置和体系差异。

只是,作为传统兴全打法的继承人,自主培养起一代青年基金经理的带头者,他身上的担子仍然很重。

回撤之后,迭代会如何发生,取决于基金经理的认知和性格,但更重要的是,巨大压力之下对履行「受托责任」的试炼。毕竟基金经理的低谷期,对于持有人来说就是一种「浮亏」的状态,最终是收复失地还是永久损失,终究要看基金经理付出了多大的决心和精力,走出自己的低谷。

世界顶级华人建筑设计师贝聿铭曾说过:成功是已解决问题的积累。用这句话来定义一个基金经理的成功与否,或许同样适用。

参考资料

[1] 小雅深 访 | 7年半年化收益28.5%全市场第一!谢治宇最完整投资框架:投资的三个层次和两个假设,投资人记事

编辑:张婕妤

视觉设计:疏睿

制图:黄晓峰

责任编辑:张婕妤