快递价格战熄火,中通半年揽单114亿件成“利润王”,巨头出海抢占东南亚

经历了三四月滑坡,上半年快递行业的成绩单如何?

国家邮政局公告数据显示,今年上半年,全国快递服务企业累计完成业务量收512.2亿件、业务收入4982.2亿元,同比分别增长3.7%和2.9%。

不管是业务量还是收入,2022年上半年是近年来增速最低的一次。即便是在2020年上半年,全国快递行业的业务量仍有22.1%的增速;2021年,这一指标同比增长29.9%。

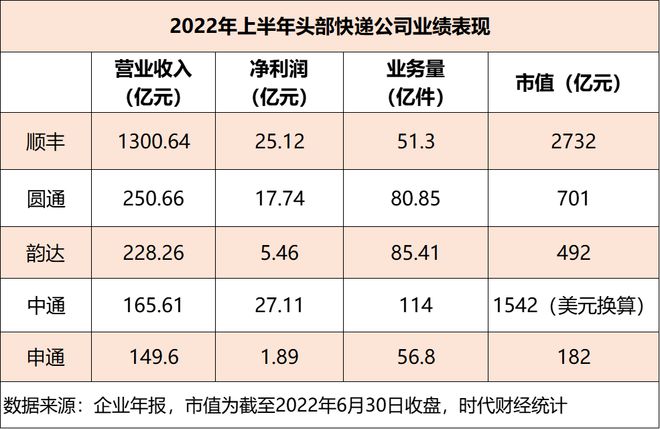

从各家快递行业的财报中也窥见这一变化,截至8月底,顺丰控股(SZ:002352)、中通快递(ZTO.US)、韵达股份(SZ:002120)、圆通速递(SH:600233)、申通快递(SZ:002468)等头部快递相继发布了中期业绩报告。从成绩单看,在五六月的快速反弹下,上半年快递企业在快递件量、单票收入以及整体经营业绩上才得到好转。

营收与市值方面,顺丰稳坐一哥地位,上半年实现营业收入1301亿元,同比增长47.2%;截至6月30日市值超2732亿元。

快递件量、利润表现上,中通快递仍拔得头筹,以114亿件的快递件量成为唯一一个百亿量级的快递公司;归母净利润则录得27.11亿元,同比增长48.5%。

在价格战趋于缓和之时,以极兔为代表的新玩家们则仍旧冲击着快递格局。同时,国内快递公司亦纷纷敲开了极兔原阵地东南亚的大门,最新消息是,顺丰开启了针对东南亚市场的“战狼计划”。

快递单量反弹,顺丰半年营收破千亿

上半年全国快递市场呈现先抑后扬,其中3-4月下滑明显,圆通、韵达、申通在财报中都提到了国内部分城市疫情影响、转运中心及干线运输受到限制等影响原因。

5月起,因消费需求回暖、物流复工复产,带动快递企业们的业务量止跌回升。

整体而言,上半年头部快递企业快递件量均呈现正向增长,中通快递录得快递业务量114亿件,韵达股份为85.41亿件,圆通为80.85亿件,申通为56.8亿件,顺丰为51.3亿件。

其中业务增速最快的是申通,凭借优化运输产能与运输网络等,上半年快递件量同比增长17.54%,高于行业增速,带动上半年市场占有率提升1.31个百分点至11.09%,扭转2021年各项指标垫底的颓势。

中通、圆通则录得10%左右的业务量增长;较为逊色的是韵达股份以及顺丰,前者录得3.39%增长率,这也使得同期市占率下滑0.05%,与紧追其后的圆通差距进一步拉近;顺丰则录得同比持平。

据统计,上半年中通、韵达、圆通、申通、顺丰的市占率约为22.31%、16.68%、15.78%、11.09%,除韵达、顺丰市场份额萎缩之外,其余三家实现扩张。

不过营收层面,业务结构多样、单价较高的顺丰则以1300亿元远远甩开其他传统快递公司,中期首次突破千亿大关,同比增速达47.22%,为所有快递公司中增速最高。

从顺丰的财报中可获悉,增速的主要动力来自于供应链及国际业务,受并购嘉里物流影响,上半年这一业务营收达465亿元、增幅超4倍,总营收比超过三成,为顺丰除速运业务外的第二大业务板块。若加上同城急送、冷运等业务,上半年顺丰控股新业务占比从以往30%左右提升至51%。

此外,中通、圆通、韵达也录得20%-30%的营收增长,申通则获得近36%的营收增幅,五家头部快递企业上半年营收合计超2000亿元,实现净利润约77.3亿元。

价格战暂缓,中通赚27亿还是利润王

尽管业务量受3-4月影响大为放缓,但快递行业的利润表现则明显好转,从价格竞争的泥淖中逐步走出。

兴业证券报告指出,电商快递去年至今从份额导线转为利润导向是较为明确和清晰的趋势。

快递行业专家、双壹咨询创始人龚福照亦对时代财经指出,“上半年快递行业利润超出预期,虽然件量下滑但企业盈利能力大为提升,几家上市公司没有一家亏损,这也意味着经过价格战之后行业不再一味追求低价,更加追求发展质量。”

虽单票收入的统计口径不同,但今年以来,头部快递公司们的单票价格整体出现了同比上调,且呈现涨幅逐月走高趋势。

其中,以加盟制为主的圆通、申通、韵达录得单票收入为2.6元、2.56元、2.53元,较去年同期增长19.27%、13.78%、20.48%;中通(剔除派费等因素)单票收入则为1.39元,同比增长9.45%。直营制的顺丰同比增速3%最为平稳,但单票收入位居第一,为15.9元。

整体盈利表现上,因去年上半年深陷价格战、盈利基数低,今年上半年头部快递公司利润均录得不小增长。

“利润王”仍由中通摘得,录得27.11亿元、同比增长48.5%;增速最大为顺丰,录得25.12亿元、同比增长230.61%;申通则实现扭亏为盈,录得1.89亿元、同比增长228.94%。

争夺快递“老二”的韵达、圆通表现差异明显,分别录得净利润5.46亿元、17.74亿元,增速为22.41%、174.72%,在业务量级接近的情况下圆通一年盈利为韵达的3倍。

综合毛利率方面,中通、顺丰、圆通、韵达、申通分别为23.08%、12.5%、11.89%、8.67%、4.90%,尚未恢复至2020年前水平。

极兔融合完成,国内巨头抢占东南亚

尽管价格战缓和,但各大头部公司的竞争并未松懈,市场份额的争夺依然激烈。

上半年,五大快递企业累计占据约76%的市场份额,相较2021年略微增长,但与此同时,极兔、京东物流、菜鸟等其他企业正在加速崛起壮大。

以极兔为代表,自2020年迅速切入国内市场以来便备受关注,随后更在2021年10月一举并购百世集团的国内快递业务。

此后,极兔百世两网融合进度一直为外界所关注。在经历末端加盟商融合不顺之后,今年5月,消息称极兔百世两网融合已完成;今年6月,在武汉大客户会议上,极兔创始人李杰难得现身,官宣5月日均业务量已经站稳4000万票。

时代财经对比获悉,今年5月五大头部快递企业中,中通、圆通、韵达的日均单量在5000万单左右,申通、顺丰在3000万单左右。以4000万的日均单量粗略估计,5月份极兔的市占率约为13%——超越顺丰、申通,逼近韵达、圆通,日均单量位于行业第四。

不过,受6月份部分城市网点欠薪、关停等影响,一名不愿具名的业内人士表示目前极兔的日均单量应不超过申通。

不止极兔搅动中国市场,国内快递公司也在逐步抢占对手的战场。

今年8月,顺丰面向东南亚市场推出了“战狼计划”,主要针对越南、泰国、马来西亚、新加坡、印尼、菲律宾等进出口业务,由董事长王卫亲自督战;4月,在越南布局快递业务已有两年多的圆通,在菲律宾马尼拉宣布开业起网;2月,中通在泰国曼谷的转运中心启动试运。

东南亚市场,已然成为中国快递企业出海的第一站。“国内快递行业已由增量市场转为存量市场,想要扩大产值只能拓展拓展国际业务。”龚福照还指出,东南亚电商市场高增长,以及近年来国内制造业迁移至东南亚市场的特点,都给国内快递企业带来商机。