A股环境越来越像2012年底,如何演绎?

本文来自格隆汇专栏:招商策略张夏,作者:张夏团队

2021年11月8日,我们发布2022年年度策略报告《从喧嚣到平淡,静候新起点》,强调2022年A股整体态势类似“√”,新增社融增速在三季度前后转正,带来盈利预期上行,A股将迎来新一轮上行周期的起点。近期我们在多篇报告中提到“风格切换”“加仓银房家”。7月31日,我们发布报告《调整将息,升势将起》,8月14日,我们发布报告《社融低于预期,A 股怎么看》,8月21日,我们发布报告《为什么四季度容易发生风格切换,如何预判和跟踪》,8月28日,我们发布报告《均衡结构,以待其变》,9月5日,我们发布报告《银房家超额收益决定因素探讨》,如果年末社融出现较大幅度好转及地产销量边际改善,同时考虑到困境反转和性价比,银房家基本面将会迎来明显改善。

类似2012年,2022年也是召开重要会议年份,且今年的宏观经济环境、流动性、居民储蓄、估值溢价等方方面面都与2012年有着相似之处。目前国内融资结构正逐渐改善,基建投资大幅回升、制造业投资反弹,驱动国内经济复苏。而一旦宏观经济情况好转,风险偏好提升,高增的居民存款可能转化为投资,触发“储蓄溢出效应”,增加对股票和基金的投资。且待美国通胀压力得到显著缓解,美债收益率加速回落将更有利于A股表现。综合评估,当前A股环境越来越像2012年底,有点像站在了2012年10~11月之间,参考2012年经验,A股可能正在酝酿新一轮上行攻势,尽管目前波动较大,但正好是低位建仓机遇。

A股环境越来越像2012年底,未来如何演绎

今年是2022年,在国内环境方面,重要会议的召开使得内部环境像2012年,除此之外,经济、流动性、居民财富、估值溢价等方方面面都有相似之处。

社融逐渐企稳回升,经济从下行到筑底过程

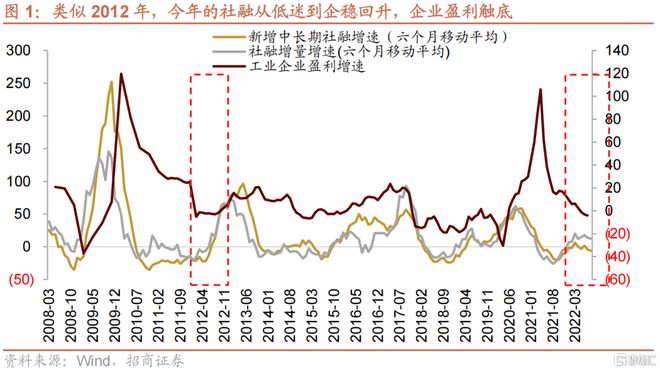

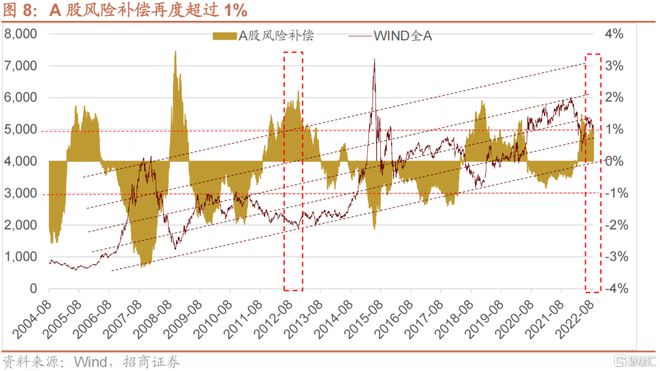

从经济的关键指标来看,当前的新增社融增速也是一度保持低迷,后开始反弹,工业企业盈利增速触底。这是一个典型的“下行-复苏”的组合。

从社融的结构来看,2022年8月的社融结构跟2012年8月高度类似,企业中长期和社融刚刚转正,居民的新增社融增速降幅收窄。也正是因为新增企业中长期社融增速不高,居民新增社融增速同比负增,A股在2012年9月-10月表现一般,但是后续随着企业和居民中长期期社融进一步改善, 最终经济复苏,A股在年底迎来一波大涨。

从经济的驱动因素来看,2012年8月也是基建投资大幅回升,制造业投资反弹,地产投资还在寻底过程中;今年8月的数据与2012年8月如出一辙,基建投资大幅反弹,制造业投资反弹,地产投资寻底。未来随着保交楼和地产政策进一步释放,以及基数效应,地产投资增速也将逐渐改善。

外需也较为类似,2012年开始,全球经济逐步走低,迈向衰退,中国面临的外需回落,出口增速趋势下行,进而提高国内需求扩张政策的延续性。

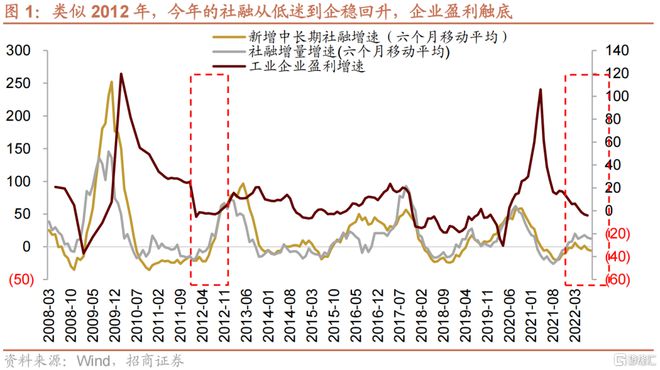

从美债收益率的角度,2012年通胀回落后,美债收益率大幅下行,不过目前美国通胀尚在高位,需要等待通胀数据和经济数据的进一步回落。

2022年和2012年均出现居民储蓄存款增速超过40%,关注储蓄溢出效应

过去一年随着流动性宽松,且居民投资房地产意愿明显回落,到今年8月,居民过去一年新增储蓄存款增速超过40%,类似2012年8月。储蓄存款是一种收益率较低的投资手段,在经济预期较低、缺乏投资意愿时,居民更愿意保守投资,但是一旦宏观经济情况好转,风险偏好提升,居民往往会将储蓄存款进行投资,过去经常就是地产、股票和基金。而历史上,当居民过去一年储蓄存款增速超过40%,就会触发“储蓄溢出效应”,也通常会酝酿一波指数级别的上涨。

2012年和2022年过去一年理财产品回报率和中债企业债收益率都在加速下行,使得居民投资类固收产品的回报率持续下移。

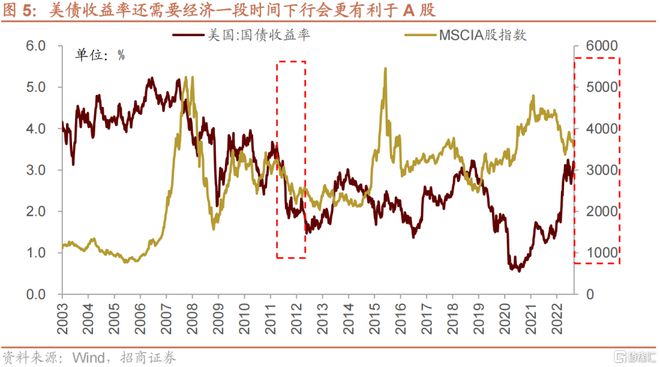

由于内外部因素的综合压力,2012年股票市场前三季度表现不佳,估值中枢下移。而宽松流动性导致利率中枢下移,因此2012年A股的风险补偿(定义为1/PE-十年期国债收益率)超过1%,当前A股的风险补偿同样超过1%。

2022年和2012年行情及演绎逻辑的相似之处

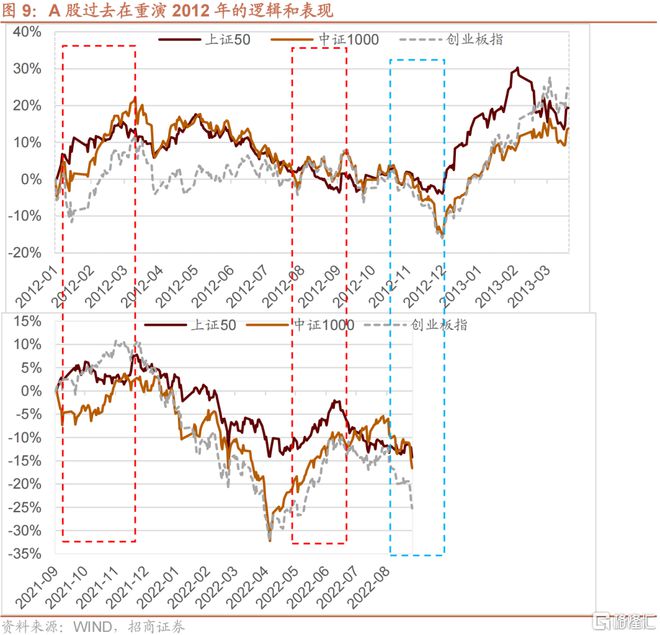

2012年A股演绎的行情一波三折,1-3月份在稳增长预期下市场进攻;后由于经济预期削弱持续大幅调整,2012年8-9月成长股有一波明显反弹,上证50表现一般;而九月中旬之后,上证50率先企稳,小票和创业板指大幅补跌,补跌幅度为20%。补跌后,2012年12月4日,A股进入全面反攻阶段。

如果看过去一年的行情,从去年9月至去年年底在稳增长预期下进攻;年初以来由于经济预期削弱持续大幅调整,2022年5-7月成长股有一波明显反弹,上证50表现一般;8月中旬之后,上证50率先企稳,小票和创业板指大幅补跌,8月中旬至今创业板指跌幅已经达到15%,中证1000跌幅为12%左右。

也就是说,站在2022年9月18日,有点像站在了2012年10~11月之间,尽管行情不是特别好,波动较大,但是2012年10~11月却是底部布局的最好时机。最近一段时间也非常类似,投资者每天只看见了悲观因素,对于好转的变量视而不见,并用宏大叙事来劝说自己离开市场。但这种悲观情绪,正是大型机会酝酿的时机。

A股环境越来越像2012年底,如何演绎

像2012年一样,今年也是召开重要会议的年份,稳增长政策加码,社融企稳回升后,国内经济从下行到筑底。结构上,基建投资大幅回升、制造业投资反弹是经济复苏的重要驱动因素,且全球经济下行和外需转弱将提升内需扩张政策的延续性,未来随着保交楼和地产宽松政策推进,房地产投资可能逐渐改善。此外,当前美国通胀仍在高位,可能还需要一段时间来消化美债收益率对A股构成的压制。而国内宽松的流动性环境使得固收类产品的投资回报率下移,居民存款高增,居民储蓄存款过去一年增长超过40%,很可能触发“溢出效应”,由于房住不炒深入身心,本轮溢出效应更有可能转向基金和股票。面对内外部综合压力,投资者风险偏好下降,A股风险补偿再度超过1%。以上方方面面的变化与2012年都存在较大的相似之处,当前A股环境演越来越像2012年底,有点像站在了2012年10~11月之间,而2012年12月4日A股进入全面反攻阶段。

综合以上,A股正在酝酿新一轮上行攻势,目前尽管波动较大,但正好是低位建仓机遇。

综合基本面、事件和政策,当前的配置思路转向均衡配置。在原有景气赛道新机车的基础上,加仓银房家。9月进入施工、地产销售旺季,加上国务院推出新一轮稳增长措施,宏观环境的变化更有利于基建施工链、地产竣工链和低估值银行地产。银房家考虑逐渐加仓,以使得持仓风格相对均衡,以应对可能的四季度风格切换。基建施工链关注【水泥】和【工程机械】,地产竣工关注【装修建材】【家电】【家居】【消费建材】此外,如果社融增速明显回升【银行保险】【地产】【白酒】也可关注。