离岸人民币破7,如何看后市?

15.09.2022

本文字数:2343,阅读时长大约4分钟

导读:近两日,外围冲突事件不断,加之美联储激进加息预期飙升,这一切都使得人民币承压。

作者 |第一财经 周艾琳

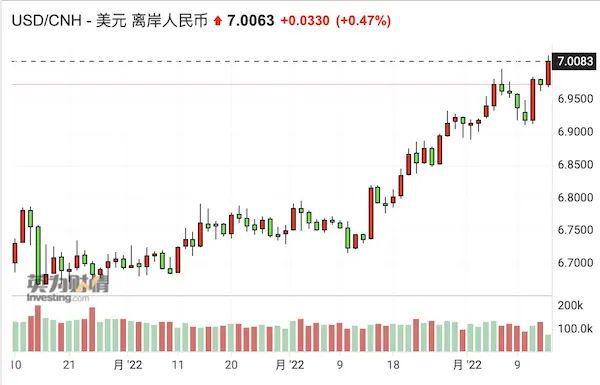

在6.9区间胶着几周后,离岸人民币对美元在9月15日傍晚跌破7关口。

截至北京时间18:45,美元/离岸人民币报7.0124,美元/人民币报6.9924。近两日,外围冲突事件不断,加之美联储激进加息预期飙升,这一切都使得人民币承压。

“今天中间价偏离模型的幅度高达超500点,这种偏离持续了十多天,央行维稳的意图依然十分明显,但受市场情绪和强美元影响,离岸市场抛压仍然比较重。”某外资行外汇交易员对记者表示。

另一股份行外汇交易员对记者表示,“破7后,预计后续人民币仍然存在一定压力,不排除看向7.15-7.2附近。但相比起日元、欧元(日元和欧元一年来对美元的跌幅分别达约30%和20%),其实这种跌幅很正常。”

摩根士丹利华鑫基金方面对记者提及,当地时间8月16日获批通过的美国《通胀削减法案》规定,受补贴车辆的最终组装必须在美国或与美国有自由贸易协定的国家进行,叠加地缘政治风险,引发市场对于光伏、新能源车等产业链出口需求的担忧,成为推动市场下行的主要动力。上述或将影响对欧美出口的相关政策,此前已有一定信息释放,但在近期成交较为低迷的弱势环境中,市场反应有所加剧。

不过,中银证券全球首席经济学家管涛认为,最近这波汇率调整的市场冲击或小于4、5月份,可以平常心看待人民币汇率的宽幅震荡行情。

管涛分析原因有四:一是汇率波动性提高往往会伴随着外汇市场交投趋于活跃,但这一次外汇成交放量没有上次明显。二是人民币急跌过程中均伴随着贬值预期上升,但这次市场预期的稳定性比上次增强。三是当前人民币汇率回调主要是离岸市场驱动,反映为CNH相对CNY持续在偏贬值方向,急跌期间差价进一步扩大,但这次境内外汇率差价较上次趋于收敛。四是两次人民币急跌均伴随着股市调整,但这次陆股通项下由上次累计净卖出转为累计净买入。

15日下午,国家外汇管理局公布了8月份外汇市场数据。管涛分析称,8月份,银行即远期(含期权)结售汇由上年同期逆差16亿转为顺差151亿美元,环比增长了1.30倍;剔除远期履约的银行代客收汇结汇率比前7个月均值上升3.5个百分点,付汇购汇率下降2.3个百分点,显示市场主体保持理性,结汇意愿上升、购汇动机减弱,汇率杠杆调节作用正常发挥。

“今天的外汇收支数据印证了上述判断,即从一系列高频数据看,这波人民币汇率调整的市场冲击或小于4、5月份。”管涛认为。

某国有大行国际业务部外汇业务专家对记者提及,经过一个小波折,美元指数本周再次冲近110大关,“事实上这是我们模型判断‘非常高估’的门槛,但冲破门槛不代表美元会立即回归均衡,只是代表着趋势的偏离很大,需要市场参与者在价格过热时保持冷静客观的立场。”他也提及, 美元/人民币一度在9月13日回到6.92附近,人民币其实也处于较为被高估的区间。未来1-2个月,如果美元指数徘徊在高位,人民币汇率的回撤压力依然存在,但可回撤的幅度不大。

事实上,8月中旬开始,多数外资行都已经下调了人民币年内的目标价,多数机构认为“破7”是大概率事件,这是在亚洲货币贬值潮下的自然反应。但机构也认为,央行仍有众多工具,加之中国国际收支平衡状况良好,人民币贬值并不会失控。

“强劲的国际收支平衡意味着,人民币汇率仍完全在中国的掌控之中。”巴克莱银行宏观、外汇策略师张蒙称。她也在9月15日对记者表示,目前将年内美元/人民币的预测从早前的6.8调整至7.15。在她看来,人民币对一篮子货币仍然很强,“即使美元/人民币向7.25迈进,CFETS一篮子货币指数也仅是回到了2021年一季度的水平。”

巴克莱最新表示,在强美元下,中国可能会试图控制人民币贬值的速度,但目前人民币处于较为昂贵的水平,在这一基础上继续抑制人民币贬值的意义不大。

无独有偶,渣打宏观策略主管刘洁近期也对记者表示,人民币对CFETS一篮子货币仍保持在接近102左右,比历史平均值还高了约6%,比年初时下跌不到1%。这说明人民币只是相对美元贬值,而相对于中国主要贸易对手仍维持在数年甚至数十年高位。这说明最近的贬值压力完全来自于美元的升值。

她也认为,“破7”并不意外,强美元的趋势可能持续。今年以来,强劲的出口是支撑汇率的一大因素,但由于海外衰退风险加剧,中国的贸易顺差可能因为外需减弱而下降。“目前海外投资人的确存在卖空人民币的头寸,息差是一个因素(中美利差超出70BP),但是更直接的原因是中国货币政策取向在8月变为降息。”

近期,美国通胀持续走强也导致美元冲高,加剧了人民币的抛压。本周二晚间的数据显示,美国8月CPI同比上涨8.3%,高于市场预期的8.1%;更令政策制定者担忧的是,在剔除波动较大的食品和能源价格后,8月核心CPI同比上涨6.3%,而前值为5.9%。

当日华尔街措手不及,股债双杀,出现了自2020年6月以来最严重的抛售。标普500周二收盘下跌4.3%,纳指收跌5.2%。美元指数冲高。

国际投行高盛连夜上调加息预测,将美联储12月会议的加息预期上调至50BP(之前为25BP)。高盛目前预计9月将加息75BP,随后11月和12月将加息50BP,这将使联邦基金利率在年底前升至4-4.25%。甚至市场出现了9月加息100BP的预期。未来汇率市场的走向,也在一定程度上取决于“通胀虎”究竟能否被驯服。

未来,机构认为,不排除中国央行还会采取一些措施来避免汇率过快贬值。例如,渣打认为,近期最可能采取的措施是短期工具,包括:增大离岸央票发行规模,以小幅度收紧离岸人民币流动性、增加空头的成本。下一期央票是在9月22日到期;进一步下调外汇存款准备金率,例如从目前的6%进一步下调到5%甚至4%;也不排除央行可能会引导金融机构减缓对外证券的投资,包括放慢发放QDII的额度等。