借iPhone东风,美团叫板京东

图片来源@视觉中国

文 | 20社,作者 | 贾阳

苹果新机发售,又一次担当了互联网平台的角斗场。这一次尤其值得关注的重磅选手是美团。

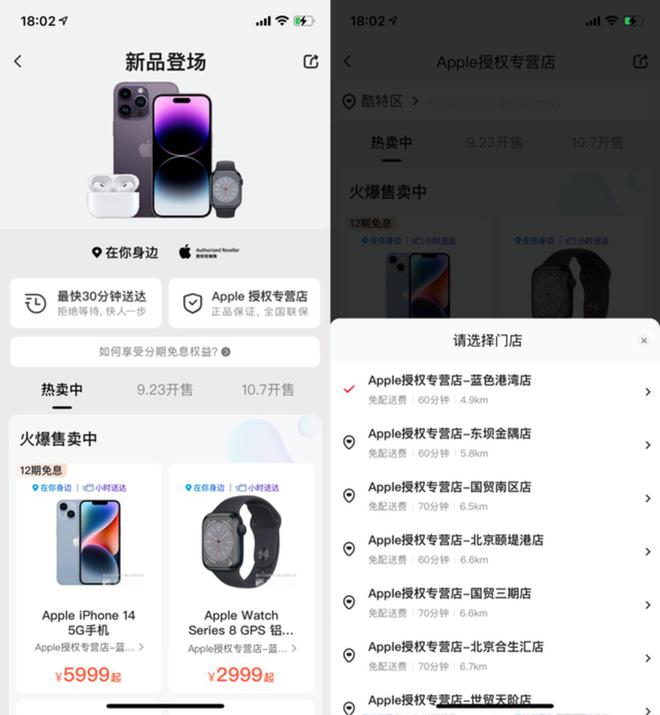

早在 9 月 8 日苹果发布会后,美团紧跟着就发布了“买 iPhone 14 现货最快半小时可送达”的公告,并且相比去年 iPhone 13 系列现货一小时可送达,美团此次覆盖的苹果授权专营店数量增长超过一倍至 1100 家,还增加了“12 期免息”服务。

作为硬通货,iPhone 曾扮演了平台拓展新业务最坚硬的破冰船,屡试不爽。拼多多的百亿补贴,借经销商引入最新款苹果产品,逐步建立了拼多多也能买到品牌货的心智。美团要借 iPhone 势能,建立其在即时零售领域的 3C 心智的意图更加明显了。

据 20 社从美团方面得到的数据,截至 9 月 16 日 iPhone 14 开售日中午 11 点,iPhone 14 同比去年 iPhone 13 订单增长近3 倍,超 5 成用户半小时内收到 iPhone 14 新机。而 iPhone 14 开售前三日,销售交易额同比去年 iPhone 13 翻倍。

相较京东开售日的数据战报—— iPhone 14 系列截至 14 时销售额破 2 亿元,美团并未公布具体的销售额。两者之间的体量差距是可想而知的。在即时零售的领域,京东正在加紧绑定达达的运力,美团则加快拓展品类、加码商流,互相向对方优势领域进军。美团凭借其同城运力,已经触碰到京东的核心业务。

3C 是美团的一个机遇。近几个季度,颓丧的手机业对于拓展新渠道、新需求的动力也非常强。今年一季度,美团还和小米之家达成全线合作。

对今年更进一步布局即时零售的美团来说,通过加码布局 iPhone 闪送,完善 3C 相关的服务,是一步杠杆效应明显的、进击式的棋,拓展增量,将财报中 48 元的外卖均价抬升触及大几千元的价格水位。

20 社此前在《美团必须做好电商》中提到,“复用”对于美团业务的重要性。美团近两个季度的一些动作,正印证了 20社此前的分析。从最新一季美团大幅调整业务板块划分来看,闪购从新业务中升格,并入了新成立的“核心本地商业”,其业务逻辑、盈利模式与外卖类似,均由商家、骑手、消费者三个要素构成,且能分时共享骑手资源。

这一季度的财报也被市场普遍看作是闪购巅峰出道,美团从对社区团购的执念,转向了对闪购业务的高举高打。但与美团优选流血扩张的代价不同,闪购业务扩张的成本更低,美团在外卖的品牌心智也容易辐射到闪购业务。

简而言之,美团在即时零售领域有不小的先发优势。但这个优势正在被快速缩小。

外卖买 iPhone?

拼物流速度,展示平台的肌肉,以往都是双十一竞赛的关键环节。而在这次苹果新机发售,美团为了冲履约的时间纪录,甚至派出了无人机,拿下了 iPhone 14 首单配送 5 分 56 秒的纪录。

从上文的数据可知,iPhone 和其他 3C 产品在美团上的销售额增长明显。据美团方面透露,今年 1-8 月,美团外卖手机销量同比去年增长 8 倍。但在餐饮之外,要建立 3C、服装等新品类的消费习惯,并不那么容易。

20 社查询美团 APP 发现,搜索 iPhone 时,会出现专有页面,类似拼多多百亿补贴设立的苹果产品专区,用户可以按照门店或者产品类别来挑选。

进入门店页面,同等规格的新品单机价钱与京东自营价格齐平,美团也有不同机型搭配 apple care 的可选套餐。但相较京东自营提供的更丰富的部件保修、只换不修、延长保修、全面保修等更细分个性化的售后服务,美团在售后服务上显得简陋,更依托于苹果门店自带的服务。

与京东自营由京东白条提供分期付款类似,美团此次针对 14 系列新机提供的 12 期免息分期,由美团月付提供金融服务。高单价的商品也可以用于拉动自家金融服务的数据。

截至发稿,Apple 授权店合生汇店在美团的历史订单数有 5100,其中 iPhone 14 5G 销量 35,iPhone 14 pro Max 销量 52,iPhone 14 pro 销量 87。

点开评论,可以发现消费者在美团 Apple 门店下单的主要为充电器等配件。门店销量最高的是lightning 接口的耳机(售价 149 元)和 20 W功率的充电头(售价 149 元),分别有 850 和 750 单成交。这些消费行为带有明显的决策门槛低、临时性、即时性的特点。而对于更大部头的 3C 产品,决策过程更理性,对平台的信誉、服务标准要求更高。

点开 Apple 授权店世贸天阶店,因为是新入驻门店,历史订单数只有 138,新机在售 SKU 只有iPhone 14 5G,销售件数为5。

线下客流尤其旺盛的三里屯门店,则并未入驻美团闪送。

可以看到,美团在用 iPhone 打 3C 心智时,并无意图如重金投入社团团购那样,用补贴吸引用户。在 Apple 授权店主页内,有不少优惠券,但适用范围限制在 2021 年、2020 年发布的产品——这与其他平台的优惠力度相差无几,处在同一竞争水位。

综合来看,美团打 3C 类目,优势在于门店保证了货源可信、配送效率;劣势在于还需补足一些最基础3C服务,且无补贴的自然生长对培育用户消费习惯而言,比较慢。如果闪购业务后续仍坚持平台定位,那么美团在 3C 售后等服务的投入或许不会提高太多。

核心是 “复用”

拿美团的财报数据来看,即时零售的起飞,是以到店、酒旅等萎缩为代价的。美团 CFO 陈少晖此前在财报电话会上称,闪购业务受到疫情影响,远比外卖业务要小。不可否认,疫情管制阻隔了原本的一些消费链路,催熟了即时零售。2020 年,类似的故事也发生在社区团购身上。

当巨头们逐渐放下对社区团购的执念,又开始汇聚在 “即时零售” 的旗帜下时,对于泡沫的警惕是必要的。

回顾美团对社区团购的投入,是美团对生鲜等新类目的尝试,也是对美团难以触及的所谓下沉市场的进攻。但一大痛点是,它的成本投入和市场相当于一块飞地,难以复制此前高频打低频的路径。

在这个战场上,美团付出的代价极高——两年左右亏损几百亿;而获得的成绩则跟预期出现了一些偏差——王兴曾言 “未来几年,美团优选业务有望触达 3-4 亿新增用户”,如果预期落地美团将成为比肩淘宝、微信的 10 亿量级国民级应用。

在实体商品供应链、物流基础设施等方面几乎从头做起,重金投入确实让美团优选曾连续两个季度拉新近 6000 万,但新用户却难以被有效导流成为美团现金流业务的用户。美团 2021 年度用户同比增长 35.2%(1.8 亿左右),但餐饮外卖用户同比增长仅为 13%。

一则虽然在产品形态上,美团把外卖、酒旅、到店、出行等几乎所有业务都汇集在一个超级 App 入口,但买菜做饭和点外卖存在互斥,酒旅因疫情收缩严重;二则从业务属性来说,美团付出巨大成本搭建的商户-外卖基建,和货-仓-配-社区自提基建,在空间上的协同性是有障碍的,尤其是当美团优选已经下沉到了镇和村。

多多买菜烧了更少的钱,达到了与美团优选相当的单量。拼多多此前部分电商的农产品资源、平台在下沉市场已有的用户基础带来的交叉协同,让它减少了很多成本。

而在即时零售领域,相较最强势的竞争对手京东,美团在社区团购中的位置在这里发生转换,成了成本更占优的那一个。而目前看来,美团在闪购业务的投入,相较社区团购非常克制。美团 Q2 物流配送的毛亏损直接从前几季度 35、25、40 亿的规模大幅缩减到了 12 亿,直接原因就是配送补贴大幅减少。

有一个重要逻辑是,美团有充分的 “系统冗余” 去复用到最新一季财报的明星业务——闪购上。

截至 2021 年底,美团共有 527 万骑手,骑手成本占外卖总营收比例达到 71%。下单时间更分散的闪购,能在午晚间的配送高峰之外增加配送频次,让骑手的单量-收入更高的同时,订单密度更大,理论上也能提高单个订单效率,摊低单订单成本。而京东-达达的骑手成本,则主要由即时零售承担。

当然,美团的总订单量和 GMV 也会因此增加,平台的价值因此增加。按照二季度披露的业绩数据测算,本季度闪购日均单量为 430 万单,同比增长 44%,闪购客单价 80 多元高于外卖。

复用的另一点在于商流。20 社在此前提出,电商有望扮演润滑、打通美团社区团购和外卖基建的一条线索。此前美团优选巨额的亏损并不是烧完就没了,它带来的不仅是实实在在的新增用户,更是商家资源、商品管理能力、仓储履约等方面的积累,能够与电商业务协作。

据《财经十一人》报道,美团电商业务近日已与美团优选事业部合并。新任 CEO 柳晓刚到任后,团好货摒弃了下沉市场定位,转而瞄准精品电商。据 36 氪,团好货上半年 GMV 同比翻了近三倍,有望提前完成 8 亿的年度目标。

王兴喊了一年多的阳谋已经铺垫完成——从服务电商,到实物电商。

美团即时零售有先发优势,但正在缩小

即时零售如果拉长战线来看,是一个确定性非常高的方向。

一方面是特定场景的需求开始成长为规模性的需求。比如被疫情影响,人们需要通过线上采买食品百货;被前置仓等创新业态培养,愿意花钱去买时间和服务;一些紧急需求,或者药品等特定品类找到了即时配送这种解决方案……

一方面是产业发展的阶段,开始能越来越好地匹配这种需求。现在线下商家的库存逐步都实现线上化,疫情更是加速了这一过程。线上、线下渠道不是谁压倒谁,而是逐渐开始融合。本地的需求,能够借由线上平台,更好地对接、挖掘本地的供给。

但成败也要拉长时间轴去看。

美团拥有傲视同行的骑手配送大军、数亿养成了外卖即时消费习惯的年活用户,这也是闪购业务的支点,即时零售发力的难度也远低于美团优选。当美团打造的即时配送体系,在满足自身外卖波峰需求之后,这些配送力量的闲时潜能便能够作为一种城市基建,提供给其他本地商家。而这种服务的成本,相较于自行配送,价格更加低廉。

即时物流,履约,是美团入局即时零售毋庸置疑的先发优势。对于美团来说,即时零售是一个锦上添花的增量。

美团的劣势在于商流。餐饮之外,在其他商品大类比如粮油食品、服装鞋帽、家电音像器材、日用品等领域,美团的供应链积累相较于京东、阿里等平台,不占优势。尤其是 iPhone 等 3C 高客单的消费,对美团来说是需要向上突破的难题。

对接本地需求和本地商家过程中,美团的角色仍是平台。目前在即时零售的竞争中,主要有 O2O 的平台型、前置仓、仓店一体等模式。而未来的即时零售竞争不仅在于履约的及时性,更纵深到商品供给的丰富性、稳定性与可持续性。

值得注意的是,除了扮演平台角色发掘本地供给,美团正在用 “闪电仓” 来补足商品的欠缺。顾名思义,这是与美团买菜类似,但品类专注于快消品类和日用百货的前置仓模式,由零售店入驻美团合作开设。截至 2022 年 6 月,美团的闪电仓项目已扩展到 100 多个城市,拥有超过 1000 个仓库。

据天风证券调研,美团为商家设计的闪电仓 SKU 在 3000-5000 区间,比传统便利店多一倍,实现 2 倍以上的客单价(50 元左右),规模及产品结构优化带来进货成本降低,非线下购物场景 + 数字化升级带来租金和人力成本的下降,扣除履约成本之后,净利润比率和绝对值都会更高。

美团在即时零售的布局开始由配送,向上延伸至仓储。

而目前同样在即时零售领域高举高打的京东,则是从其丰富的商家资源出发,走向对履约的加码。

今年以来,京东一方面进一步加大了线下门店的布局,从大家居门店、京东电脑数码专卖店、京东小店到京东 Mall 线下商场,把其线上的商家资源落地到本地零售,为即时零售提供其优势的供应链支援。

另一方面,京东增持控股达达,把这个曾经的包袱,变成了即时配送重要的战略布局。130 万众包配送运力虽不如美团 520 万的骑手规模,但不可小觑。在今年的 618,达达的 “小时购” 覆盖了 2.7 万个品牌和 3.4 万家实体门店提供即时配送服务。

京东和美团算是走向了对方的腹地。此外,在即时零售的战场上还有阿里系、字节、拼多多、顺丰等有影响力的存在。

我们无法断言谁将取得更大的成功。但如果坐拥如此优势的美团丢掉前排的位置,那就太让人诧异了。