被迫内卷?高通联发科难得“挤爆牙膏”

出品 | 虎嗅科技组

作者 | 丸都山

编辑 | 陈伊凡

头图 | 高通官网

摩尔定律的放缓,先进工艺制程的成本不断增加,正在使得手机厂商做出一些改变,深度定制化SoC(系统级芯片)正在成为趋势。

北京时间11月16日,高通在“2022年骁龙技术峰会”上正式发布新一代旗舰SoC移动平台——骁龙8Gen 2。相比于前代产品,骁龙8Gen 2搭载了有史以来最强的AI计算引擎、全新的计算影像,还有基于硬件的光线追踪技术。

难以想象,光线追踪这项最早被英伟达引入桌面PC的技术,其平台已从体型硕大的显卡转变为一枚指尖大小的芯片。

但这并不是高通的首创,就在8天前,另一家芯片巨头联发科发布的年度旗舰芯片天玑9200,也搭载了基于硬件的光线追踪技术,并且同样着重强调AI算力和计算影像的提升。

技术趋同,这在智能手机的发展史上屡见不鲜,但这一次双方的“近身互搏”更直接的原因是由于摩尔定律的放缓,过去单纯靠制程工艺去提升芯片算力性能的模式已很难持续,另一方面,越来越多的场景出现,市场对于芯片的需求也不再局限于单纯性能的提升,而是去考虑场景、应用、软件、硬件等,需求更加多样。芯片厂商不得不通过定制化SoC(片上系统)去维持产品的正常迭代速度,满足差异化竞争的需求。

制程之外做文章

“从单纯提升晶体管数量的层面延伸开,站在系统的高度去优化,我们就能走出泥潭。”全球EDA巨头新思科技总裁兼首席运营官Sassine Ghazi就曾说过。

从系统化出发,也的确给高通和联发科两家厂商的芯片带来新的变化。

不提花里胡哨的技术名词,仅从纸面数据来看,这一代安卓旗舰芯片的表现不可谓不亮眼。

公开信息显示,在GFX曼哈顿的GPU测试中,高通8Gen 2和天玑9200的跑分均超过苹果A16,这是安卓阵营首次在GPU表现上超越苹果,达成了历史性的突破。

更大的进步则是俩家旗舰芯片在系统能力上的提升,这也是各厂商体现其竞争差异化的途径。

比如高通为8Gen 2打造的AI推理引擎Hexagon,把过去分散在各个模块的AI算力支持集成到系统层面,使算力资源调配得到优化;还有联发科在SoC上集成的Imagiq 890影像处理器,让旗舰手机无需借助外挂ISP(图像信号处理)芯片就可以实现较高的影像水准。

联发科天玑9200 SoC架构

这么做的原因之一是,晶圆代工厂制程工艺的推进越来越艰难,且成本高昂,这迫使芯片厂商不得不在产品功能的开发上下足功夫。

以台积电为例,在5nm到4nm制程阶段,台积电先后诞生了N5、N5P、N4、N4P四个迭代的工艺版本,尽管最新一代的N4P被冠以“第二代4nm工艺”的大名,但相较于初代5nm工艺N5仅提高了6%的晶体管密度,以及11%的性能。

一周前,联发科董事总经理陈冠州就告诉包括虎嗅在内的媒体,当前行业内先进制程的投资越来越高,摩尔定律也越来越慢,如何在维持成本的前提下保证芯片功能及规格提高,这是未来几年需要面对的挑战。

所谓摩尔定律,即“微处理器的性能每隔18个月提高一倍,而价格下降一半”,这条定律虽然是戈登·摩尔的经验之谈,但在过去50余年的时间里已在半导体行业中得到广泛验证。

不过,需要说明的一点是,摩尔定律首先是一条经济学上的定律,其次才是工程学上的定律,影响摩尔定律的首先是成本问题,其次才是技术限制。

但现在的行业问题是,晶圆厂在先进制程上的投资已经超乎想象。

根据第三方调研机构DigiTimes的统计数据显示,一座28nm工艺建厂投资约60亿美元,到了7nm工艺时,建厂成本上升至120亿美元,而到了3nm工艺时,建厂成本直接超过200亿美元。

尽管在这个过程中,芯片的出货价格也在一路上涨,但市场总量并未大幅扩大,甚至有所疲软,比如先进制程芯片的消耗大户——智能手机行业,根据第三方机构Canalys的统计,今年智能手机的全球市场已经连续三个季度同比下滑。

与此同时,尽管芯片制程提升缓慢,但移动芯片行业内的竞争却愈演愈烈。

去年12月,联发科发布了天玑9000移动平台,这枚芯片在发布后得到业界关注,毕竟,之前的骁龙888和同一时间发布的骁龙8Gen 1不佳的功耗表现,让终端厂商急需一个备选方案。据陈冠州透漏,在今年的第二季度和第三季度,天玑9000在中国大陆旗舰市场的份额已经达到30%。

但随着年中发布的骁龙8+平台改用台积电代工,高通还是依靠更深厚的技术储备扭转了口碑。需要说明的一点是,得益于高溢价、高毛利的高端产品组合,高通即使在市场份额上不及联发科,但在高端市场中,高通的优势地位始终没有被撼动。

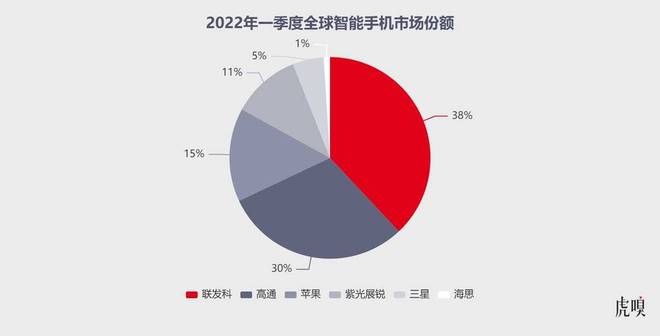

有一组颇为有趣的数据,根据第三方调研机构Counterpoint Research的统计,在今年第一季度,联发科以38%的市场份额位列全球智能手机芯片出货量头名,高通以30%的市场份额排名第二。

但在收入份额上,高通以44%的同期份额遥遥领先联发科。

而在本代旗舰芯片上,高通与联发科同样使用台积电的“第二代4nm工艺”,双方的代工平台被完全拉到了同一起跑线上,正式进入“比拼各自定制化内力”的环节,未来衡量芯片性能的决定性因素将不局限于代工厂的制程工艺,更考验芯片厂商的IC设计能力。

穿越周期

2022年的下半年,对于高通和联发科这样的芯片厂商来说,都算不上友好。

首先是终端市场的萎靡迫使联发科批量砍单,11月11日,据中国台湾《电子时报》报道,联发科的砍单、延迟拉货谈判早在三季度就已展开,且由于市场需求疲软,公司正在持续加大力度消耗库存。

从联发科的财报来看,2022年三季度,联发科实现营收1421.61亿新台币(约合45.67亿美元),净利润310.85亿新台币(约合9.98亿美元)。尽管同比有所提高,但不及第二季度营收1557.3亿新台币(约合50.03亿美元)和净利润356.12亿新台币(约合11.44亿美元)的表现。

到了10月份,联发科的营收环比下降41%,333.84亿新台币的营收(约合10.72亿美元)更是创下了自2021年3月以来的最低点。

陈冠州向虎嗅表示,目前市场复苏的时间点还不明确,但好消息是5G芯片的库存目前来看还没那么危险。

“审慎乐观。”陈冠州表示,明年下半年市场需求端可能会趋于稳健。

另一边,高通日子也同样不好过。该公司三季度财报显示,期内营收达到113.9亿美元,同比增长22%;净利润为28.7亿美元,同比增长3%。在财报中,高通给出今年四季度业绩指引收入在92亿至100亿美元之间,而分析师预计为120.2亿美元,两者相差至少20亿美元。

这导致高通的股价在财报发布后的次日直接下跌7%。

另外,尽管公司CEO安蒙多次强调高通专注于向高端手机供应芯片,但从今年下半年一次性推出骁龙4Gen 1和骁龙6 Gen1两条产品线来看,高通也并不愿意放弃中端及入门芯片市场。

不过,高通的优势在于与手机厂商“联合调试”积累的Know-how,但对于那些入门机型来说,芯片的采购价格才是最核心的指标,因此高通在打开中低端市场的进程十分缓慢。

困则思变,在近期两家公司的发布会上,也能看到双方在企业战略上的转变。

加强与客户的合作,开发定制化芯片,是联发科的策略。联发科更加强调与终端厂商之间的“联动合作”,比如与vivo合作开发“双芯影响”,实现了数据和算力的优化协同。

陈冠州向虎嗅表示,芯片可以提供整个系统优化中一个重要的角色,但不是全部。 “最后我们怎么跟客户去合作,去锁定一个市场定位所需要的产品,这是非常重要的。”

相比之下,家底更厚的高通则更加注重前沿终端的探索,开发新的产品增长曲线。在11月17日的骁龙技术峰会上,这家公司正式公布了全新基于Arm架构的PC端内核“ORYON”,宣布进军笔记本电脑计算领域,矛头直指苹果的M系列芯片。

同一天,高通又发布了专为AR智能眼镜打造的AR2芯片,以及多款面向音频领域的技术平台,进军AR行业。

在现任CEO安蒙上任后,“元宇宙”、“智能网联”等词语开始频频出现,从本次技术峰会发布的产品及解决方案来看,安蒙此前设想的“统计技术路线图”已进入整合阶段,发展下一代信息技术,可能才是高通当前的重心。

不过,在这个问题上,联发科相对谨慎。陈冠州认为,一个产品的成功,需要有很多方面要配合,除了技术因素、市场因素,还要考虑到整个生态链系统的因素。

“我们也在很积极地看AR、VR这类新兴应用机会。但这不代表说我们看好它就会在明年、后年或大后年出现。”陈冠州指出。