刚刚,史诗级大利好!全球沸腾了!!!

中国基金报 泰勒

兄弟姐妹们啊,牛回,速归!很兴奋的一晚,10日晚间的消息量实在太大了,听说大家已经预定了周五的高开,感觉今晚就可以直接先找找周五大涨的原因了!

先是央行的10月社融数据,虽然的确不及预期,但也无伤大雅,因为后面又出现了两个大利好!

一个是中共中央政治局常务委员会召开会议,研究部署进一步优化防控工作的二十条措施!

第二个是美国通胀下行终于来了,美国加息不会那么疯狂了,美联储放缓加息的鸽派预期重燃!

今晚的段子是这么说的:110%仓位的股民,下午六点钟还在怀疑人生。十点钟已经开始定整个周末的KTV了。但还是晚了一步,最好的包房已经被做商品的定走了……

一起来看看!

消息一:央行十月金融数据略低于预期。(解读有点长,大家嫌长可以直接看后半部分的利好消息)

10日傍晚,央行发布重磅金融数据。

中国10月新增人民币贷款6152亿元,机构预估为8600亿元,前值为24700亿元。

中国10月货币供应量M2同比增长11.8%,机构预估为12%,前值为12.1%。

中国10月社会融资规模为9079亿元,机构预估13800亿元,前值35300亿元。

【华泰固收】10月金融数据快览

央行公布2022年10月金融数据:

(1)新增人民币贷款6152亿元,市场预期8242亿元,前值24700亿元。

(2)社会融资规模9079亿元,市场预期16500亿元,前值35271亿元。

(3)M2同比11.8%,市场预期12.0%,前值12.1%;M1同比5.8%,前值6.4%;M0同比14.3%。

①信贷:

10月新增人民币贷款6152亿元,同比少增2110亿。

其中,中长期占比80.5%,较上月上升12个百分点,较去年同期上升3个百分点。

分项看:

(1)非金融企业贷款新增4626亿元,同比多增1525亿元。

其中短期贷款、中长期贷款分别新增-1843和4623亿元,企业票据融资1905亿元,同比分别多减1555、多增2433和多增745亿元。

(2)居民贷款新增-180亿元,同比多减4827亿元。

其中短期贷款、中长期贷款分别新增-512和332亿元,同比分别多减938和少增3889亿元。

(3)非银金融机构贷款新增1140亿元,同比多增557亿元。

②社融:

10月社会融资规模9079亿元,同比少增7097亿元。

社融存量规模341.4万亿,同比增速10.3%,较上月下滑0.3个百分点。

分项看:

(1)社融口径新增信贷3707亿元,同比少增4012亿元;

(2)非标融资-1748亿元,同比少减372亿元;

(3)企业债券融资2325亿元,同比多增64亿元;

(4)企业股票融资788亿元,同比少增58亿元;

(5)政府债券融资2791亿元,同比少增3376亿元。

③货币与存款:

10月M2同比11.8%,较上月下降0.3个百分点;M1同比5.8%,较上月下降0.6个百分点;M0同比14.3%。10月新增存款-1844亿元,同比多减9493亿元。

分项看:

(1)居民存款-5103亿元,同比少减6997亿元;

(2)非金融企业存款-11700亿元,同比多减5979亿元;

(3)非银金融机构存款2048亿元,同比少增10352亿元;

(4)财政存款11400亿元,同比多增300亿元。

这种数据,泰勒就直接上券商老师们的解读吧。

解读一,广发宏观:如何看社融再度回落

第一,10月新增社融9079亿元,同比少增7097亿元,低于市场主流预期;社融存量增速10.3%,较9月下降0.3个百分点。从分项看,10月社融表现偏弱主要受实体信贷、外币信贷、未贴现银行承兑汇票、政府债券四个项目拖累。

第二,10月实体信贷新增4431亿元,同比少增3321亿元,为近十年同期最低。我们理解一则是受季末信贷冲量后的“透支”影响,9月同比多增7931亿,今年每个季末到季初都有类似规律;二则是疫情多点散发环境下消费服务业走弱影响;三则是地产销售偏弱影响。

第三,结构上没有发生明显变化,居民贷款继续低增少增,企业短贷由于前期冲量发放的贷款大规模到期负增,企业长贷由于设备更新再贷款的落地、政策性开发性金融工具与专项债结存限额发行带来的基建融资需求而继续高增,同比多增了2433亿元。总体而言,10月信贷在总量与结构上都像是一个略微“强化”的4月与7月。

第四,10月外币贷款减少724亿元,同比多减691亿元,近半年合计多减4856亿元,是社融的重要拖累项。我们在前期报告《如何看7月社融数据》中曾将外币贷款的影响因素概括为汇率预期、进口需求、海外流动性环境三项,10月人民币汇率的明显调整、进口增速的进一步下降与海外流动性的收敛均不利于外币贷款。考虑到进口需求与海外流动性环境在年内较难出现显著的变化,11月与12月外币贷款可能继续同比少增,继续拖累社融表现。

第五,10月未贴现银行承兑汇票减少2157亿元,同比多减1271亿元,一方面是经济环比回落背景下,实体结算需求可能回落,银行开票规模本身偏低;另一方面是银行在信贷额度充裕+融资需求边际回落的矛盾下增加了票据贴现。委托贷款新增470亿元,环比明显回落,政策性开发性工具的带动作用明显减弱,后续应该会重新回归稳态;信托贷款减少61亿元,延续8-9月的环比改善趋势,由于去年基数偏低,同比表现亦不差,考虑到11-12月信托贷款基数进一步走低,这一项应会继续对社融同比形成支撑。

第六,10月政府债券新增2791亿元,同比少增3376亿元,主要因为10月政府债到期规模偏高。从万得披露的数据看,5000亿元的专项债结存限额在10月份发行了4279亿元,仍剩700-800亿元的规模待发行。企业债券新增2325亿元,同比多增64亿元,是下半年以来首次同比多增,可能与政策性开发性金融工具的“挤出效应”减弱有关。

第七,10月M2同比增长11.8%,较9月回落了0.3个百分点,主要与两个因素有关:一是信贷偏弱,银行对非金融部门债权扩张速度放缓;二是政府债融资偏低+减税降费基本完成,银行对政府债权(净)的扩张速度放缓。由于后续这两个因素较难发生显著变化,M2增速在年内基本确定见顶,这一点我们在前期报告《流动性下半场》与《社融超预期扩张》中有过更详细的讨论。

第八,社融数据在季末冲量月份后季初回落今年已是第三次,按说并不代表趋势性;但由于三季度末社融的放量处于单季GDP增速偏低、稳增长政策显著升温的背景下,社融放量被市场预期赋予了较强的指示性意义,10月数据对预期形成一个短期修正。

第九,不过仍旧需要提示的是:(1)在稳定经济大盘主基调没有变化的背景下,10月社融数据应更多代表需求波动而不是供给意愿低,本月过低,则后续积极增加投放的可能性就偏高;(2)从社融数据看,稳住地产销售投资两端是关键,近日“第二支箭”等举措的出台显示政策仍在积极维护信用环境,防止地产信用风险传递;(3)疫情是另一影响因素,11月10日政治局常务委员会会议研究部署进一步优化防控工作的二十条措施。

解读二,长江宏观:宽信用绕不开房地产

1、10月,社融新增9079亿,人民币贷款增加6152亿;10月末,社融规模存量同比增长10.3%,M2同比增长11.8%。

2、社融同比转为大幅少增,信贷、政府债拖累,非标仍有支撑。企业中长贷仍有改善,居民中长贷降幅扩大。财政力度减弱M2回落,M1与M2剪刀差走阔。

10月新增人民币贷款6152亿,同比少增2110亿。分部门来看,企业、居民部门同比多增1525亿、少增4827亿。企业部门中长贷新增仍高于过去5年同期水平,同比多增2433亿,多增规模减少,或主要系第二批政策性金融工具以及政策性银行信贷在9月集中投放之后,后续配套融资节奏和规模均有减弱;票据融资略有抬头,同比多增745亿,与10月末票据利率一路走低相互印证。

居民部门更为惨淡,10月新增短贷再度转负、新增中长贷仅332亿,同比分别少938亿、3889亿,与10月地产高频销售指标降幅扩大相吻合,或与疫情反复干扰销售节奏,以及部分城市房价下跌进一步削弱需求有关。

3、社融再度反复,当前宽信用工具已显不足,且11月MLF到期一万亿,亟待政策加码。

解读三:浙商证券10月金融数据:5年期以上LPR或将再次调降

2022年10月人民币贷款新增6152亿元(同比少增2110亿元),与我们的预期值6000亿基本一致,低于wind一致预期的8242亿元;10月社会融资规模增量为9079亿元(同比少增7097亿元),低于wind一致预期的1.65万亿和我们预测值1.3万亿。信贷一方面受10月疫情冲击经济活动尤其是居民消费、房地产销售数据仍然低迷的影响,另一方面也受9月的一定透支。我们认为当前货币政策仍以稳增长保就业为首要目标,维持稳健略宽松政策基调,核心仍在宽信用。预计后续存在进一步降低5年期以上LPR的概率,但政策利率调降及降准难度大,核心是考虑汇率及国际收支压力。

结构上看,10月信贷同比少增主要来自居民端,居民贷款减少180亿元,同比少增4827亿元,其中短期、中长期贷款分别减少512亿元和增加332亿元,分别同比少增938和3889亿元,前者受疫情扰动,后者与仍然低迷的地产销售数据相一致,我们预计后续存在进一步降低5年LPR的概率,以继续拉动按揭贷款需求。

解读四:安信证券10月金融数据点评:居民缩表延续

10月的社融数据总量少增,结构分化。偏弱的社融数据主要受到政府债和人民币贷款的拖累。信贷在居民和企业之间出现分化,居民延续缩表,企业则出现扩张倾向,但这一扩张更可能是稳增长政策发力的结果。居民部门缩表可能与长期预期变化有关,房地产流动性压力和疫情反复或许是主要原因。考虑到短期之内这两个因素的延续,未来信用扩张之路仍将缓慢,这或许对债券市场较为有利。

消息二:中共中央政治局常务委员会召开会议,研究部署进一步优化防控工作的二十条措施

其中提到:要适应病毒快速传播特点,切实落实“四早”要求,以快制快,避免战线扩大、时间延长。

要集中力量打好重点地区疫情歼灭战,采取更为坚决、果断措施攻坚,尽快遏制疫情扩散蔓延,尽快恢复正常生产生活秩序,决不能等待观望、各行其是。

要坚持科学精准防控,提高防疫工作的有效性,准确分析疫情风险,进一步优化调整防控措施,在隔离转运、核酸检测、人员流动、医疗服务、疫苗接种、服务保障企业和校园等疫情防控、滞留人员疏解等方面采取更为精准的举措。

要大力推进疫苗、药物研发,提高疫苗、药物有效性和针对性。

要在落实各项防疫举措的同时加强分析研判,必要的防疫举措不能放松,既要反对不负责任的态度,又要反对和克服形式主义、官僚主义,纠正“层层加码”、“一刀切”等做法。

要全力做好人民群众生产生活服务保障,切实满足疫情处置期间群众基本生活需求,保障看病就医等基本民生服务,加大对老弱病残等特殊群体的关心帮助力度,解决好人民群众实际困难,尽力维护正常生产工作秩序。

要做好重点人群疫苗接种等工作,筑牢疫情防控屏障。

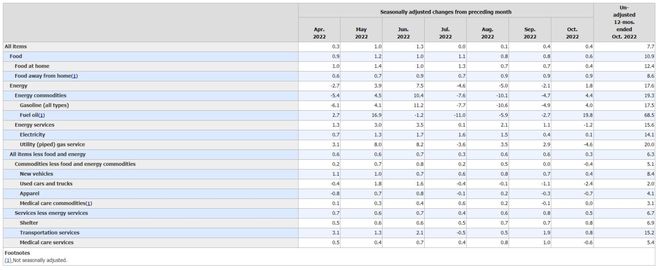

消息三:美国通胀增速超预期放缓!

10日晚间的A50,先是受到央行数据的影响,一度下跌,随后,在中央政治局常务委员会的消息之后,迅速由跌转涨!

而真正引爆行情的,则来到了晚上,美国公布通胀核心数据CPI之后。

周四投资者迎来了备受关注的消费者价格指数(CPI)。这份数据显示CPI涨幅低于预期,暗示美国的通胀上涨可能已经见顶,强化了市场关于美联储即将转变其激进加息政策的预期,将缓解市场对美联储大规模加息的担忧。

美国10月CPI环比上涨0.4%,预期为0.6%,前值为0.4%。

美国10月CPI同比上涨7.7%,预期为7.9%,前值为8.2%。

美国10月核心CPI同比上涨6.3%,预期为6.5%,前值为6.6%。

消费者价格指数是衡量商品和服务成本的广泛指标。数据显示,美国10月消费者价格指数环比仅上涨0.4%,同比上涨7.7%。这是自1月份以来的最低年度增幅。

根据道琼斯的数据,此前经济学家预计该数字环比增长0.6%、同比上涨7.9%。扣除波动较大的食品和能源成本,所谓的核心CPI环比上涨0.3%,同比上涨6.3%,也都低于预期。

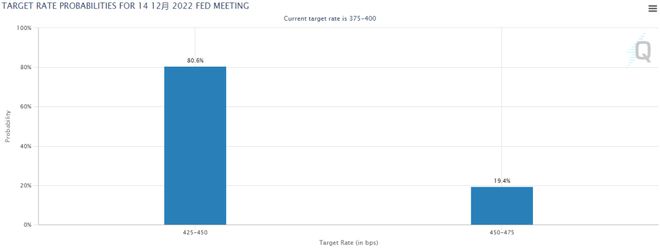

NatWest分析师John Briggs指出,市场极为重视CPI数据,而今天的数据则使人猜测美国通胀见顶、美联储紧缩周期快要结束。美联储即将放缓加息步伐,下次不会再激进地继续一次加息75个基点了。

美联储哈克表示,预计未来几个月加息速度将放缓。需要看到一系列的通胀指标持续下降。加息50个基点仍然意义重大。哈克表示,供应链正在慢慢改善;目前看不到信贷市场存在系统性风险;没有看到薪资-物价螺旋上升的迹象。

“美联储新喉舌”Nick Timiraos发文称,10月份的通胀报告可能会使美联储按计划于下月加息50个基点。官员们已经暗示,他们对近期通胀数据有些不敏感,希望放缓加息步伐。

芝商所的美联储观察工具显示,该行在12月加息50个基点的概率已经提高至80%上方。

美联储洛根表示,CPI通胀数据令人欣慰,但仍有很长的路要走;可能很快就应该放慢加息速度,以便美联储能够更好地评估金融和经济状况的发展;就业市场仍旧紧俏;美联储让美国经济降温的进程“才刚刚开始而已”;FOMC必须尽一切可能,以便恢复物价稳定性。

美国总统拜登表示,美国在遏制通胀方面取得进展,但回归正常水平仍然需要时间。

弘则FICC章左昊-美国10月CPI快评:通胀低于预期,短期利多风险资产

10月美国CPI数据低于市场预期,核心CPI如期见到拐点,并目名义CPI和核心CPI的环比均比市场预期的更低,对风险资产是确定性的短期利好,美债、美股、黄金、商品等等都是受益的。

往后看,跟7月名义CPI出拐点后的情况类似的,市场将从通胀拐点交易转向通胀下行速率交易,本期算是开了个好头,但需要注意资本市场的惯性:一日一个好数据出来之后,市场对后面数据的预期就会变得更为乐观,反而使得后面数据不如预期的好的可能性就更大了,就像是9月通账数据高干预期之后,这次大家都觉得通胀还是很有韧性,结果就低于预期了。

核心CPI出拐点日下行幅度高干预期之后,联储12月转向加息50bp的概率就大大提高了,那么转向交易也就基本交易完了,后面的关注重点是联诸二次降速(50到25)和结束加息周期的时点在哪里,目前市场预期这轮加息的终点是5%,对应的是50、25、25的加息节奏,也就是明年3月份结束加息周期。我们认为这个预期可能仍然偏乐观,大为到明年3月,通胀还是下行的不够多(大概率核心通胀还在5以上),就业也恶化的不够多(失率在5以下),这个组合可能并不足以让联储结束加息周期。

总结一下,这期数据毫无疑问是短期利好,中期需要注意的是通胀拐点和联储转向交易结束之后的“利多出尽”风险。

这个重磅数据出来,对于全球都是大利好!美元指数直接崩了,美股在盘前三大指数直线拉升。

欧洲股市大涨!

A50暴涨2%!非美元货币纷纷大涨,人民币汇率飙升了1000点!

美股正式开盘后,道指一度暴涨900点,纳指暴涨5%!中概股也是暴涨,总之,盘面就是疯牛的场景!

大宗商品、黄金、原油、就连俄罗斯指数,都在大涨!

总之,今晚出现了美国高通胀拐点,美联储加息放缓、国内防疫边际改善等这些利好!相信周五的A股大概率会让大家吃到肉喝到汤!

今晚就到这。祝福A股,祝福股民!

行情震荡之下

如何求稳致远?

如何规划更合理的养老投资?

长城基金马强

上投摩根基金杜习杰

对资本市场做深入的解读

进入视频号点击预约直播