从400亿海外买买买到被执行金额近百亿,邱亚夫的时尚帝国如何梦碎

近日,天眼查信息显示,山东如意科技集团有限公司(下称“如意科技”)新增多条被执行人信息,执行标的共计10.67亿余元。截至目前,该公司累计被执行金额超89.74亿元。

如意科技曾以频繁收购海外奢侈品牌闻名。

早在2016年4月,坊间传出如意科技收购控股法国时尚集团SMCP的消息,记者就曾致电其掌舵人邱亚夫。

这位济宁富豪当时接通了电话,说自己身在法国。他笑道,“你们媒体消息倒是挺快的。”

此后三年里,如意科技的并购脚步逐渐加快,先后拿下了英国百年品牌Aquascutum、瑞士奢侈品品牌Bally、以及美国综合纤维和聚合物巨头英威达(旗下拥有知名的LYCRA莱卡面料)等公司。

2018年,邱亚夫在接受媒体采访时表示,山东如意是要通过收购的方式来建立一个“中国版的LVMH”。此后,彭博社在一篇名为《当心,中国版 LVMH即将到来》的报道中称,山东如意快速扩张,频繁收购奢侈时尚品牌交易显示出其希望通过资本运作取胜的战略。

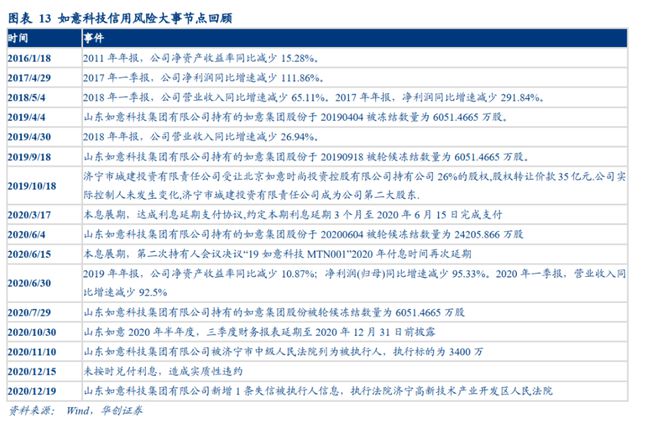

可惜,过于迅速的扩张、全球疫情暴发等原因打乱了这家已成雏形的中国时尚集团的脚步和节奏。2020年后,坏消息接踵而来:旗下公司破产、信用评级被调低、巨额债务到期未偿还等。

现今再拨邱亚夫电话已无人接听。那么,他与其执掌的如意系公司,这些年到底发生了什么,才走到现在这一步?

曾经的海外并购狂

公开资料显示,如意科技成立于2001年12月28日,注册资本40.54亿元,位于山东省济宁市高新区。如意科技前身为成立于1972年的国企如意毛纺集团,2002年后由总经理邱亚夫主导通过股权并购等方式改制,经过一系列股权变更,邱亚夫在2009年底成为如意科技的实际控制人。

在开启海外“买买买”前,如意科技旗下有一家上市公司如意集团(002193.SZ),于2007年上市,主营纺织品和服装。董事长亦是邱亚夫,作为实际控制人,邱亚夫手中握有公司11.52%的股份。

多位行业人士告诉记者,如意系公司极多,体系庞大,股权结构也极为复杂。天眼查显示,如意科技的大股东是北京如意时尚投资控股有限公司(下称“如意时尚”),持股比例高达79.5%。而如意时尚的大股东则是邱亚夫,持股比例为51%。

前述业内人士告诉记者,邱氏此前通过如意时尚、如意科技对外投资,但麾下运营主体还是如意科技和如意集团两家,一般业内将三家公司统称为山东如意。天眼查大数据显示,如意时尚对外投资了44家公司,如意科技对外投资了46家公司。

2016年豪掷13亿元收购法国时尚集团SMCP,让邱亚夫和山东如意“一战成名”,从一家从事生产、加工的纺织企业,摇身一变到了台前,至此受到媒体关注。

SMCP旗下有Sandro 、Maje、Claudie Pierlot 等几个设计师品牌。去过巴黎的中国游客会发现,在巴黎的许多旅游景区、商业街可见这几个品牌。在SMCP正式进入中国市场之前,这几个品牌已经是网上代购的热门品牌。SMCP成立后一共经历了三次并购,第一次是由LVMH旗下基金投资控股,此后由美国KKR接手,2016年则被山东如意并购控股。

在邱亚夫和其高管团队眼中,如果要转型时尚品牌集团,那么这样一个现成的且在业内颇有口碑的法国公司无疑是个好标的。

此后,SMCP的发展也证明他们当时眼光准确。并购控股后的次年,SMCP在法国泛欧证券所上市,同年,被会计师事务所德勤评为全球成长最快的时尚奢侈品集团第三名。在并购后近3年中,SMCP营业收入增长几乎达到100%,成为山东如意跨境投资旗下最优良的资产。

山东如意在全球购买的远不止SMCP一家。早在2010年,山东如意就曾斥资40多亿日元收购了日本RENOWN 41.5%的股权,成为其第一大股东; 2014年,花了84万欧元买下了一家德国西装公司84%的股权;2017年10月,22.15亿港元买了香港男装集团利邦(旗下有4个男装品牌)51.38%的股权;同年11月,先后以9亿港元拿下英国的Aquascutum、1320万美元买下以色列男装集团Bagir54%的股权;2018年,收购了Bally70%的股权,耗资7亿欧元;2019年1月,吞下英威达,花费26亿美元。

根据公开收购信息,十年中,这家出手阔绰、以纺织品起家的中国企业对外投资高达400亿元人民币,这也让其拥有了4家境内外上市公司:如意集团、利邦(香港)、RENOWN(日本)和SMCP(法国)。

以小博大、债务压顶

2018年,邱亚夫在央视《对话》节目上说,自己发自内心地感谢独具慧眼的中国银行家和投行专家,“他们在我们传统行业走向更高价值链的高端转型过程中,坚定地给予资本力量。”

这或许可以解答外界一直以来的疑惑,山东如意对外投资的巨额资金从哪里来?在开启疯狂并购前,山东如意旗下仅有一家在A股上市的如意集团,而按照后者的规模并不能提供充足的资金支持。

善于“以小博大”的邱氏彼时运作的方式是通过短期借款和发债获得足够资金,购入国际二三线时尚集团的股份,再以此为抵押物发行债券,或将其打包上市,从而将获得的金额用在下一轮的收购中。

这种方式的优势是可以在短期内迅速扩大企业基盘,但一旦市场大环境发生变化或资金链吃紧,现金流不足的企业就会难以为继,最终倒在债务压力面前。

当初邱氏打的“如意算盘”也许是寄期望于购入的公司可以反哺。可惜,事与愿违。

不同于收购SMCP后的好运,山东如意并购的其他公司,其中的一些则呈现了完全相反的局面。比如日本RENOWN在2010年被收购时已连续亏损十多年,被收购后,公司的经营情况也未能得到改善;高端男装企业香港利邦自2012年以来就开始走下坡路,这使其业绩常年处于亏损状态,而即使被收购后,并购方也为未能找到有效办法提振利邦的运营状况。

2020年5月Renown 通过子公司 Renown Agency 向东京地方法院申请破产保护,法院通过该申请。2022年1月2日,香港利邦发公告称,百慕大最高法院已经在2021年12月10日委派FTI咨询(香港)和R&H Services有限公司担任利邦控股的联合清算机构,针对该公司的调查委员会已经组成。

另据界面新闻报道,Aquascutum在2020年新冠疫情后就几乎退出了英国市场。这家拥有超过170年历史品牌唯一一间英国本土门店在疫情封锁后便彻底关门。

而在中国市场,该品牌皮具产品大中华区代理商是一家名为上海宥翔实业有限公司。2020年上海港汇恒隆重新装修开业后,Aquascutum入驻开店,上海宥翔实业有限公司执行董事李祥虎在接受媒体采访时曾放豪言称,在他所制定的初步三年规划中,2021年上半年Aquascutum的皮具品类门店将快速覆盖一线城市的高端商场以及主流奥莱,年末门店数量至少达20家。2022年在华门店数将升至60-70家,并在2023年底前达到120家。但不到两年,港汇恒隆的Aquascutum店目前已停业。

众所周知,当年山东如意收购英威达,瞄准的是其最核心也是最有价值的资产——莱卡。莱卡每年营业收入超过75亿元 每年全球销售莱卡纤维品牌成衣超过10亿件有超过60%的销售额都来自近年来研发的新产品,莱卡系列高端纤维产量每年保持近10%的增长率。

收购后,山东如意就在推动将莱卡业务在中国独立上市,期望登录资本市场后可缓解一连串的债务压力。2019年6月,山东如意在济宁总部召开“如意莱卡科创板上市启动会”。同年8月,山东如意又举行了一场保荐机构和承销商签约仪式。但从那之后,似乎再难觅下文。

狂飙猛进的收购让山东如意负债迅速增长到400多亿以上,而在被收购资产消化不良无法创造预期利润和现金流反哺集团的情况下,该公司从2020年开始陷入债务危机。

“十年间,山东如意在全球的收购金额高达400亿人民币,山东如意一直处于高速扩张的状态。收购品牌与如意科技的主业的未来潜在整合发展存在较大不确定性,反而由于巨额资金流向并购企业导致如意科技偿债能力下降,同时增加了一定的融资压力,新冠疫情更加剧了收购品牌业绩不佳的困境。”华创证券在一份复盘报告中写道:“扩张并购一方面可以扩大企业规模,增加营业收入,但巨额收购多个企业势必加大杠杆,增加企业负债,提升了流动性风险。被收购企业的经营状况也会影响到整个集团。收购业绩不善的企业不但不能带来利润,反而需求大量融资支持,导致企业本身的巨大融资压力。一旦债务过重,资金不足,企业很可能陷入债务危机。”

时尚帝国梦碎

当年山东如意开启全球购之路时,一位国内某上市纺织集团的海外战略投资高管向第一财经记者分析称,即使SMCP集团在法国上市,也不意味这家公司现阶段的收购策略是成功的,“因为没有形成协同效应,如意自己的产品没有对这些法国品牌有贡献,双方的资源并没有整合在一起。” 该人士当时甚至有些刻薄地评价:毕竟厂长管店长是有难度的。在他看来,由于是纺织加工行业起家,如意并不太精通品牌运营,最明智的做法是暂不干涉。

“现在不少国内纺织企业通过并购现有的成衣品牌来嫁接自身生产能力。”但在上述高管看来,只有排名世界前100名的时尚品牌才有意义。他在当时就指出,不少中国企业热衷于出国并购,而实际上,在那时,对中国溢价的趋势已经形成,“如意收购的SMCP集团价格其实是高于预期。”

但对于邱亚夫这样一个从中国本土成长起来的传统纺织人来说,也许在他看来彼时对外并购是一个腾飞的机会。

出生于上世纪50年代末年的邱亚夫在忆当年时曾说自己十多岁就进了本地纺织厂当工人,经历了国内纺织业腾飞发展。他去国外考察过后,了解了什么叫作“品牌”。他意识到如果还要上一个台阶,那就必须要从制造业转型。

“创立一个时尚高端的成衣品牌,目前短期还很难实现。”邱亚夫曾对外表示,眼下中国服装业无论是在创新还是设计能力上与海外发达国家存在差距。“企业要想在全球市场上获得话语权和地位,必须不断增强自身的核心竞争力。如意集团的核心竞争力就是通过大范围、大规模的企业收购、并购,快速壮大自己。”

对标LVMH集团也并非毫无理由,因该集团正是从上世纪七八十年代开始不断通过资本运作兼并了许多其他的奢侈品牌,逐渐在高档用品领域树立了的霸主地位,成为全球头号奢侈品集团。

可好运并未眷顾邱亚夫和其麾下的山东如意。

由于不断违约,邱氏逐渐失去了对于旗下公司的控制权。

2020年,由于未能筹集到所需资金,山东如意对Bally收购未能完成。

2021年,山东如意2.5亿欧元债务违约,失去SMCP的大股东地位,2022年初,SMCP股东大会投票解散董事会,邱亚夫等如意系高管出局,失去对SMCP的控制。

2021年,随着百慕大最高法院发布清盘令后,利邦控股董事会的全部权力终止。山东如意董事主席邱亚夫为利邦控股董事会主席。

2022年2月,因4亿美元贷款违约,山东如意的债权人开始寻求对英威达的控制权。

今年上半年,青岛和太原中院先后发布悬赏通告,向社会悬赏邱亚夫以及如意其他高管藏匿、转移的财产线索,合计悬赏金额千万余元。而作为实际控制人,邱亚夫也早已被列为失信被执行人,限制高消费。

短钱长投,终食恶果。