美联储议息前最后一份通胀报告将出炉,这一数据为何如此关键?

8月中旬以来,美联储一直在向外界传递着强硬的政策信号,虽然加息可能带来冲击,但对抗通胀的态度没有改变。

对于政策制定者而言,加强与外界沟通有利于避免市场冲击的发生。因此,美股从上周中期开始企稳,政策预期进一步被消化,美联储利率基金期货显示,9月加息75基点几无悬念。

随着当地时间13日美国最新通胀数据的公布,焦点将逐步转向未来美联储如何放缓政策收紧的博弈上来。

美联储政策效果初现

美联储主席鲍威尔上周重申了近期的强硬立场。“历史强烈警告不要过早放松政策,”他在卡托研究所第40届年度货币会议上表示。“我们将继续努力控制通胀,直到工作完成。”他的评论与美联储二号人物、副主席布雷纳德(Lael Brainard)在纽约银行政策会议上的讲话相呼应。当时后者表示,要防范家庭和企业可能开始预期通胀在长期内保持在2%以上的风险。”

随着美联储进入缄默期,市场对于本月政策前景基本达成了共识。包括高盛、美国银行和野村证券在内的多家机构将9月会议的预测从50基点上调至75基点。芝商所CME利率观察工具显示,一周后美联储历史性的75基点“三连加”概率已经升至了92%。

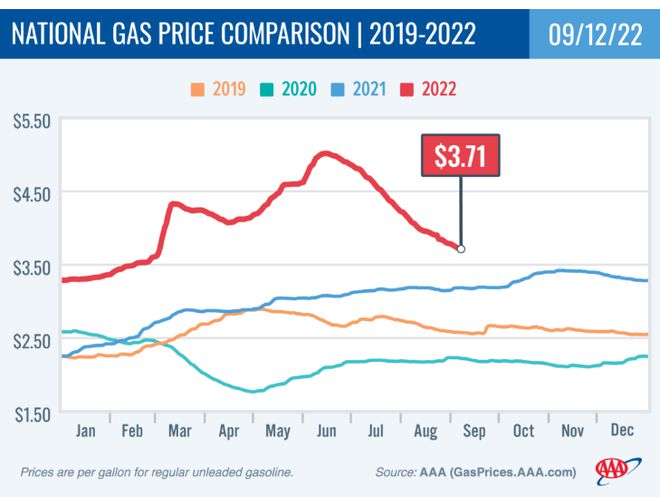

如今近40年来最激进的加息周期正在产生效果。自6月消费者物价指数(CPI)突破9%以后,通胀见顶迹象愈加明显。资产管理机构BK Asset Management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经采访时表示,对于物价而言,能源价格的变动影响最大。美国汽车协会(AAA)数据显示,汽油平均价格已超过80天连续回落,夏季驾驶季结束对供需关系的影响有望持续释放。与此同时,美元强势对其他大宗商品的冲击也缓解终端产品的价格压力。

供应链逐步恢复、需求降温下的经济放缓正在使原本紧张的消费供需环境得到缓解。最新美国采购经理人(PMI)调查显示,制造商支付价格指数降至2020年6月以来的最低水平,而服务业支付价格价格则刷新2021年1月以来新低。美国供应管理研究所(Institute for Supply Management)服务业调查委员会主席尼维斯(Anthony Nieves)表示,受访者称近期供应链、物流成本都有所改善。

通胀预期正在逐步降温。密歇根大学消费者调查显示,8月1年期通胀预期从此前的5.2%降至4.8%,创年内新低,同时5年期通胀预期回落到2.9%,处于近一年的区间下端。与此同时,作为重要物价前景指标,美债市场一年期盈亏平衡通胀率已经降至2%以下,这也是近两年来首次低于这一水平。

瑞士信贷首席美国股市策略师兼量化研究负责人戈卢布(Jonathan Golub)认为,这是通胀预期崩溃的最新迹象 ,“美联储并不是在试图控制下一次通胀指标,而是在试图控制未来12至18个月的通胀。如果预期通胀正在下降,在其他条件不变的情况下,这可能意味着政策不必过度收紧。”

加息节奏何时调整

从联邦基金利率期货报价看,在9月预期加息75基点后,年内剩余两次会议继续加息至少100基点的概率同样达到30%,但可能在明年3月后暂停本轮紧缩周期。这显示出,投资者对美联储年内继续鹰派立场的担忧依然存在,而随着利率达到或超过限制水平,货币政策有望迎来新窗口期。

施罗斯伯格告诉第一财经,油价有助于抑制短期通胀预期,但还有其他障碍可能让美联储无法放松警惕。例如,住房、教育、医疗、交通等“核心”通胀因素的成本短期内更难控制。从美联储官员的表态看,他们似乎认为通胀降温的速度并不像预想的那样顺利。

富国银行指出,美联储的通胀斗争日趋复杂化。食品、燃料价格回落的同时,粘性通胀(如公寓租金)的存在意味着未来几个月通胀道路将“崎岖不平”。该行预计,CPI将在2022年底回落到7%以下,然后在明年年底降至3.5%。这仍将远高于美联储2%的目标。

当地时间13日美国公布的通胀数据有望成为美联储下一步行动的重要基准点。目前市场预期8月CPI同比增速将回落至8%,环比月率将回落0.1个百分点,为2020年5月疫情初期以来首次,不过核心CPI月率将小幅反弹。T.Rowe Price首席美国经济学家乌鲁奇(Blerina Uruci)写道:“由于基数效应,在未来两份报告中,年度核心通胀可能会加快,这将成为美联储不安的因素。他们将更加关注动能,并关注未来三个月和六个月的增速变化。同时,美联储对公众和国会的看法也很敏感,有理由保持鹰派的立场。”

联合信贷银行(UniCredit Bank)认为,最新通胀数据将喜忧参半,总体上是中性的。美联储将继续观察未来的数据表现,作为政策决定的参考依据。BMO Capital Market策略师林根(Ian Lyngen)则写道,在8月CPI为75基点定价时,市场将思考,美联储将如何调整未来加息的节奏。

值得注意的是,货币政策对经济的影响已经引起了美联储内部的广泛关注。美国8月PMI跌破荣枯线,房地产市场降温迹象愈发明显。鲍威尔上月在杰克逊霍尔演讲中表示,加息可能会造成“痛苦”和“持续低于趋势的增长期”。美国财长耶伦上周日表示,(经济衰退)是一个令人担忧的问题,“美联储需要高超的技能,也需要一些运气,才能实现我们有时所说的软着陆,即在保持劳动力市场强劲的同时降低通胀。”

因此,外界将密切关注接下来美联储可能出现的任何政策立场变化信号。牛津经济研究院高级经济学家施瓦茨(Bob Schwartz)此前在接受第一财经记者时表示,美国个人储蓄率已经降至5%,这是2009年以来的最低水平。虽然消费者支出表现出韧性,但选择变得更为谨慎。如今经济放缓对就业市场的冲击正在显现,他预计劳动力需求和经济环境疲软将转化为2023年消费势头放缓,进而威胁软着陆的目标。