个人发票抬头怎么写

个人发票抬头怎么写

个人发票抬头怎么写?可以参考以下步骤。

材料/工具

个人发票

方法

步骤1

发票抬头,就是购买方名称。如个人客户购买,发票抬头处可以写“个人”两字,也可以写客户本人的名字。

步骤2

如企业购买,发票抬头就写企业名称,而用于企业报销的,开具增值税普通发票时须同时提供企业抬头及税号。

步骤3

对于个人抬头的票据,只要是真实、合法、有效的凭据,就可以在税前扣除,除非税法有特殊规定的。但对于个别商家提出的开具个人抬头的发票需要提供身份证号等个人信息的要求,消费者是可以拒绝的,税法规定中没有这一要求。

声明本文系本人根据真实经历原创,未经许可,请勿转载。

个人抬头的发票到底可以报销吗?答案在这里

又到了每个月发工资、报销员工费用的时候了,销售部小张拿着一堆发票(其中有个人的火车票,也有个人抬头有的住宿费等发票)兴高采烈地准备去报销,刚去财务部一眨眼功夫就被财务小李泼了一身冷水,“叫你不要拿个人抬头的发票报销,你怎么就是不听呢?发票、报销单都拿走吧,这个月先不给你报了”小张瞬间不知所措。

小张内心活动:财务真是不好惹啊!难道我这出差出去见客户的火车票都不可以?之前的财务不是这样说的啊!新财务是不是对我有意见?

这时候,大家有理解财务部小李的,也有为销售部小张抱不平的。个人抬头的发票都不可以报销吗?

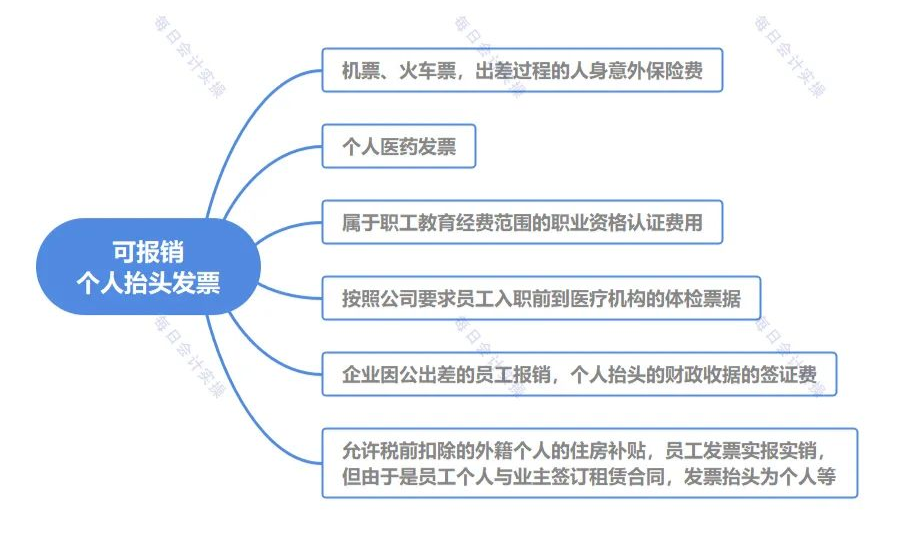

不是所有的个人抬头发票都不能报销

通常情况下,个人抬头的发票很难区分业务到底是公司发生还是个人发生的,一般不能报销,但是也有很多个人抬头发票可以报销的情况。故事中的财务小李可能是对小张太敷衍了,也没有过多地去解释个人抬头的火车票其实是可以报销的。个人抬头可报销的发票包括以下这些,同样这些发票也是可以税前扣除的(部分项目税前扣除有限制条件)。

【注意:报销的前提是真实发生的、与经营活动有关的;涉及到的个人对象为本企业员工;像报销因公支出的机票、火车票时要求员工提供出差人员时间、地点、出差目的、支付凭证等】

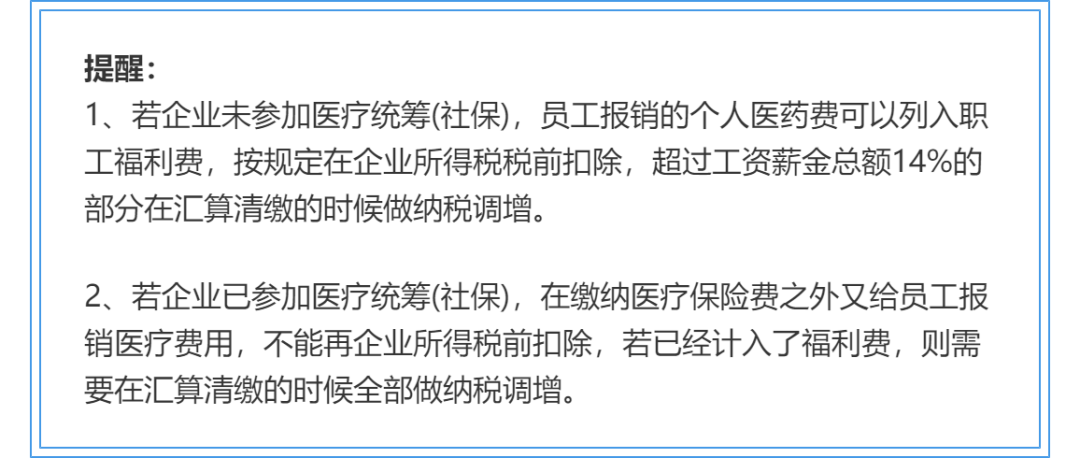

此处实操君重点解释一下个人医药费发票报销所得税税前扣除的3个条件:

(1)必须是公司的职工(2)必须是企业实际发生的支出(3)单位没有实行医疗统筹

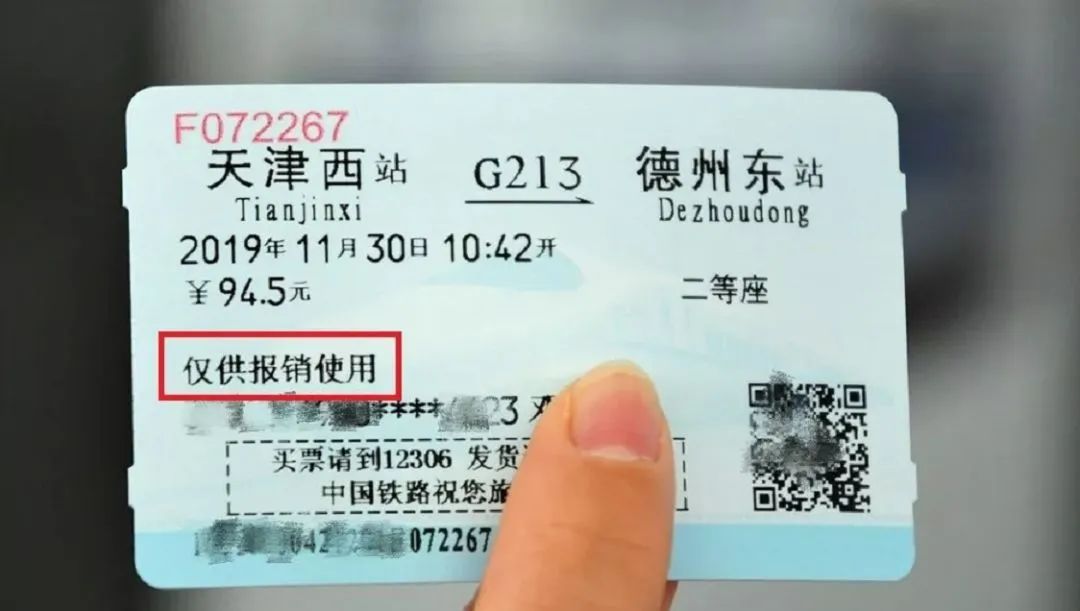

2种特殊情形下个人抬头的火车票

通常情况下,面对一堆火车票,财务其实也挺头大的。个人抬头的火车票大部分是公司员工因公出差的费用,但是有的抬头是客户的、有的是员工返乡探亲的火车票......这些,该如何入账呢?

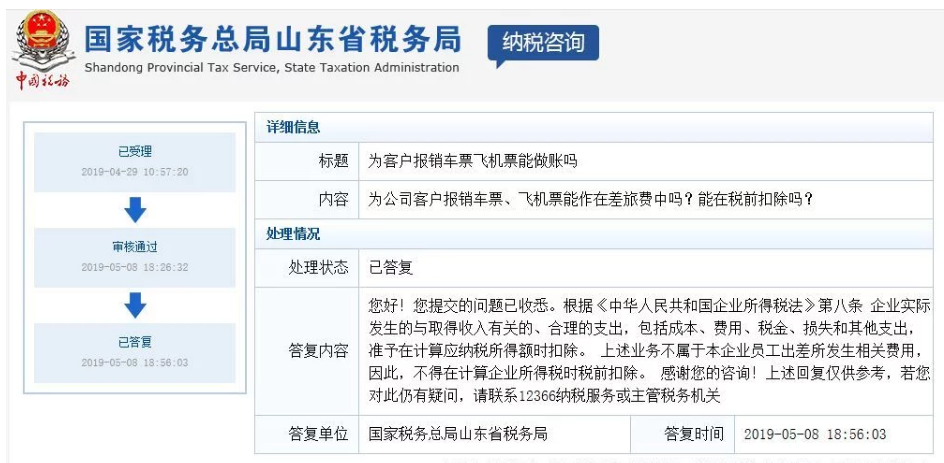

①、为了更好的开展业务,公司接待了外省的客户上门参观、考察,公司规定员工给客户买火车票的费用可报销。那么如何入账呢?可以税前扣除吗?

税务局认为报销客户车票的支出不属于本企业员工出差相关费用(也就是不认可计入差旅费),同时表示不可税前扣除。实操君认为,计入业务招待费更符合实际。

账务处理:

借:管理费用-业务招待费

贷:银行存款/库存现金

【注意:此处增值税进项税额也是不可抵扣的,不用单独计算火车票的进项税额,价税合计合并计入业务招待费】

税前扣除:

因各地税务局口径可能存在不一致,实务中给客户报销的火车票税前扣除问题可结合当地税务机关的规定来执行。若计入业务招待费扣除的话,依据《企业所得税法实施条例》第四十三条:企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

②、公司给予员工每年一次回家探亲报销火车票或者飞机票的福利,如何入账?可以税前扣除吗?(假设该员工属于公司管理部门)

增值税相关条例规定,用于集体福利的进项税额不得抵扣。企业为员工报销探亲假路费属于集体福利,不可以抵扣增值税进项税额。

账务处理:

借:管理费用

贷:应付职工薪酬-职工福利费 借:应付职工薪酬-职工福利费

贷:银行存款等科目

【注意:此处增值税进项税额同样不可抵扣,不用单独计算进项税额】

税前扣除:

结合企业所得税法实施条例,报销员工探亲火车票可以税前扣除。根据《企业所得税法实施条例》第四十条规定,企业发生的职工福利费支出,不超过工资、薪金总额14%的部分,准予扣除。

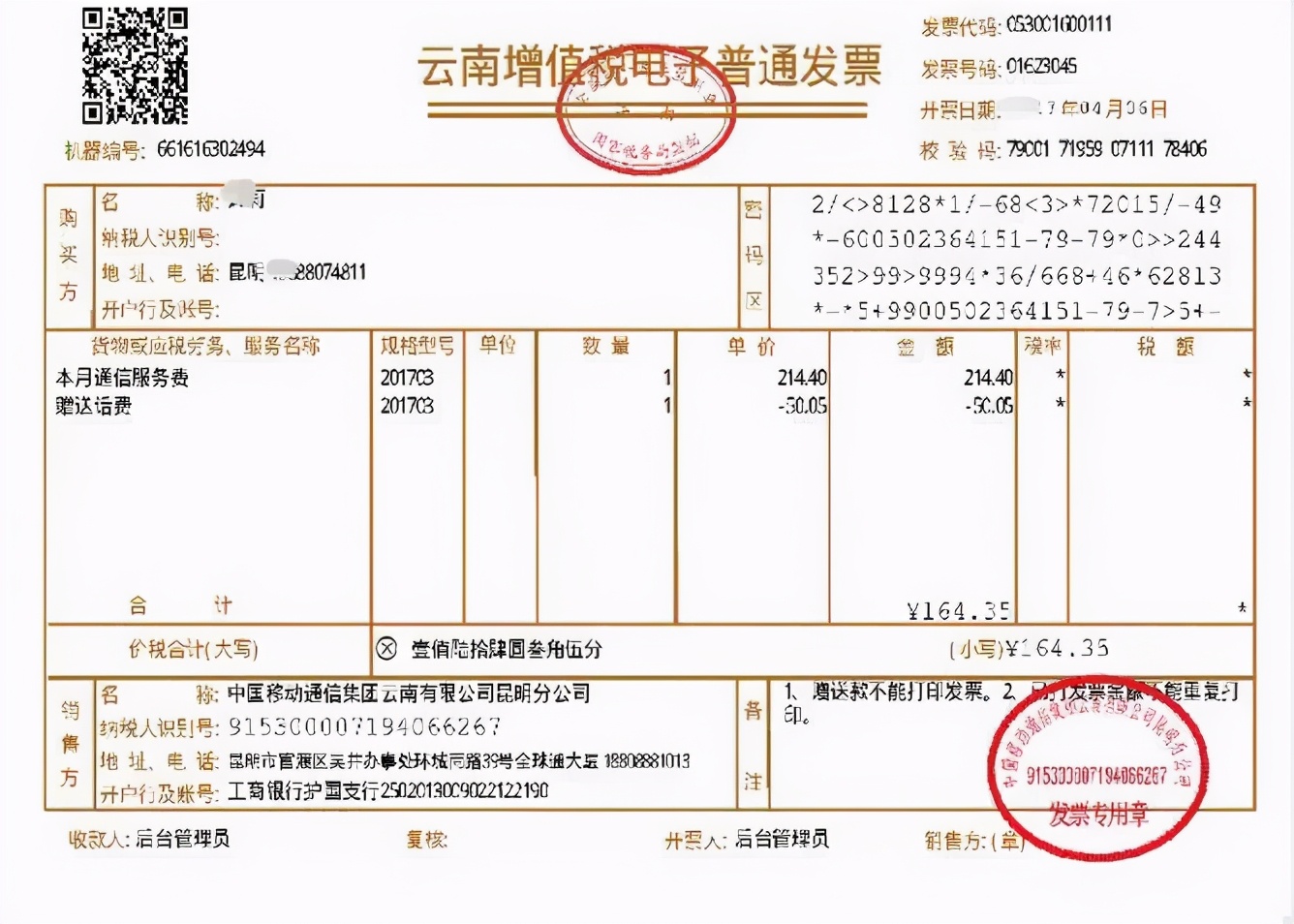

个人抬头电话费发票能税前扣除吗?

① 、个人抬头电话费要注意私人消费与公司因公支出电话费做好区分,如果报销的是与企业取得收入直接相关的通讯费支出,比如公司发给员工的专门用于办公的手机,可以有效区分因公支出,这种情况可以凭开给个人的发票税前扣除。

②、如果是公司以话费补贴合并到工资的形式发给员工(要缴纳个人所得税),可作为企业发生的工资薪金支出,按规定税前扣除。这种操作方式也是相对比较适合企业的。

那么问题来了,因公支出的话费补贴还需要交个税,员工就不乐意了。目前,国家规定个人通讯补贴收入,可以扣除一定标准(每个地区的税务局政策不一,具体参考当地税务局规定)后计征个税。

报销发票的其他常见问题

① 、普通发票抬头需要填写完整吗?

必填信息为公司名称及税号,不填写地址及电话号码不影响发票报销。如果没有填写税号,为不符合规定的发票,不得入账。

②、报销入账不能只附一张发票!

例如报销劳保用品,错误的做法是仅附一张发票,没有采购入库和各部门领用单,或者单据不全。规范的做法为要求报销入账时附上经审批的请购单、发票、入库单、支出凭证、银行回单等相关资料、

③、是否只能凭票报销?

仅仅凭票报销是一个误区。实际上,发票并不是企业所得税税前扣除的唯一凭证。税前扣除凭证按照来源分为内部凭证和外部凭证。比如,在自制原始凭证中,付款单也是可以作为付款依据的。外部凭证要注意除了发票以外,如盖有财政监制章的行政事业单位统一收据,没有盖税务监制章的汽车票、火车票以及飞机票,医院使用的专用收据等。

④、发票品名与真实业务不匹配

实际没发生业务,通过购买假发票报销付款;业务真实发生,为了方便报销将消费的食品故意变更为办公用品开具发票等;真实发票已开具但是遗失了,找同类型发票代替。注意:这3种情况都是属于不真实、不合法的原始凭证,不得作为报销凭证,财务可以拒收。

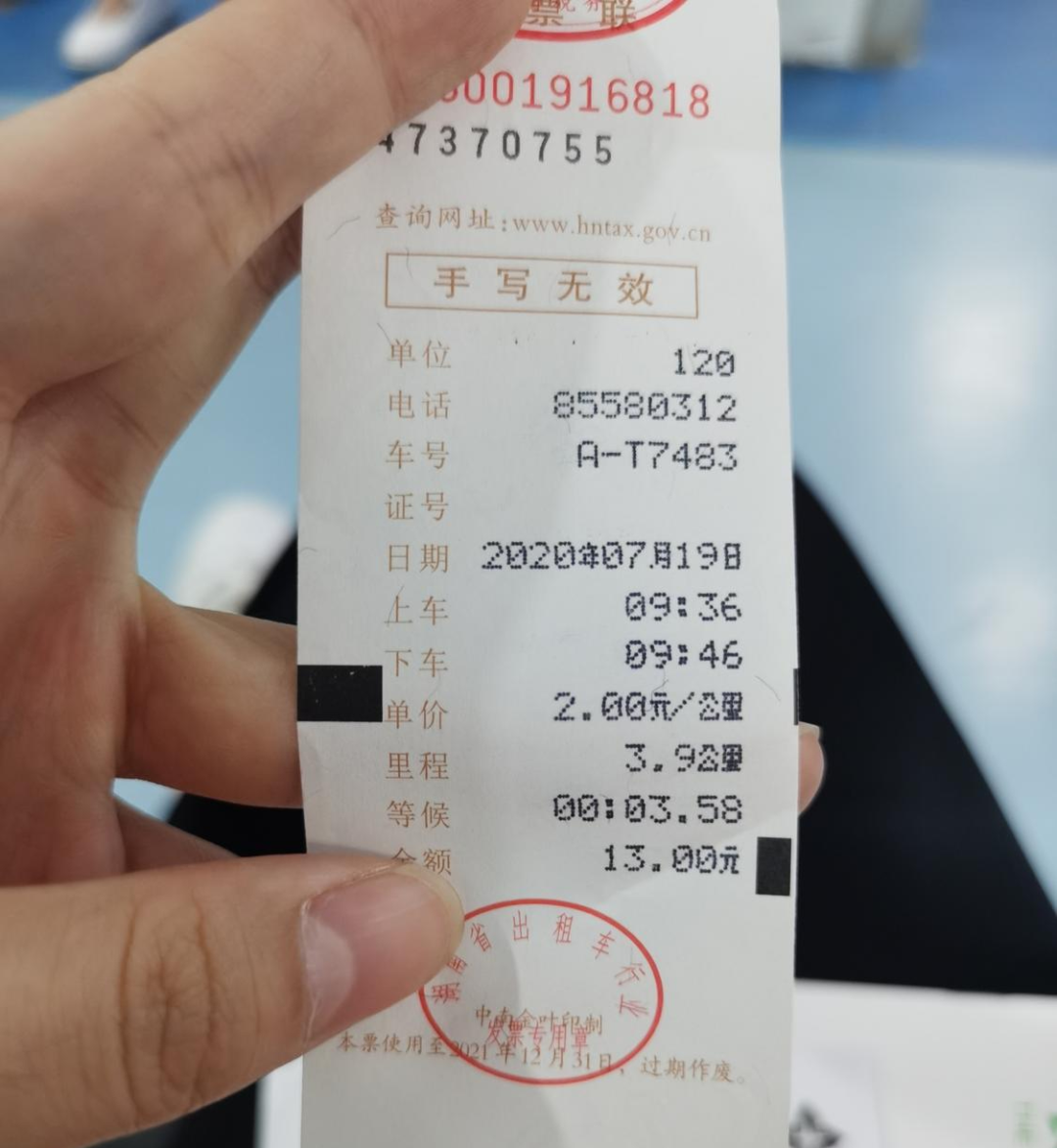

⑤、注意出租车发票连号问题

报销中同一个人、同一天内出现多张连号的出租车发票,可能存在不符合真实业务的作弊嫌疑。为了防止违规报销,财务应拒绝发票连号报销情况。

关于发票报销问题,需要注意的地方还有很多。