IPO雷达 | 优优绿能奇高毛利率背后:前三大客户都是重要股东,产能利用率低

记者 | 陶知闲编辑 | 陈菲遐

充电模块第一股要来了。

近日,深圳市优优绿能股份有限公司(下称优优绿能)向深交所递交了创业板上市申请。本次IPO公司拟募集资金7亿元,其中充电模块生产基地建设项目2.7亿元,总部及研发中心建设项目2.7亿元,补充流动资金1.6亿元。

优优绿能充电模块第一股的光环,还要感谢左手客户右手股东的“策略”。公司急于上市,恐怕也是要“回馈”股东们的信任。

尚未大规模应用

优优绿能专业从事新能源汽车直流充电设备核心部件充电模块的研发、生产和销售,主要产品为各功率的充电模块,应用于直流充电桩、充电柜等新能源汽车直流充电设备。2022年上半年公司20KW和30KW的充电模块分别实现收入0.43亿元和2.54亿元,占总收入比例的13.15%和76.94%。此外,公司研发的小功率直流充电产品、V2G 产品、储能充电产品等储备产品还处于样品试制或小规模生产阶段,尚未有大规模应用。

目前,行业内尚无关于充电模块市场占有率、行业地位的公开数据,优优绿能自己在基于充电模块市场规模测算的基础上,推算出2021年公司在中国大陆充电模块市场占有率。根据测算,2021年中国大陆充电模块市场增量为241.7亿瓦,公司充电模块内销瓦数为29.66亿瓦,市场占有率为12.27%,主要竞争对手包括华为、中兴、英可瑞(300713.SZ)、通合科技(300491.SZ)等企业。

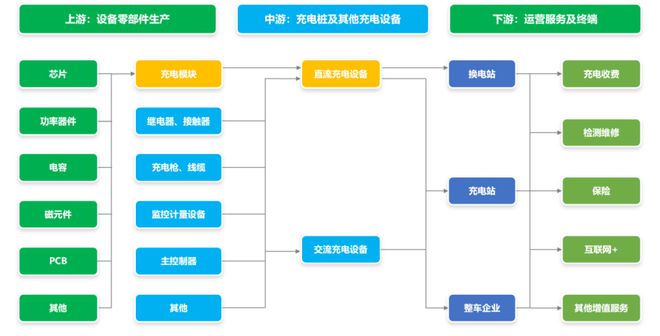

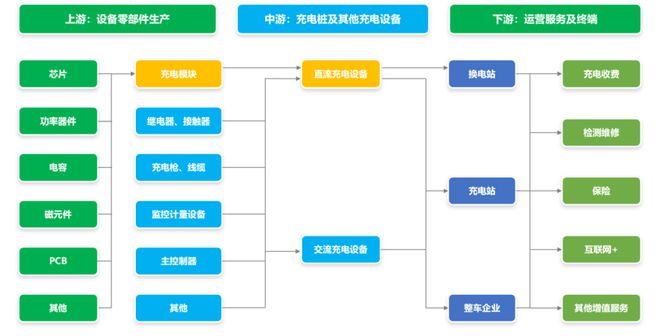

从行业来看,优优绿能是充电桩上游。充电模块在直流充电桩中起到将交流电网中的交流电转换为可为动力电池充电的直流电的作用,是直流充电桩实现其功能的核心部件,成本占据整个直流充电桩成本的45%至55%左右,客户主要为充/换电桩生产商、充/换电站运营商、新能源汽车厂商等类型企业。

新能源汽车充换电设备设施行业中游为充电桩及其他充电设备生产商,包括直流充电设备生产商和交流充电设备生产商。下游企业为运营服务商及终端客户,包括换电站、充电站、新能源汽车厂商及配套运营服务商。

图片来源:公司公告、界面新闻研究部

图片来源:公司公告、界面新闻研究部

归根到底,优优绿能所处的新能源汽车充换电设备设施行业仅仅是新能源汽车配套产业。该设备零部件产业除了优优绿能所生产的充电模块,还包括继电器、接触器、监控计量设备、充电枪、充电线缆、通信模块等其他零部件。

作为配套产业,充电模块市场较小。市占率12.27%的优优绿能2021年营收为4.31亿元,归属净利润为4605万元,而同期通合科技充换电站充电电源系统(充电桩)及电动汽车车载电源业务收入也仅为1.17亿元。

产业空间小在公司本次IPO“踩线达标”中也可以得到体现。根据《深圳证券交易所创业板股票上市规则》,其中之一的上市标准为“最近两年净利润均为正,且累计净利润不低于5000 万元”。公司2020年和2021年归属于母公司股东的净利润(以扣除非经常性损益前后较低者为计算依据)分别为2486.35万元和4391.73万元,累计为6878万元。

行业虽小,优优绿能的胃口却不小。虽然公司资产总额仅为6.61亿元(截止至2022年6月底),但是本次IPO拟募集资金额却高达7亿元,比其净资产(3.79亿元)还高85%。一旦募资成功,公司整体规模翻倍式扩大,结合目前产能利用率不足,优优绿能又能如何解决呢?

值得一提的是,优优绿能账面拥有3.2亿元资金,资产负债率仅为42.64%,流动比率和速动比率分别为2.49和2.11,显示出公司并不缺少资金。

客户兼股东?

近年来,随着新能源汽车产业快速发展,大量资本涌入,产业链上下游各环节均面临日趋激烈的市场竞争,然而优优绿能却能“脱颖而出”,毛利率异常的高。

数据显示,2021年优优绿能毛利率为26.28%,高于行业平均的19.46%近7个百分点。2022年上半年,在整个行业毛利率下滑3.17个百分点的背景下,公司却逆势增长4.97个百分点至31.25%,领先行业均值近15个百分点。

图片来源:公司公告、界面新闻研究部

图片来源:公司公告、界面新闻研究部

优优绿能的高毛利率一部分或来源于“置换”。近年来公司对于下游客户的信用政策一直较为宽松,2022年上半年应收账款账面价值已高达1.69亿元,占期末流动资产比例的26.79%。公司也承认其中的高风险,表示“应收账款金额可能持续增加,从而影响公司经营活动产生的现金流情况,增加公司营运资金压力;同时,若客户发生重大不利变化,公司将面临相应风险”。

奇高的毛利率,更多还要感谢优优绿能的客户兼股东。近年来优优绿能对前五大客户的销售额占营业收入比例一直维持在60%以上,2022年上半年高达63.16%,客户集中度较高。

优优绿能前三大客户都是公司的重要股东。2022年上半年公司对第一大客户万帮数字(万帮新能源控股子公司,2019年5月万帮新能源入股公司,持股比例为8%。截至2022年12月,万帮新能源持有公司84万股股份,持股比例为2.67%)销售额高达7721万元,占营业收入比例的23.33%;公司对第二大客户ABB(2020年5月,ABB通过增资形式入股发行人,持有发行人的股权比例为7.8%,此外公司监事曹阳任职于ABB)同期实现销售收入7571万元,占营业收入比例的22.88%;公司第三大客户是玖行能源(其各股东合计控制公司2.11%的股份),上半年公司对其实现销售收入2046万元,占总营收比例的6.18%。三家关联公司合计承包了优优绿能上半年52.39%的营收,而2020年和2021年三家公司合计占优优绿能营收比例的59.17%和52.48%。

图片来源:公司公告

图片来源:公司公告

值得一提的是,2022年上半年优优绿能研发费用占营收比例仅为5.48%,远低于行业均值的10.05%(通合科技为9.76%、特锐德(300001.SZ)为4.37%、英可瑞为16.01%)

优优绿能的产能利用率一直较低。2022年上半年公司产能利用率为76%,而此前基本维持在40%至60%。对此,公司“配备了较为充足的产能以满足不断增长的订单生产需求”的解释显然难以令人信服。

身处成长期的研发驱动型行业,优优绿能到底是如何做到低研发费用率、低产能利用率下的高毛利率?