通胀继续回落 美联储会转向吗

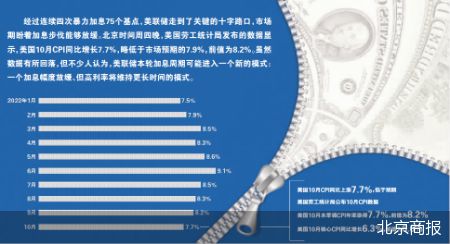

经过连续四次暴力加息75个基点,美联储走到了关键的十字路口,市场期盼着加息步伐能够放缓。北京时间周四晚,美国劳工统计局发布的数据显示,美国10月CPI同比增长7.7%,略低于市场预期的7.9%,前值为8.2%。虽然数据有所回落,但不少人认为,美联储本轮加息周期可能进入一个新的模式:一个加息幅度放缓、但高利率将维持更长时间的模式。

“无法保证摆脱通胀”

市场对通胀数据回落早有预期。有机构分析指出,一方面,医疗保险价格指数上涨有所放缓,二手车市场近期降温迹象明显,批发价格指数持续回落,加之食品价格涨幅缩小,上述因素导致通胀增幅回落。

低于预期的通胀刺激了市场。数据公布后,美股盘前期货短线飙升,纳指期货涨超4%,标普500指数期货涨超3%,道指期货涨超2.5%。此外,美元指数短线下挫约100点,现货黄金短线拉升。

同时,欧洲股市也集体拉升。欧洲斯托克600指数涨2%,德国DAX指数日内涨超3%,法国CAC40指数、英国富时100指数均涨超1%。

不过,要说通胀见顶或许依然为时尚早。瑞银分析称,几乎所有的迹象都表明通胀正在加速放缓,但放缓速度何时反映到通胀数据中尚不确定。

中国社会科学院美国研究所助理研究员杨水清指出,从6月到10月,CPI同比增速从9.1%连续四个月下降到7.7%,但在此期间核心个人消费支出(PCE)同比持续在约6%,这与美联储2%的目标相去甚远。

持续上涨的物价和更高的借贷成本正在给美国家庭带来压力,并削弱了民主党人在中期选举时的影响力。当地时间11月9日,美国总统拜登就中期选举发表讲话。在谈及通货膨胀时拜登表示,他不能保证美国能够摆脱通货膨胀,但他将竭尽所能应对问题。

杨水清对北京商报记者表示,本月的数据应该不会左右中期选举的结果,毕竟选票的最后时限已经截止。不过,经济议题确实是民众投票的一个重要考量。根据《华尔街日报》近期的一份民意测验显示,民主党选民的27%转向支持共和党,其重要原因在于被共和党的经济议题吸引。

继续暴力加息?

尽管现在预测美联储将在12月14日的FOMC会议上加息多少还为时过早,但10月通胀报告无疑是美联储加息重要参考。

今年年内,美联储已连续6次加息,连续4次大幅加息75个基点,累计加息375个基点,是1982年以来美国节奏最快、幅度最大、频次最高的加息周期。

市场普遍认为,短期内美联储货币政策仍将趋“鹰”。上周的议息会议显示,美联储抗击通胀决心仍然坚定,但同时也表明美联储对激进加息和过度加息保持谨慎,整体“鹰”派立场明显。

中国银行研究院高级研究员王有鑫认为,从当前美国经济和利率走势来看,12月加息幅度或许将下降,但加息周期可能会延长,联邦基金利率峰值可能高于之前预期。一些激进分析认为,本轮加息的终点利率甚至会高达6%以上。

另一方面,杨水清指出,除了通胀外,劳动力市场也是美联储货币政策的主要考虑因素。目前,美国劳动力市场仍然保持强劲。在11月3日的议息例会上,美联储主席鲍威尔提到,只有看到职位空缺率、离职率、薪资增速持续下降时,才可以认为劳动力市场放缓。目前,这3个数据仍旧保持高位。

从目前来看,美国薪资增速环比继续超预期上涨,与核心通胀相互拉动。杨水清表示,由于劳动力也是一种商品,货币政策的收紧并不能改变劳动力的供给格局,只能通过给整体经济降温,进而导致企业招聘需求下降,以此作用于劳动力市场,这也意味着成功抑制通胀的代价是需求的显著降温,也就是经济衰退。

消费季受冲击

三周之后,美国假日购物季将从“黑色星期五”开始迎来高潮。然而,高烧不退的通胀以及节节走高的利率,导致美国消费者的钱包大缩水,已经影响到了美国民众的消费信心。有机构预测,即将开始的假日季难言乐观,近40年最高的利率也在对信用卡消费带来阻力,消费增速放缓对经济的潜在冲击对于试图缓和硬着陆压力的美联储而言无疑是巨大挑战。

相关数据显示,目前美国消费者的购买力同比减少了3%,9月美国个人储蓄率也减少至近14年来的最低水平3.1%。

根据美国零售业协会的预测,今年美国假日季销售额可能同比增长6%-8%,与2021年持平,但低于2020年13.5%的增速。但零售业协会主席兼首席执行官谢伊(Matthew Shay)表示,消费者正感受到通货膨胀和物价上涨的压力。许多购物者或通过调动储蓄和信贷来满足消费,因为他们不得不面对更高的取暖、汽油和食品价格。“在客户行为方面,很多人开始寻找更合适的替代品。”

联邦快递公司首席财务官伦茨(Mike Lenz)本周也在投资者会议上表示,随着电子商务泡沫消退,美国当前季度的包裹量已经低于其预期值。伦茨指出,公司正削减供应商数量,同时采取削减航班和停飞飞机等措施。

此外,美联储持续加息可能对消费产生进一步抑制作用。数据显示,第三季度持有信用卡余额的美国人平均年利率已经升至18.43%。9月份消费者信贷总额增加了250亿美元,较8月的302亿美元明显减少。

王有鑫表示,从美国三季度GDP数据看,在利率上行压力下,美国个人消费和企业投资明显承压,随着利率走高,经济下行压力将进一步凸显。美元流动性和美国金融市场融资条件将持续收紧,企业盈利将下降,信贷和债务违约风险可能提高。从家庭层面看,房地产市场风险上升,可能进入“房价—股市”资产价格通缩螺旋。房地产和股票是居民家庭持有的主要金融资产,价格同步下跌将会对家庭形成叠加的财富负效应,直接影响消费者支出。

北京商报记者 方彬楠 赵天舒