太平洋证券:强美元长期难持久 A股看好消费中最具确定性板块

美国通胀和以往有哪点非常不同?为何今年黄金未显现出抗通胀属性?A股消费中哪个板块最具确定性?太平洋证券2022秋季投资策略会上,太平洋证券宏观分析师尤春野、策略负责人张冬冬等多位分析师带来了分享,以下是嘉宾部分观点,扫码即可回看全部会议内容!

01

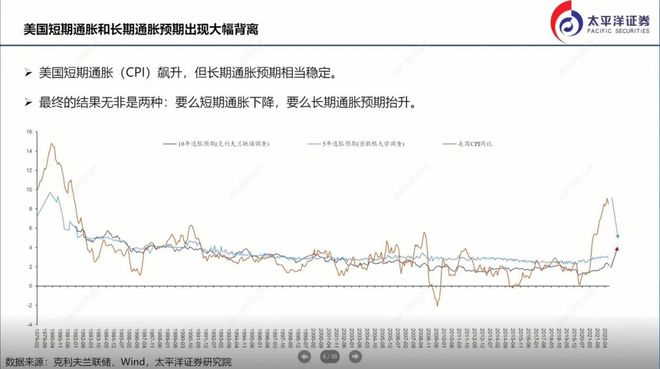

美国通胀有一点和以前非常不同

太平洋证券宏观分析师尤春野分享到,美国的通胀现在是40年来最高,不过美国通胀现在有一点和以前非常不同,就是短期通胀和长期通胀预期背离非常明显。简单来说就是现在CPI很高,但是大家不相信以后会持续的高,也就是长期的通胀预期比较低,这种情况跟70年代到80年代初的情况很不一样。因为那个时候我们看数据里短期通胀和长期通胀预期都很高。我们这里要注意短期通胀和长期通胀预期这两个概念其实非常重要。

短期通胀和长期通胀预期背离有什么影响?具体的一个影响就是美联储的决策看的是短期通胀,看的是CPI同比,而比较多的资产定价是跟长期通胀相关的,比如说黄金、长期国债利率等等。

图片来源:太平洋证券研究院

我们看一看黄金。之前很多人来问我,“黄金不是抗通胀的资产?今年在这么高的通胀环境之下买了黄金,为啥没有涨还跌了”?我们跟70年代的时候对比一下,那个时候黄金抗通胀的特征是非常明显的,基本上通胀上来了,黄金就会暴涨。但是今年没有这样一个特征,本质上就是我刚才所讲的短期通胀和长期通胀预期发生了比较大的背离。

我们知道黄金是跟实际利率反向的,实际利率等于名义利率减去通胀率。所以在当前环境下,如果计算短期的实际利率,它会非常低,因为短期的通胀很高。但是长端的实际利率今年没怎么降,甚至还是上升的。因为长端通胀预期没有上来,而影响黄金价格的主要是长端的实际利率。所以我们看到今年黄金其实表现比较弱,本质上就是短期通胀和长期通胀预期的背离,导致短期实际利率和长期实际利率背离,和我们之前直观上的一些印象很不相符。

未来美国通胀走势会是怎么样?无论是从逻辑上还是从历史经验上来看,短期通胀和长期通胀预期的背离不可能一直存在,最终它们二者一定会向一个方向回归。也就是要么短期通胀下来,短期通胀下不来人们预期就会发生变化,长端的通胀预期就会上去。短期通胀下来和长期通胀预期上去这两个途径哪个会发生?我觉得都会发生。也就是短期通胀它会下来,但是长期的通胀预期也会上去一些。

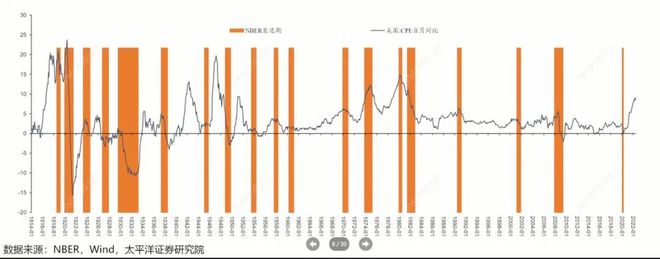

首先我们来看一下短期通胀,也就是实际的CPI的同比。美联储现在已经摆明立场了,压通胀是第一位的,保经济是第二位,大不了经济衰退。其实短期之内把通胀压下去不难做到,至少经济衰退了,通胀就一定会下来。

图片来源:太平洋证券研究院

我们来看一下美国历史上CPI变化以及我们橙色区域内标的是每一次美国NBER界定的衰退期。总结一下,就是没有一次衰退解决不了的通胀。如果有就两次。比如当年沃尔克就制造出了两次经济衰退,然后把通胀给压下去。所以我们不要质疑美联储抗击通胀的决心,它一定会这么做,但是也不要太高估加息的持续性。因为我刚才说了短期通胀,它应该是能够控制住的,而且一旦下来就很有可能会触发美联储态度的转向。

02

强势美元长期难持久

美元的走势尤春野分析到,美元今年非常强势,美元指数高点已经突破110。强势的背后主要是两个因素,第一个是美联储加息很快,这是很重要的因素。但是在我看来不是唯一的因素,因为我们看欧元区、英国等国家也在加息,甚至英国加得更早。另外一个推动美元升值非常重要的因素是美国经济仍然有比较明显的相对方面的优势。虽然美国现在所处周期的阶段是下行的,但如果跟欧洲比还能赢。因为欧洲能源问题现在太严重,所以相对的经济优势对于汇率的影响是比较明显的。从下面左边这张图里我们就能看出来,相对的经济优势对于未来的货币、汇率的强弱有非常明显的指向性。所以我们判断,短期之内美元应该还是会维持比较高的位置上。因为现在美国还比较有韧性,但是欧洲前景相对更差,这样一个局势在短期之内很难发生改变,短期之内美元仍然会维持在比较高的位置上。

图片来源:太平洋证券研究院

但是从长期来看,光靠加息还有“比烂”肯定是不行的。比如美国80年代,当时美元指数最高的时候冲到160,所以现在很多人也在担心这一轮鲍威尔要学沃尔克,美元指数会不会走得非常强?其实我们看80年代时候美元指数能够冲到那么高,后半段涨幅核心的原因其实已经不在于沃尔克的大幅度加息了,而在于当时美国经济确实是非常强势崛起。我们看80年代在里根总统的新经济学理论框架之下,美国GDP增速增长非常强劲。所以这种情况之下,我们觉得从长期的角度来讲,汇率能不能够强,主要还是要靠自己的经济怎么样。

所以如果美国自己的经济起不来,光靠欧洲的经济更差,这是不够的。因为等到新兴市场起来之后,美元一样是要外流。如果外流,那么就会发生贬值。所以现在来看,除非是美国经济找到新的增长点,不然按照各种机构现在的预测,接下来几年美国经济可能都会相对比较疲软,甚至很疲软。美元借着加息的势头强一阵之后可能就比较难以支撑,这是美元的整体看法。短期之内由于加息预期撑着,但是长期由于经济衰退的预期可能很难维持一直强劲。

03

为什么农业在消费中最具确定性

太平洋证券策略负责人张冬冬就2022秋季策略分享到,为什么我们最早在6月20号就提出了农业的行情?节奏上它是有可衔接的,其实先从生猪再到饲料,再到动保,最后到种业。其实到年底我们种业的政策也会陆续落地。所以第一它是有粘性,第二它有持续度,第三它节奏是有明辨性的。我们看好给了三个观点。第一点全球需求的减少对于猪肉的影响最小,因为大家知道全球吃猪肉也就我们中国人比较多,整个还是以内需为主。第二点我们看到农业之前一直亏钱,今年可能阶段性的出现盈利或者业绩上一个大幅的V型反弹,我们觉得这是一个边际变化的信号点,也就是它的盈利周期经过长期猪瘟之后的下行,现在进入了一个正式的产能去化后带来健康的龙头企业集中,盈利模式又陆陆续续回来。第三点猪的需求我们前面提到了,就不再过多的赘述。

我们首推的还是农业。今年“粮食危机”出现的词频越高,其实粮价见顶时间点也就会到。每年每次都会出现可以称之为概率事件,也可以称之为必然事件。其实今年我们看到拉尼娜的现象,夏天很热大家已经感受到了。那么今年冬天会不会特别冷?拉尼娜我们跟踪下来从20年开始到22年,我们其实是处于一个双峰,波峰往中枢区域走的过程,所以今年冬天其实可能没有大家想的那么恐怖。这是从气候经济学的角度我们观测到的一个数据。再回到热,今年火电不缺,缺的是水电。其实再去讲煤炭的逻辑,我们觉得短期不建议大家再去购买。如果是一两年前拿着的,我们觉得持有没有问题,因为它长逻辑是对的。但是短期内如果近期觉得这个板块还会看好,我们建议规避,甚至大幅下行可能性也是有。

第二我们从交易的角度,从国内外交易头寸多空比来看,其实现在达到一个历史极值,基本上到了反转临界点,大家对于粮价看空的态势还是比较明显。第三我们现在国内农业基本上一年两收,其实在天气最热之前已经收了绝大部分,变成库存、收储,变成一个销售的过程中,这点还是比较稳定的。

图片来源:太平洋证券

第四我们看油价跟粮价的相关性。其实油价我们觉得后续下调空间还是有,所以粮价进一步二次的斜率向下的修复还是在的,其实这就是成本端因素对于农业的影响。

第二点其实就是我们前面讲了整个需求,其实猪肉在国内是比较特殊的,它消费属性还是很稳定。即使在疫情期间,无论是居民购买还是政府保障购物里,猪肉还是中国人消费比重的大头。我们从猪粮比来看,其实盈亏的平衡线已经达到了向上突破的点。其实这就是盈利的改善,有了盈利改善的预期,猪企才会愿意在后面动保或者猪疫苗上面进行一个投入,是一个正向的良性循环。

前面提到成本的降低,我们看到其实饲料占生猪成本超过了50%,所以良性循环是比较明确的。成本低,然后盈利上,然后有钱去给猪打疫苗,整个生猪产业链是比较逻辑通顺。