小米金融静悄悄

对于信奉“顺势而为”的雷军来说,互联网金融业务势在必行。但在经历了P2P、重组、监管的重重考验过后,他也不得不为自家“温和”的金融业务而忧愁。

作者丨周奕航

编辑丨韩忠强

9月14日,雷军卸任小米电子软件技术有限公司(以下简称“小米电子”)董事长,消息传出后,迅速引发网友讨论。

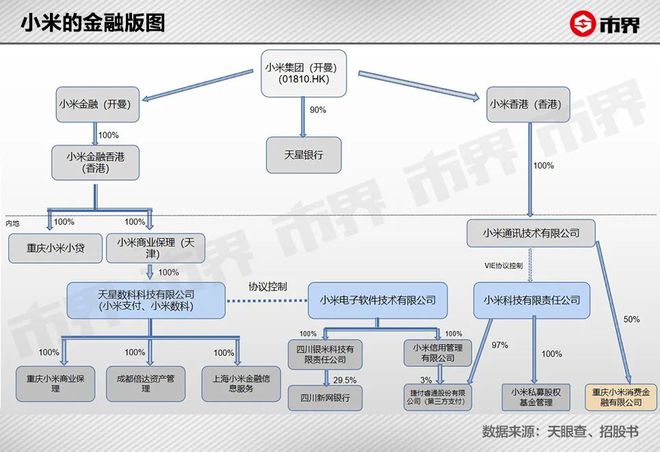

事实上,此“小米”非彼“小米”。大众耳熟能详的小米手机运营主体,全称是小米科技有限责任公司。雷军本次卸任的小米电子,是小米集团内主打金融业务的子公司之一。

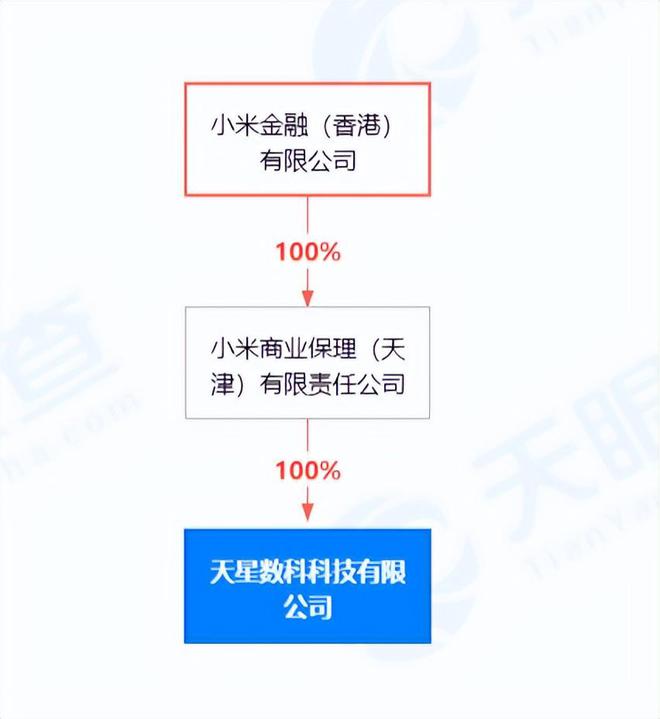

值得一提的是,与小米电子互为协议控制关系的天星数科也发生了人事变动。天星数科是小米集团金融业务板块的另一关键公司,业务模块包括产业金融服务、金融科技服务和个人金融服务三大板块。

此前,天星数科的董事长由小米联合创始人、高级副总裁洪锋担任;调整后,董事长一职由集团副总裁、CFO林世伟兼任。

说起天星数科,大家可能会有些陌生。它的前身是小米支付,曾于2019年更名为小米数科。2021年,小米数科再次官宣升级——希望依靠数字科技的不断进步,来实现星星之火可以燎原,“天星数科”由此得名。

作为小米集团的核心企业之一,天星数科在“产业数字化”投入了大量的精力。利用在产业链条上的优势,采集企业生产数据以及经营信息,推算出企业信用,进而帮助中小企业解决融资难的问题。

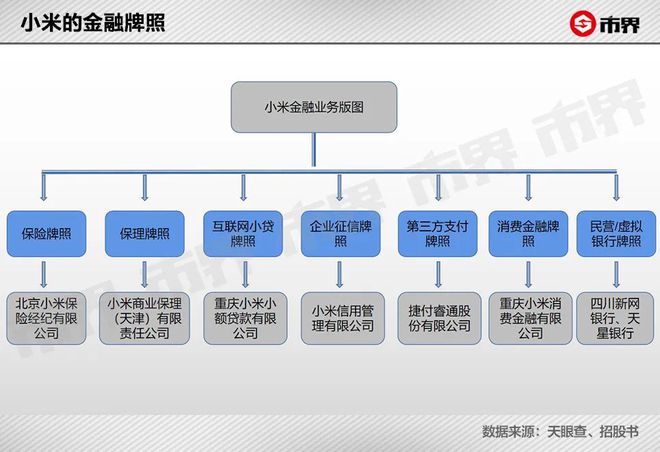

目前,天星数科的业务范围涵盖保险、保理、互联网小贷、第三方支付等,在雷军的金融版图中占据举足轻重的地位。

01、换帅风云

本次小米金融系公司进行人事调整,除雷军本人卸任小米电子软件公司外,其“爱将”洪锋也告别了他一手搭建的金融板块。此番换帅,引发了大众对离职原因的猜想。

事实上,虽然背靠大厂丰富的场景和资源,但小米的金融业务却并没有因此顺风顺水。仅2022年上半年,小米集团旗下的消费金融公司重庆小米消费金融有限公司(下称 “小米消金”)净亏损高达9319.6万元,同比下滑了43.08%。

对此,互联网专家郭涛认为:“在监管政策收紧、市场竞争加剧的情况下,持牌消费金融行业已步入整合与洗牌时期。小米消费金融巨额亏损,很可能是受到金融科技业务业务萎缩、个人消费贷款业务获客成本增加等多重因素影响。”

但也有一部分人认为小米金融不温不火,与洪锋存在一定关系——业务风格保守,虽然具有丰富的工程师和互联网产品的经验,但缺少对金融业务的敏感性和前瞻性。“凭借金融牌照野蛮收割市场的时代已经一去不复返了。如果小米金融不及时更新业务、打磨产品品质,靠牌照和流量作为护城河,规模很可能会成为发展的拖累。”

就这样,亏损了将近一个小目标之后,洪锋卸任,董事长一职由小米集团副总裁、CFO林世伟兼任。

接手金融业务的林世伟,和小米也是缘分不浅。毕业于牛津大学的他,曾负责过小米、金山云和华米的IPO。在担任摩根士丹利董事总经理期间,他负责亚太区科技、媒体与电信行业的资本市场业务,为全球众多知名科技公司,操盘140多项交易,总交易金额超过600亿美元。

加入小米半年后,2021年5月7日,小米私募股权基金管理有限公司成立,林世伟任法人代表。同年6月23日,林世伟出任天星银行(小米旗下虚拟银行)董事会主席。2021年9月,林世伟加入了小米汽车,一年后,林世伟成为天星数科董事长及法人代表。

02、一波三折

回顾小米金融业务的发展,可以说是一波三折。

近年来,伴随着互联网金融的兴起,蚂蚁集团、京东数科、360数科等与互联网巨头相关联的金融科技公司纷纷亮相。信奉“顺势而为”的雷军,也决定带领小米进军金融业务。

早在2013年,小米金融(香港)有限公司全资控股的小米支付技术有限公司(现在的天星数科)成立,雷军为董事长及法人代表,经理一职则由小米联合创始人洪锋担任。

小试牛刀过后,洪锋于2015年正式搭建小米集团的金融科技服务板块,陆续推出了多种金融产品。其中包括“小米活期宝”、“小米基金宝”、“小米定期宝”等理财产品,以及贷款产品“小米贷款”。

“我们希望搭建一个智能金融平台,帮助优秀的金融合作伙伴找到优质客户,同时帮助我们的用户更便捷、高效地赚钱和借钱。”谈起小米金融的目标,洪锋曾慷慨激昂。

随后,小米在金融业务上持续发力。2016年1月,以6亿元的对价收购了第三方支付机构捷付睿通65%股权,拿下了第三方支付牌照;同年12月,小米集团与新希望集团、红旗连锁等合资成立了新网银行,取得民营银行牌照。加上此前拥有的企业征信、保理、保险牌照,小米实现了金融牌照的“大丰收”。

有了牌照,就有了底气。2017年开年,雷军“高调”宣布,将互联网金融定位为小米战略核心之一,和黑科技、新零售、国际化、人工智能一起,组成小米五大核心战略。

高歌猛进的背后,风险涌动。2018年,由小米推荐的小灰熊金服、小诸葛金服、国恒金服等P2P平台接连爆雷,公司陷入信誉危机。大量的受害者用户跑到雷军的微博下留言:请问雷总如何处理P2P事件?

彼时的小米,正忙于上市。而P2P事件过后,雷军开始有意弱化金融业务的存在感,将金融业务同互联网广告、游戏、电商一起,归类于“互联网服务业务”中。

03、欢喜与忧愁

低调归低调,但“牌照之路”不能就此停歇。

2020年5月31日,小米拿下消费金融牌照,重庆小米消费金融有限公司(下称 “小米消金”)正式挂牌开业。同年6月11日,小米集团旗下的香港虚拟银行——天星银行正式开业。雷军在微博发布消息称,“这是小米金融业务新的里程碑”。

“拿下消费金融和虚拟银行牌照,可以拥有更多的主动权。”互金分析师朱墨认为:“这两张牌照对应着不同风控层级的借贷人群。对于体量趋于庞大、正需要金融体系支撑的小米集团来说,除了可以实现流量利用率最大化外,在未来还可以衍生更多业务,推出多种金融产品。”

据重庆新闻网报道,小米消费金融正持续加大放款力度,截至2022年6月,已累计发放贷款300多亿,较年初增长236%,累计服务人群超过260万人。

从产品端来看,小米面向用户推出了贷款、理财以及信用卡等服务。由小米消金运营的个人消费贷款产品“随星借”,可以根据用户的信用情况,提供最高20万额度的贷款。

但羊毛出在羊身上。该产品的还款年化利率,在7.2%-24%之间。

(小米随星借产品页面截图)

高额的利息背后,风险涌动。

市界查询了黑猫投诉平台,在“天星金融”词条下,大量用户发布了自己与催收员的电话录音和短信截图,部分对话内容的言辞很激烈。

从投诉事由来看,部分逾期用户并非想恶意拖欠贷款不还,只是想和小米协商争取一些时间来缓解压力。却没想到会日常经受催收人员的短信轰炸,言语之中更是不乏威胁。

除此之外,2022年9月8日,小米消金还因为贷后管理不到位,消费贷款资金挪用,被监管部门罚款50万元。

对此,零壹智库高级分析师王若曦表示,“由于消费贷期限短、风险小,需求旺盛,部分银行和消费金融公司对消费类贷款的用途审核、监督并不严格。在审慎监管框架内合规发展下,机构须加强稳健创新寻找第二增长点。”

半年报数据显示,2022上半年,小米的三大业务板块均有所下滑,互联网服务部分收入69.7亿元,同比减少0.9%。其中的原因,主要由于金融科技业务收入减少,部分被电视增值服务及游戏业务收入增加所抵销。

“目前,金融业务对小米总收入贡献较少。而小米最引以为傲的硬件业务,虽然是营收的主要来源,但并不能获得高额利润。”分析师李妍认为:“与电商通过金融业务反哺主营业务不同,小米平台想以金融业务反哺整体业务,还有很长的一段路要走。”

在手机越来越难卖、造车大业却远未完成的当下,小米需要寻找更多变现途径。

几天前,央视访谈节目《云顶对话》上线。在这段32分钟的纪录片中,雷军对自己过往的经历进行了总结,甚至还“凡尔赛”了一把——“37岁实现财富自由、却仍愿意为梦想而战”等经历,让人印象深刻。

然而,企业无法靠情怀“吃饭”。对于雷军来说,优化小米金融迫在眉睫。

(文中朱墨、李妍为化名)

(除单独标注来源外,以上图片来自视觉中国)