东田微80后财务总监涉嫌犯罪!上市刚4个月,曾被质疑财务造假

生产滤光片的企业,财务数据需要过滤吗?

作者 | 高远山

编辑丨高岩

来源 | 野马财经

上市刚满四个月,公司就“出事”了。

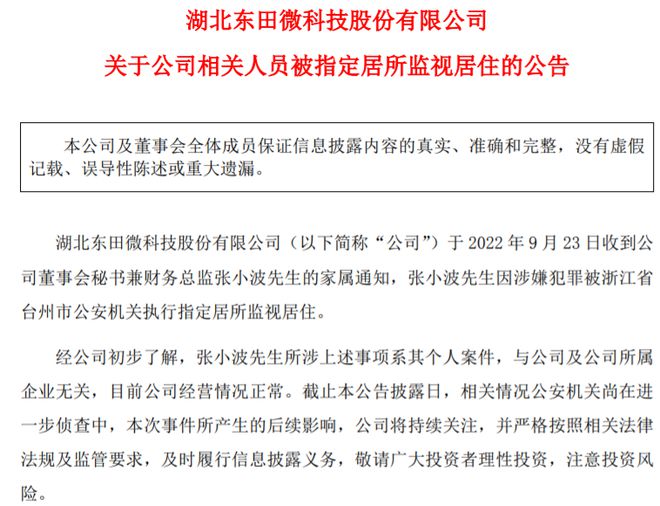

湖北东田微科技股份有限公司(下称:东田微)公告称,9月23日收到公司董事会秘书兼财务总监张小波的家属通知,张小波因涉嫌犯罪被浙江省台州市公安机关执行指定居所监视居住。

来源:巨潮资讯

东田微表示,经初步了解,张小波所涉上述事项系其个人案件,与公司及公司所属企业无关,目前公司经营情况正常。

张小波出生于1984年4月,中国国籍。曾任职于普华永道中天会计师事务所(特殊普通合伙)深圳分所、昆吾九鼎投资管理有限公司、深圳万普瑞邦技术有限公司、深圳九川资本管理有限公司。2019年11月至今在子公司东莞微科任职,2020年7月3日开始任东田微公司董事会秘书兼财务负责人。

苹果、华为、三星,同一时间、同一地点,不同手机拍照时,照片色彩往往会有所差异,你知道是什么原因吗?往往是背后的滤光片在起作用,除此之外,滤光片的种类和作用还有很多。

东田微就是一家生产这种滤光片的企业,产品主要用于华为、小米、OPPO、vivo、三星等品牌智能手机。

自2021年3月首次发布《招股书》后,东田微经历四轮问询,其中第四次问询中,深交所针对毛利率、收入、资金流水核查等9个方面,质疑其财务造假。东田微做出了一系列解释,于今年5月24日如愿登陆创业板。

《招股书》显示,东田微发行价格22.92元/股,对应市盈率为30.06倍,募集资金总额45840万元。9月26日,东田微开盘跌幅达5%,盘中创出上市以来新低23.86元/股,截至收盘,报23.96元/股,接近发行价,市值19亿元。

IPG中国首席经济学家柏文喜表示,这家公司上市前就被交易所质疑财务造假了。如果董秘犯罪事实做实,就算公司立即与其采取了切割措施,但是对于公司的负面影响仍然不可忽视,比如市场可能会质疑公司财报的真实性以及其本人犯罪与公司的关联性等,自然会对公司股价和投资者信心有大的影响。

“夫妻店”东田微的“估值游戏”

东田微主要产品为摄像头滤光片和光通信元件等,是一家典型的“夫妻店”,高登华、谢云夫妇为东田微的控股股东和实际控制人。

截至2022年6月底,两人分别直接持有东田微20.16%和15.46%股份,占公司总股本的35.62%,并通过东莞市微笑管理咨询合伙企业(有限合伙)和新余瑞田管理咨询中心(有限合伙)间接持有公司 6.76%的股份。因此,高登华、谢云夫妇直接和间接控制的股权比例为 42.38%。同时,高登华担任董事长,谢云担任董事兼总经理。

营收从1.47亿元降至1.36亿元,归母净利润从1963万元降至582万元,但上市前的估值却从3.5亿元升至10亿元,这正是东田微2018年的财务数据。

为什么会出现如此大的变化?实际上,仅查看《招股书》,其财务数据并未产生变化。《招股书》显示,其2018年营收确为1.36亿元,归母净利润582万元。但东田微在2019年时曾与上市公司和科达(002816.SZ)签订合作意向书,拟将100%股权卖给和科达。

想要卖身,对自身资产进行整理并给出估值是必经步骤。据和科达2019年发布的《发行股份购买资产暨关联交易预案》显示,东田微2017年至2019年3月的营收分别为1.55亿元、1.47亿元和5917万元,归母净利润分别为2011万元、1963万元和975万元。

图源:和科达公告

但在东田微的《招股书》和回复函显示,营收和净利润除2017年有所增加变为1.61亿元和2426万,2018年下降为1.36亿元和582万元,2019年1-3月营收则降为4722万元。

根据东田微的营收净利及资产等整理,交易预案最终给出的估值为3.51亿元。但最终该交易因双方就交易的核心条款未达成一致而终止。

随后到2021年,东田微递交《招股书》,过去两年,东田微的估值从3.51亿元摇身一变成了10亿元。值得一提的是,东田微并未将此次《交易预案》的内容纳入《招股书》内,直至此次深交所发现后,迅速向其提问主要财务数据与《招股书》差异的原因,东田微才给出回应。

其中对于2018年的较大差距,东田微表示主要系销售退回影响。2019年的差异则回应,主要是交易预案中的财务数据为和科达聘请的会计师事务所立信初步尽调后给出的财务数据,而《招股书》的财务数据为经天健所全面审计后的数据,无法获取立信调整明细,也无法获知差异原因。

对于估值的上升,则表示其2019年和2020年经营业绩实现了较快增长,并认为此次市盈率略低于前次重组对应的市盈率更具有谨慎性。

图源:《回复函》

上市后东田微的经营状况又如何?

其上市后披露的2022年半年报出现业绩“滑坡”。受全球智能手机出货量出现较大幅度下滑的影响,公司智能手机摄像头滤光片业务出现较大幅度下滑。2022年上半年,实现营业收入约1.64亿元,同比下降22.85%,实现归属于上市公司股东的净利润约0.24亿元,同比下降36.08%。

分业务板块看,公司摄像头滤光片业务实现业务收入1.24亿元,较去年同期下降35.46%。

营收依赖主要客户

前五大客户占比超75%

东田微的主要产品为摄像头滤光片和光通信元件等,产品属性决定其主要客户为摄像头模组生产厂商,客户包括欧菲光(002456.SZ)、丘钛科技(01478.HK)、舜宇光学(02382.HK)、同兴达(002845.SZ)四家上市公司。

背靠欧菲光等大客户,东田微的营收和利润逐年上涨。2017年到2021年6月,东田微的营收分别为1.62亿元、1.36亿元、2.84亿元、4.57亿元和2.12亿元,净利润分别为2440.42万元、586.33万元、2017.21万元、6783万元和3741万元。

不过营收和利润增长背后,东田微存在大客户集中的问题,前五大客户最高占比已经超过75%。

《招股书》显示,2017年到2021年6月,东田微向前五大客户的销售额分别为1.16亿元、0.94亿元、2.16亿元、3.45亿元和1.57亿元,占营收比例分别为71.93%、69.19%、75.85%、75.35%和74.36%。

在四家大客户列表中,“出镜率”最高的两大“上市客户”是欧菲光和丘钛科技。

图源:《招股书》

其中,从2018年起,欧菲光在东田微的大客户列表中始终排在第一。2018年到2021年6月,东田微对欧菲光的销售金额分别为3612.09万元、1.07亿元、1.83亿元和5639万元,逐年增加。

而且,欧菲光的销售占比也连年增加,分别为26.49%、37.76%、39.99%和26.55%。

另一大“上市客户”丘钛科技,在大客户列表中也显示出举足轻重的地位,在2017年排名第一,此后均排名第二。

2017年到2021年6月,东田微对丘钛科技的销售金额分别为5476.95万元、3307.18万元、4810.44万元、6288.9万元和4702.23万元,占比分别为33.86% 、24.25% 、16.92%、13.73%和22.14%。

知名经济学家宋清辉表示,前五大客户占比超过75%的情况并不十分多见,尤其是单一客户占比超过40%,这些对公司来说潜在风险很大,今后合作一旦发生变动,可能对公司的生产经营产生不利影响。

前两大客户欧菲光、丘钛科技

短债压力大

一般情况,大客户集中可能带来较多的应收账款。东田微也存在这个问题。

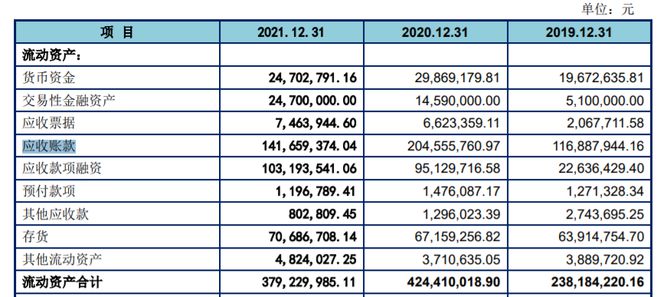

2017年到2021年,东田微的应收账款分别为5991.05万元、5239.6 万元、1.17亿元和2.04亿元和1.42亿元。

图源:《招股书》

应收帐款越来越多,而“头号”客户欧菲光在2018年的应收账款列表中排名第二,金额为947.24万元,占比17.16%;2019年及2020年,均排名第一,金额分别为3938.7万元、5676.42万元,占比分别为31.99%,26.35%。

第二大客户丘钛科技在2017年、2018年及2021年1-6月的应收账款列表中均排名第一,金额分别为1452.3万元、1683.29万元和4283.57万元,占比分别为22.98 %,30.50%和25.38%;2019年及2020年,均排名第二,金额分别为1950.43万元、4199.02万元,占比分别为15.84 %和19.49%。

尽管东田微在《招股书》中表示,上述这类客户大多为上市公司,公司治理规范、经营状况良好,与该类客户合作,有利于保持公司经营业绩的稳定性。

但2017年-2018年,欧菲光进行了大规模的扩张,导致公司债务压力大幅增加。

财报显示,2020年上半年,欧菲光长期借款49.22亿元,短期借款达55.37亿元。与此同时,欧菲光账上货币资金仅有38.87亿元,经营活动产生的现金流量净额为16.37亿元,两者之和不能覆盖短期借款。不过,2021年欧菲光短期借款18.06亿元,长期借款26.95亿元,货币资金36.28亿元,情况有所好转。

值得注意的是,2022年3月17日,欧菲光曾公告称,受到境外特定客户2021年第一季度终止采购关系的影响,2022年上半年公司与特定客户相关的产品出货量同比大幅下降。该特定客户2019年占欧菲光营收22.15%。作为东田微营收占比超40%的客户,欧菲光与特定客户的合作终止,势必也会影响到东田微。

第二大客户丘钛科技也同样存在短债压力。

财报显示,截至2022年6月30日,丘钛科技的银行借款约25.64亿元,同比增加约56.5%。其中于一年内或按要求偿还的短期借款为约25.14亿元,长期借款为5000万元。与此同时,同期丘钛科技的现金及现金等价物为16.28亿元,经营活动所得现金流净额为4亿元,同样无法覆盖短期借款。

对于东田微董秘兼财务总监涉嫌犯罪,以及曾经财务数据的大变脸,你有何看法?欢迎下方留言讨论。