回购熄火、养老金卖出、量化转空......美股这周依然不好过

在联邦快递盈利预警以及美联储激进加息担忧的双重重击下,美股上周创三个月最大周跌幅,全球市场也经历了几个月来最糟糕的一周,股票与债券市场蒸发近4万亿美元。

然而,坏消息不止于此,回购熄火、养老金卖出、量化转空......美股这周也难言乐观,高盛警告称任何期待“熊市反弹”的人都可能会失望。

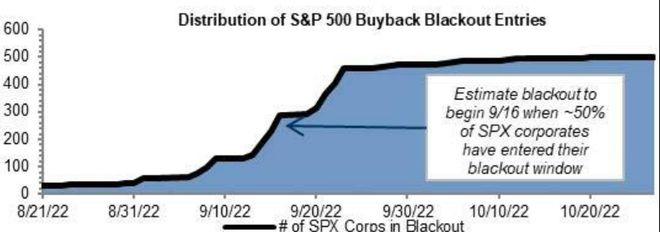

本周,美股重要发动机—回购熄火了,从上周五开始,50%的标普500上市公司进入回购静默期,为期时间为一个月。在静默期间,高盛回购部门一反往日的繁忙状态,随着10b-5.1计划的启动,平均日交易量减少30-35%,大约是2021年日均交易量的0.7倍。这一放缓至关重要,意味着股市可能更加糟糕。

同时,还有更多因素预示着多头们的苦日子仍未到头,根据高盛测算,未来还有更大的抛售压力——养老金月末和季末再平衡。高盛模型估计,养老金可能将在月底抛售180亿美元股票。从过去三年来看,以绝对美元价值计算,180亿美元的抛售规模排名第58位;按照净值来看,180亿美元的抛售额排在第33位,规模并不算小。

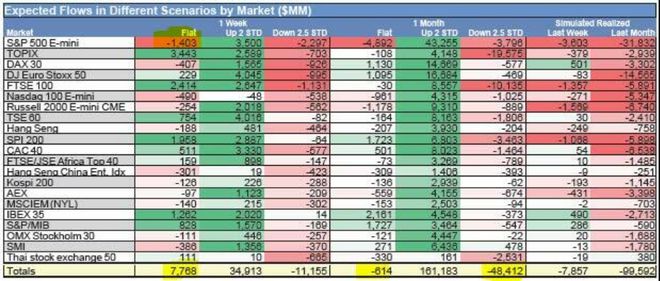

此外,CTA策略基金或将转空,此前瑞银策略师Nicolas Le Roux指出,CTA将在9月再次转为看跌,最近美股可能会在未来两周面对一些来自CTA的卖压。摩根大通分析师John Schlegel表示,如果经济最终走向衰退,那么美股可能会甚至跌破6月中旬的低点,届时CTA策略基金可能会进一步做空股票。高盛则预计,未来一周在股市反弹的情况下,将买入77亿美元股票,未来一个月将减持6.14亿美元股票。

而随着美联储加大力度打压通胀,美国经济软着陆难度越来越大。此前,联邦快递发布盈利预警后,CEO甚至直接警告称,“我们正在进入全球衰退,公司数据并不是很好的预兆”。

高盛也大幅下调明年美国经济预期,将美国2023年经济增长预期从1.5%下调至1.1%,2022年增速预测维持在0%不变。该行认为,如果美联储引发经济衰退,标普500指数将暴跌27%。