大屏上车,有“课”要补

图片来源@视觉中国

文|车百智库

强如JDI也要卖“子”求生。

10月底,东山精密发布公告,拟以205亿日元(约人民币10亿元)收购JDI(日本显示器公司)持有的苏州晶端100%股权。

在全球显示面板行业,JDI的声名无人不知,该公司由日本三大电子巨头索尼、东芝和松下联合成立。近年来,由于业务布局过于庞杂、经营乏力,加之市场竞争日益激烈,特别是来自中国友商的压力,JDI不得不进行战略收缩,处理一些力所不能完全顾及的业务。

苏州晶端系JDI在华全资子公司,成立至今已26年,主营业务为液晶显示器,主要应用于汽车领域。东山精密业务涵盖电子电路、光电显示和精密制造等领域,拿下苏州晶端后,将增加车载显示业务。

新能源汽车产业发展如火如荼之际,东山精密“跨界”收购意图明显,旨在推进其新能源战略布局,分享新能源时代的红利。

“智能化”是新能源汽车下半场的竞争焦点,而车载显示作为汽车智能化的直观体现,逐渐向大屏化、多屏化方向发展,车载显示的价值量大大超过传统汽车时代。

正如全面屏智能手机的普及催生了一批面板显示龙头,新能源汽车销量的持续走高,正在拉升车载显示产业的景气度。车载显示在新能源汽车产业链中的地位日益提高,本文试图回答三个问题:

1、车载屏幕是如何演进到今天的大屏、多屏时代?

2、中国车载显示产业是如何崛起的?

3、中国车载显示产业会被“卡脖子”吗?

车载显示:从无屏到大屏

伴随汽车座舱的迭代,车载显示经历了长达百年的演进史。

1886年,世界第一辆以内燃机提供动力的汽车诞生,别说屏幕了,就连座舱都没有。直到20世纪初,福特改造出的T型车,汽车座舱进入机械化阶段。

在这一阶段,车载显示注重功能性,主要用来反映车体各部分运行状况,体现方式就是各种仪表,如水温表、转速表等等,但我们现在理解的“屏幕”仍未出现。

19世纪20年代后,汽车座舱开启电子化之路,收音机、录音机、磁带等等带有娱乐属性的设备陆续“上车”。到70年代末,阿斯顿·马丁推出一款配备了三个液晶显示屏的车型,用来显示仪表板信息。

总的来说,这些车载屏幕最大的不足是:只能看,无法实现交互。

1986年,别克推出的Riviera车型搭载了触控屏中控(CRT屏),可以在中控屏上控制电台、音频播放、空调等。次年,丰田在其顶级轿车皇冠装备了一台小尺寸彩色显示器,算是“汽车大屏”的雏形,这在当时是极其奢侈的配置,那时候中国家庭也才开始流行电视机。

2008年以来,显示效果、触控手感更好的电容屏逐渐普及,以“屏幕+物理按键”的形式构成集成承的中控系统。此后,中控显示屏渐渐成为主流,并逐渐从豪车下沉到入门车。

真正颠覆车载显示的是特斯拉。

2012年,特斯拉Model S搭载的17寸液晶显示屏,与此同时抛弃数十个物理按键,前所未有地加强汽车屏幕的“中控”属性,开启了民用汽车名副其实的大屏时代。后来的新能源车厂无不摸着特斯拉过河,极力在汽车大屏上做文章。

一个趋势是bigger than bigger。

“bigger型”选手中最具代表性的非拜腾莫属。在2018年的拉斯维加斯国际消费电子展,拜腾展出了一款概念车,其配备的一块48英寸超大尺寸中控屏,号称“行走的电视机”,这可能是迄今为止最大尺寸的车载屏幕。

车载屏幕的另一个趋势就是more and more。

比如理想L9,不仅中控屏和副驾屏均为15.7英寸OLED屏幕,车顶还有一块15.7英寸的小电视,方向盘上竟然也有屏,前前后后总共有5块屏。此外,在其他品牌的概念车型中,甚至出现了7块屏幕。

(来源:头豹研究院)

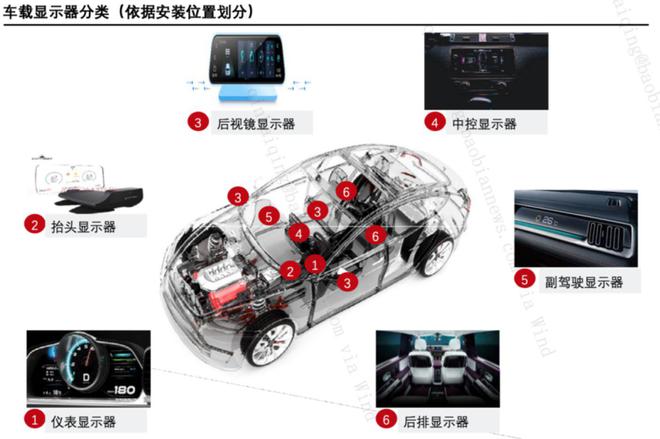

目前总结看来,依据安装位置,车载显示中控、仪表、后视镜、副驾、后排以及抬头显示,当前以中控和仪表为主。

国泰君安证券研究所分析称,车载显示屏总面积未来十年有10倍的增长空间,目前单辆汽车所搭载的显示器总面积约为300平方厘米,预计到2025年单车显示屏面积将超过1600平方厘米,到2030年将超过3300平方厘米。

车载屏幕大屏化、多屏化的趋势并不难理解,在汽车智能化浪潮下,从消费者角度来说,相比自动驾驶,车载显示的智能化更容易被感知。

中国车载显示产业:从弱到强

车载屏幕的大屏化、多屏化引发的争议也不少,不过当前汽车智能化仍处于初级阶段,应当允许车厂进行各种探索,消费者可以“用脚投票”。

毋庸置疑的是,车载显示产业景气度正在持续提升。中国占据着全球新能源汽车产销量的大头,并在全球车载显示行业中举足轻重。而中国车载显示产业的崛起,首先离不开中国显示面板产业的壮大。

LCD(液晶显示)是当前几乎所有领域的主流显示技术,虽然起源于美国,但却没有实现大规模的商业化,反而是日本一批企业抓住机会做大做强了液晶显示产业,巅峰时,日本的液晶显示面板市场份额占到全球的94%。

韩国的三星、LGD在1997年亚洲金融危机中,大举逆周期投资液晶显示,实现对日本的赶超。在日本的帮助下,中国台湾地区的液晶显示产业也迅速崛起。

21世纪之前,中国大陆的液晶显示面板行业仅仅处于理论研究和产业探索阶段。2000年以后,京东方、深天马、华星光电等中国大陆的面板厂,持续推进面板产线建设和核心技术研发,逐渐跻身全球领先地位。

正是在中国大陆显示面板产业逐渐成熟的背景下,面板厂商开始布局车载显示业务。而另一个大背景是,中国的汽车产销量日益提升,特别是新能源汽车潮流下车载显示向大屏化、多屏化发展,强力提振着车载显示的需求量,这也是中国车载显示产业快速赶超其他国家的独有优势。

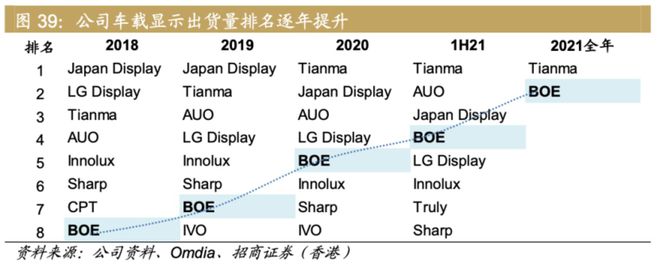

以深天马和京东方精电为代表的中国车载显示企业,每年一个台阶,实现了对日本JDI、韩国LG的反超。

2006年,深天马成立车载研发团队,2011年开辟了独立的车载业务生产线。2013到2020年,深天马的车载显示屏出货量在全球市场份额中从3%升至16%,位居世界第一。

随着中国新能源汽车产业的发展,2021年,深天马调整发展战略,将车载显示升级为公司的核心业务。

京东方进入车载显示业务较晚,但成长很快。2016年,京东方控股精电国际(下称京东方精电),目前是京东方集团体系内唯一车载显示及系统运营平台。利用京东方面板产能的全球优势地位,京东方精电的车载显示屏出货量急速拉升。

2017年,京东方精电出货量仅居全球第十,2020年进入前五,2021年仅次于深天马,但在出货面积方面,京东方精电占比全球第一。特别是在中大尺寸出货量上,京东方精电优势明显,占据着全球20%以上的市场份额。

考虑到全球汽车产业链正处于深刻变革之中,京东方精电也在调整战略,愿景是成为一家智能座舱显示屏总成解决方案提供商,以绕过tire 1(一级供应商)直接与整车厂做生意,在新能源汽车时代掌握更强的话语权。

中国车载显示产业仍需“补课”

中国车载显示产业已经做大,但要做强还需多“补课”,特别是在一些卡脖子的环节加强投入,以免影响中国新能源汽车发展的进程。

中国车载显示产业的“弱点”,也一直是中国显示面板产业的“痛点”,主要包括核心材料和生产设备两方面,目前都掌握在少数国际企业手中,所以这两方面的市场竞争度不高,导致毛利率在整条产业链中最高。

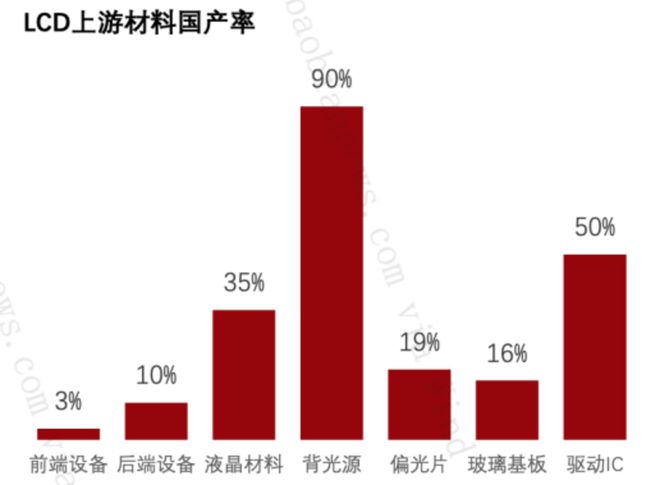

LCD上游材料中,只有背光源实现了90%的国产化,驱动芯片的国产率也达到50%,但是液晶材料、偏光片和玻璃基板的国产率分别只有35%、19%和16%。

玻璃基板方面技术壁垒深厚,目前国内生产企业较少。杉杉股份通过收购LG化学旗下偏关片及相关资产,产能整体有所改善,

此外,随着车载显示逐步向OLED(有机发光半导体)过度,占据主要原材料成本的有机发光材料,被美国陶氏、德国默克美国UDC和日本出光兴产占据,短期替代难度极高,未来或对国产车载显示面板企业影响较大。

(来源:头豹研究院)

OLED面板制造分为三道主要工序:背板段、前板段、模组段。三道工序所需的生产设备都被日韩等国家的少数企业垄断,占据70%以上的市场。特别是最关键的蒸镀机,只有一家日本企业能够生产。

背板段和前板段阶段技术要求高,中国企业很难在短时间内突破,所以国产化难度大,导致上游成本难以降低。模组段由于国产LCD技术成熟,且LCD和OLED模组设备差距小,部分设备也能用LCD设备进行改造。

由于生产设备昂贵及设备技术掌握在国际企业手里,中国OLED产能受制约,无法像LCD一样大规模量产。未来OLED车载显示器份额将快速增长,中国OLED产能受制约会导致其市场份额过国际企业侵蚀。

(来源:头豹研究院)

突破“卡脖子”环节其实有一条捷径,就是直接“花钱买”,正如杉杉股份收购韩国LG化学旗下偏光片业务,当初京东方也是通过收购韩国一家企业进入了液晶显示面板行业。然而,收购这条路看似“简便”,却随时可能被堵死。

说到底,中国车载显示产业还得从自身做起,这也需要多方共同努力。一方面,上游材料和设备的中国厂商需要加大投入、自主创新;另一方面,国家宏观政策上也可以适当激励;此外,下游的国产厂商在保证产品质量的前提下,不妨多照顾一下上游的国产厂商,使它们在实际应用中发现和解决问题。

参考资料:

[1]《车载显示成“香饽饽”,能否撬动面板行业复苏?》,中国电子报

[2]《京东方精电:大尺寸车载显示龙头,汽车智能化驱动成长》,国金电子

[3]《汽车行业车载显示产业研究:车载屏迎高速增长》,长江证券

[4]《2021年中国车载显示器行业概览》,头豹研究院

[5]《2021年中国车载显示行业竞争格局及重点企业分析》,华经产业研究院