银华信息科技成最惨量化产品!成立5年仍亏 已沦为新兵练手工具

尽管市场近期调整幅度较大,但成立以来亏损的权益产品其实并不算多。

据wind数据显示,截至9月26日,成立5年以上的主动管理权益基金(普通股票型、混合型)各类份额合计2411只,成立以来亏损的产品数量不到100只,占比约为4%,近3年亏损的数量不到80只,占比约为3%。

但是换个角度,这些成立5年以上依旧亏损的基金,它们经历了如此漫长的时间却依旧有着如此大幅亏损,这背后原因是什么?值得投资者深思和警惕。

未来一段时间,我们会关注成立5年以上依旧亏损的权益产品,试图为大家找到其中原因。

沦为“新兵”练手工具?

成立5年依然亏损,银华信息科技量化成最惨量化产品

全市场成立5年以上的带有“量化”关键字的基金产品有84只,其中成立以来亏损的产品只有5只,银华信息科技量化就是其中之一。

截至2022年09月30日的近5年中,银华信息科技量化的年化收益率为-1.33%,同类排名234/246。

从自然年度来看,银华信息科技量化在2019年、2020年和2021年表现中规中矩,但在2018年和2022年两个较差的年份交出了不及格的成绩单。

其中,2018年亏损了32%,跑输沪深300指数7%,在同类产品中排名230/268;今年截至9月30日亏损31.81%,同类排名683/733。

同时,银华信息科技量化在Alpha、Sharpe、Sortino和下行风险等指标方也排在同类倒数。

银华信息科技量化的历任基金经理表现都不算及格,甚至没有一位排名能够进前60%。

现任基金经理杨腾累计任职时间只有314天,于2021年11月29日开始管理银华信息科技量化,任期总回报为-31.14%,跑输基准4.29%,任期同类排名只有598/710。

值得注意的是,目前杨腾管理8只产品,总规模约33.5亿元,其中只有规模最小的银华信息科技量化是杨腾单独管理,其他产品则分别由从业10年的马君,从业9年的张凯和从业4年的李宜璇坐镇,

银华基金对于银华信息科技量化的态度可见一斑,未来这只产品可能成为杨腾“练手”的工具。

量化产品怎么选?

指数增强是首选

目前,国内公募量化产品主要包括主动量化基金、指数增强基金和量化对冲基金。

主动量化基金即通过量化的投资理念布局于股票市场且无对冲或空头头寸的基金产品。

指数增强基金对标于指数且通过数量化风险管理手段期望获得与指数偏离度最小情况下更高的收益。

量化对冲基金利用空头头寸与多头头寸进行对冲,并通过量化模型,构建市场中性的股票组合,寻求投资组合的Alpha。

1、主动量化基金

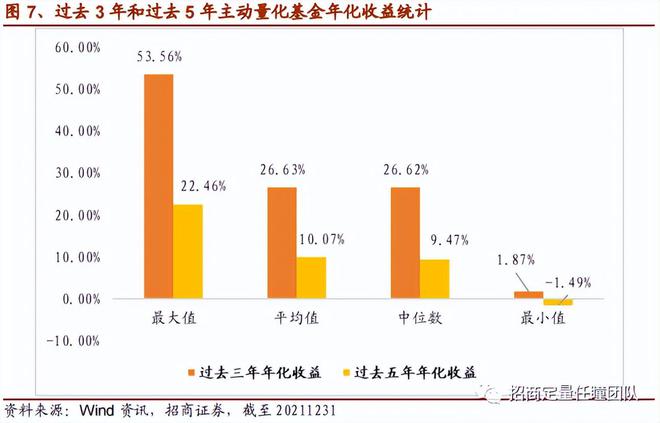

从长期业绩来看,主动量化基金业绩可圈可点,尤其是非行业量化产品。

据招商证券统计,在2019-2021年和2017-2021年国内主动量化基金的平均年化收益分别为13.17%和7.58%,年化收益均明显高于主要市场宽基指数。

同时,主动量化基金近3年整体的夏普比率为1.3,大幅跑赢同期市场基准指数。

由于量化基金最大的优势是投资的宽度,因此主动量化基金中的非行业主动量化产品的表现要优于行业主动量化产品。

以最为直观的对比来看,长期业绩排名靠前的产品多数为非行业主动量化产品,因为它能够最大程度发挥出量化投资的宽度优势,从全市场选取投资标的。

与之相反,长期业绩排名靠后的产品则多为行业主动量化产品,由于投资范围仅限于某行业,量化投资的宽度优势无从发挥,所以它的业绩很大程度依靠行业的表现。

以我们今天重点讨论的银华信息科技量化为例,产品的比较基准为中信计算机指数收益率*30%+中信通信指数收益率*30%+中信电子元器件指数收益率*30%+商业银行人民币活期存款利率(税后)*10%

银华信息科技量化成立至今累计亏损6.23%,而基准是亏损16.61%,产品跑赢基准10%,从这个角度来看银华信息科技量化的表现并不算差。

此外,银华信息科技量化的前十大重仓股几乎都是长期重仓持有,而排名靠前业绩优秀的某量化产品几乎每个季度重仓股都有不同程度的更新。

可见即便银华信息科技量化的投资模型在交易层面可能存在一定优势,但受限于行业低迷,“闪转腾挪”的空间并不大。

2、指数增强基金

目前国内的指数增强基金主要跟踪的指数有沪深300,中证500,中证1000指数、国证2000等。

整体来看,沪深300指数增强基金和中证500指数增强基金近三年均明显跑赢基准指数。其中,沪深300指数增强基金优于中证500指数增强基金,无论是短期还是长期相对基准指数都具有稳定而显著的超额收益。

来源:wind,沪深300增强指数产品成立5年以上产品年化收益率排行

3、对冲型基金业绩

量化对冲型基金是通过股指期货对冲掉市场的Beta波动,以获取绝对收益为目标。

如果以过去三年和过去五年为回溯期来看(注2019-2021年、2017-2021年),公募量化对冲产品的平均年化收益分别为5.31%和3.40%。

来源:wind,成立5年以上的量化对冲基金年化业绩排行榜

不过仅从收益率和回撤的角度来看,量化对冲型基金这个类型不如债券基金。

整体来看,市场上指数增强基金可能是最值得配置的量化产品,能够较大概率赚取指数收益,同时还能博取超额收益,几乎能够平替指数产品。

其次,非行业主动量化产品,最大程度上发挥量化产品的投资“宽度”优势,而且业绩更加稳定,可以作为基金组合的有效补充。