华尔街点评“糟糕的CPI”:下月至少加息75个基点,美联储或延迟从12月起放慢加息

美国9月核心CPI消费者通胀再创40年新高,更具黏性的服务通胀持续升温,显示高通胀已经蔓延到整个经济领域。

华尔街将11月美联储加息75个基点的可能性锁定在100%,不少专业人士称,12月的加息规模现在成为关注重点,美联储可能被迫连续第五次加息75个基点,而非50个基点。

11月至少加息75个基点是共识预期,美联储或延迟从12月起放缓加息步伐

联邦基金利率期货市场的数据显示,交易员们完全消化了11月连续第四次加息75个基点的可能性。NatAlliance Securities的国际固收主管Andrew Brenner称,基于这份“糟糕的CPI数据”,美联储甚至有可能加息100个基点。不过,加息整整1个百分点并不是华尔街主流预期。

素有“新美联储通讯社”之称的著名记者Nick Timiraos表示,这份通胀数据坐实了美联储11月加息75个基点,在没有迹象显示价格压力放缓的情况下,延迟原定从12月起放缓加息步伐的风险提升了,央行官员们上调对明年利率上升幅度预期的可能性也增大了。

9月FOMC会议发布的“点阵图”显示,几乎所有美联储官员都支持11月和12月大幅加息,但12月加息规模会降至50个基点,明年2月或3月或加息更传统的25个基点且一季度结束加息。大多数官员还预计,本轮加息周期的终端利率将在明年初达到4.6%左右的峰值。

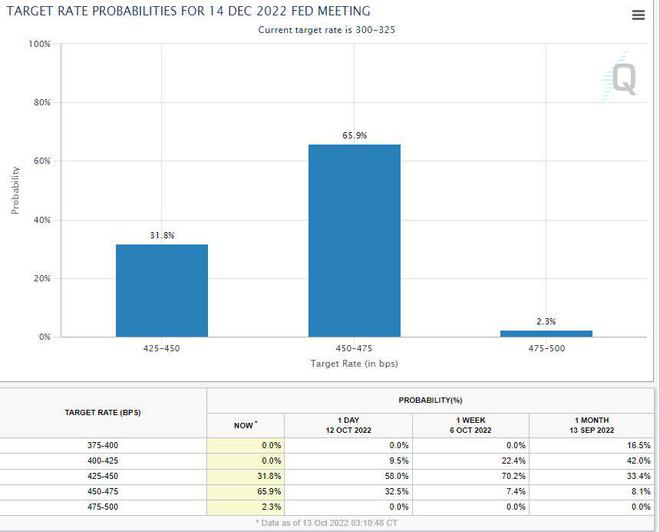

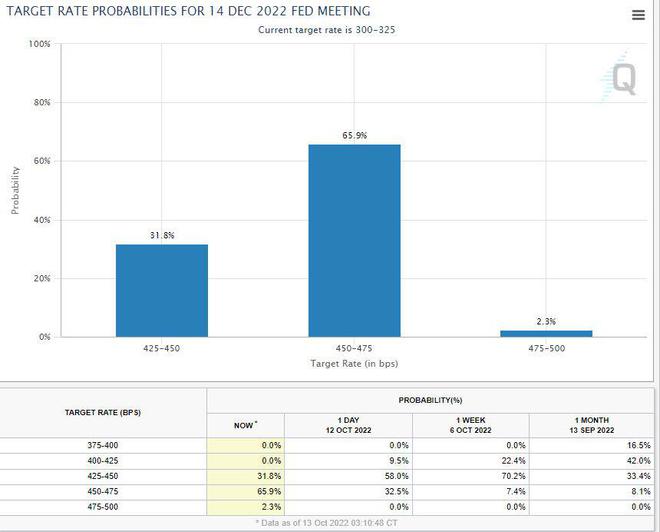

然而,若通胀高烧不退,促使美联储在12月也加息75个基点,今年底美国基准利率区间上限会升至4.75%,突破了美联储对利率的峰值预测。交易员们也在CPI数据后押注美联储将变得更加激进,对明年3月前的基准利率定价已接近5%,12月加息75个基点的概率从34%升至60%。

更具黏性的服务通胀引担忧,市场和分析师对美联储坚持暴力加息的预期升温

交易员和分析师对美联储坚持鹰派暴力加息的预期升温,与本次CPI通胀高企的构成要素有关。

9月CPI通胀显示,与商品有关的通胀正伴随供应链限制缓解,以及消费者支出更多转向服务业而有所缓解,但被住房、医疗和汽车保险等服务通胀的走扬抵消。

当月不包括能源的核心服务价格环比增0.8%,不包括食品和能源的核心商品价格环比持平;核心服务价格同比增6.7%,与核心CPI一道同创1982年来的40年最高,且同比涨幅超过了核心商品价格的增幅(同比涨6.6%)。

Principal Asset Management(信安资产管理)首席全球策略师Seema Shah称,12月是否加息75个基点,将取决于10月通胀是否依旧意外上行,目前来看形势不容乐观,住房和医疗保健价格通常是CPI篮子中最具黏性的部分,其大幅上涨证实价格压力非常顽固,短期内不会骤降。

Federated Hermes高级投资组合经理Steve Chiavarone也表示,这份数据引发的风险是,年底前可能会看到美国名义CPI通胀率创下新的周期高点,若12月油价处于90美元区间中段,CPI或超越6月份9.1%的高点。CPI构成中,最让人担忧的是最具黏性的服务通胀大幅上升。

一些分析师担心,通胀范围扩大到服务业,使美联储更难将通胀率降至2%的目标。花旗集团全球首席经济学家Nathan Sheets便称,虽然商品通胀开始下降,基于服务的通胀可能会持续更长时间,“特别是考虑到劳动力市场紧缩、工资压力和服务价格上涨。”

彭博经济学家Anna Wong和Andrew Husby也认为,高于预期的CPI数据将使美联储难以在12月会议上将加息速度放缓至50个基点。

市场对12月和明年一季度加息幅度缺乏共识,摩根大通CEO警告经济形势已经失控

展望未来,除了华尔街共识预期是11月加息75个基点板上钉钉,他们对今年12月至明年一季度的加息幅度尚未达成一致意见。

巴克莱在9月CPI数据发布后转变立场,上调美联储12月加息幅度预期至75个基点,此前预计加息50个基点。经济学家Jonathan Millar认为,9月核心服务数据“特别令人担心”,美联储将在未来几次会议上进行“更激进的前置加息”。

道明证券美国宏观策略师Oscar Munoz则称,短期内美联储鸽派转向的可能性降低了,但鉴于过去一年加息如此至多,对金融稳定性的担忧日益加剧,央行或在加息速度方面不再那么鹰派,其基线场景仍是12月加息50个基点。

富国银行证券的宏观策略主管Michael Schumacher预计,美联储将在较长一段时间内保持相当激进的态度,由于对经济衰退的担忧,市场显示美联储在明年第二季度结束加息。巴克莱甚至认为2023年最后三次会议上将降息75个基点,但明年底的基金利率目标区间仍将高于此前预期。

美国银行的美国首席经济学家Michael Gapen称,“如果没有很多事情同时出错,就不会出现这样的通货膨胀”。他认为,降低通胀率不仅取决于美联储,“我们预计包括全球大宗商品市场在内的其他领域将提供帮助,并扭转对核心商品价格的相对冲击。”

美国资产值最大银行摩根大通的CEO戴蒙周四评价称,“直觉”告诉他,美联储可能加息至超过4.5%的水平,且美国不可能实现经济“软着陆”,衰退难以避免,形势已经失控。

Aberdeen Asset Management(安本资产管理)的投资总监James Athey表示,不管市场还是美联储都不希望看到这样的CPI数据。尽管受疫情影响特别严重的领域有所放缓,整体通胀压力依然居高不下,“这会对债券收益率和美元构成支撑,对股市来说却是新的坏消息。”