突发事件搅动全球风云,A股底部特征明显

本周三亚太市场普跌,韩国综合指数跌2.45%,创2020年7月来新低;日经225指数跌1.5%,刷新7月初来低点;澳洲标普200指数跌0.53%;新西兰NZX50指数跌0.86%。

A股也没有延续上一个交易日的昂扬势态,沪深全天指数震荡下行,上证指数再创本轮调整新低。

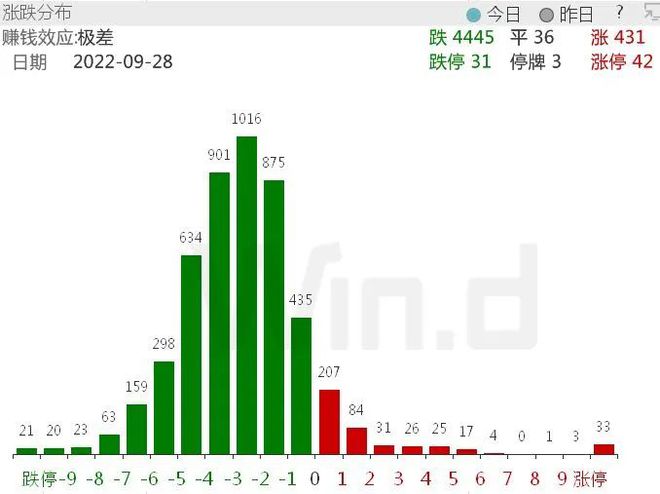

上证指数跌1.58%,深证成指跌2.46%,创业板指跌2.57%,万得全A、万得双创分别跌2.25%、2.85%。两市只有431家公司股价收涨,两市成交6488亿元,环比下滑200亿元,情绪降至冰点。

“杀白马”的操作再次回归,这一次轮到有色板块中的华友钴业。

本周三,华友钴业放量跌停,盘后数据显示,两机构合计卖出4.74亿元,其中卖一席位机构卖出3.9亿元;沪股通卖出3.14亿元并买入9609万元。

行业方面,消费、热泵、油气以及医疗成为为数不多的亮点。消费中的兰州黄河三年板,油气中的德龙汇能、日出东方大涨。另外,医疗板块表现强劲,颇有利空出尽的意味。

北向资金结束连续两日净流入,在本周三转为净卖出,不过在尾盘出现明显回流。

Wind数据显示,北向资金全天净卖出38.4亿元,午后一度净卖出近70亿元。截止到收盘,沪股通净卖出15.36亿元,深股通净卖出23.04亿元。

//黑天鹅突至,全球市场腥风血雨 //

当地时间本周二,丹麦能源署确认,溪天然气管道3条支线同时遭受“前所未的”破坏,以至于合适恢复供气无法预测。消息一出,欧洲天然气价格跳涨。能源价格飞涨,催生加息预期,美元指数一路狂奔。

本周三,美元指数已经突破本周创下的高点,逼近115。

要知道,本世纪初美联储紧缩周期中,美元指数最高也仅突破121。当时美联储将基准利率从4.75%上调至6.5%,只加息了175bp。本轮美联储紧缩周期中,已经加息300bp!

美元指数大涨造成两个直观的后果,其它非美货币和非美货币计的资产普跌,同时有色类大宗商品集体大跌,为全球经济衰退计价。

美联储加息丝毫没有放缓的迹象,美元指数何时见顶?

光大证券研究所研报称,本轮美元指数上行周期最重要的推手是欧元对美元大幅贬值。欧元对美元持续大幅贬值,直接触发因素在于欧央行货币政策收紧节奏相对滞后;深层次的推动力则来源于俄乌冲突。日元和英镑对美元持续贬值,是美元指数持续上行另外两个重要推手,主要源于货币政策收紧节奏滞后于美联储。

该机构表示,向前看,美元指数上行的驱动因素尚未出现根本性扭转,震荡上行趋势仍将延续,12月有望成为美元指数会否触顶的首个观察节点。

// 磨底中静候生机 //

从估值的角度看,当前A股估值已经处于较低水平。

方正证券研报称,从近一年的涨跌幅来看,A股主要指数近一年表现均呈现下跌。从整体市场来看,万得全A指数股权风险溢价(ERP)为3.31%,位于2002年以来的82%分位数水平(ERP越高代表股市较债市的投资性价比更高),股市性价比有所提升。

短期来讲,投资者更加关注持币过节还是持股度假。

安信证认为,基于当前A股市场估值均处于较低水平,对于A股市场没有必要过度悲观,维持“震荡休整是为了更好的前行”的态度。当前来看,美联储加息会对情绪和风险偏好上会有所压制,对于高估值品种并不友好。认为节前依然存在避险情绪,维持当前属于防守反击,先防守后反击,10月中旬之前大盘价值或维持相对占优状态,但不改高成长中小盘中期占优。

从更长远的时间维度看,当前的A股毫无疑问正处于底部布局区域之中。

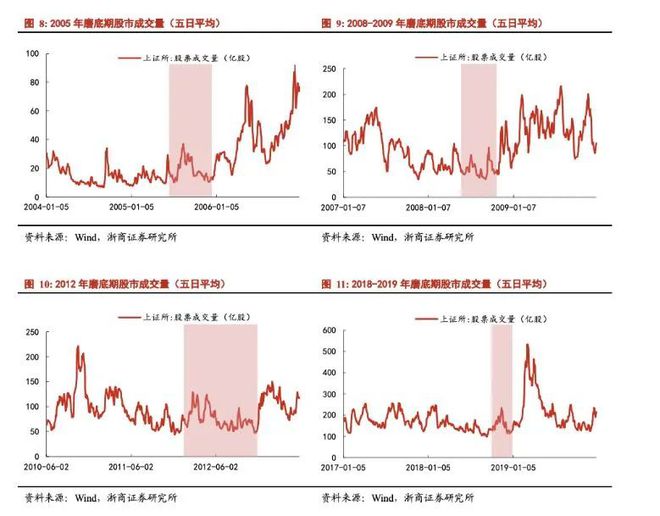

浙商证券称,以史为鉴,市场筑底阶段,结构运行存在规律:一则,市场情绪趋向平淡,部分特征如成交量逐步下降,或者题材股脉冲退潮,或者强势白马股补跌等;二则,市场底往往领先经济底,此时往往伴随着稳增长政策发力,继而低估值震荡企稳;三则,更关键的是,代表新一轮产业方向的新成长个股悄然展开有序上涨。

该机构表示,这些特征往往被忽视,但对判断底部和布局底部有重要实战意义。这里更关键的一点在于,新一轮明星股在此期间,尽管没有指数行情,但个股已悄然展开有序上涨。底部区域应重视分化并优化结构,从政策确定性和产业确定性出发,看长做长。板块上建议关注“科港稳”,科创板引领新成长,恒生科技迎转折底,稳增长未完待续。

山西证券也表示,7月以来,A股震荡下行,已回吐了一半涨幅,成交额占比、指数估值均位于历史低点,开始逐步凸显出配置性价比优势。往后看,海外不确定性及加息预期的反复仍然可能再度冲击市场情绪,但综合而言,经过三季度悲观预期的集中宣泄,随着四季度国内经济基本面验证回暖迹象,A股的布局窗口正在开启,结构转型中有望延续高景气逻辑的赛道+基本面修复弹性较大的行业有望收获较优表现。

(Wind综合自Wind金融终端数据、机构研报等)