债市寒气“侵入”新基发行,养老FOF“未发先卷”

11月下旬伊始,新基金市场一片“地动山摇”。

债市“遇冷”导致过去一年来的强势品种——债基发行受到限制,权益类基金募集顺势领先。

但同时,由于养老金投资基金的利好新政落地,不少公司目光转向新发“Y”份额,新FOF基金短期反而可能出现“自己人卷自己人”的尴尬局面。

变数还有更多,未来一周股票型基金全部是指数基,主动和被动之战,短期内是后者占上风。

但两者是否能“扛住”同业存单指数这个老牌热门产品值得观察。而存单指数基这个产品也有挑战,毕竟,债市前车之鉴殷殷。

越至年底,越有考验。

养老FOF 新基“卷”味浓

据Choice数据统计,未来一周(11月21日至11月25日)发行的5只FOF基金中,有3只是养老FOF基金。

此次3只新基都是TRF(养老目标风险基金)。

从基金经理来看,周崟的管理时间最长,为4年。其他两位基金经理在任时长均不足两年。

当然,作为新品种,基金经理自身的资历比较关键。

未来热门“Y”份额

这一次新基发行的节点,甚是微妙,恰逢个人养老金新政发布后,相关基金的Y类份额频频亮相。

所谓Y份额,指的是现有养老基金专设的对应税率优惠的个人养老金的品种。

Y份额的基金持有人,不仅将享受税收优惠,而且在费率方面,也有“折半”优惠,对市场诱惑着实不小。

当然,目前业内所有Y份额还都不能购入,具体开放时间,有待相关机构走完全部对接流程,方可展开。

此外,此次Y份额基金一下子入围129只养老FOF,这足以让普通投资者“眼花缭乱”,也呈现着“越老越吃香”的格局。

未来选择成考验

除了“队友”原因外,近期债市的“遇冷”对于养老FOF的募集,可能是一个挑战。

其中最关键的是,以往规模较大、抗回撤能力较强的偏债FOF的风险正在重估中,这可能会对市场固有投资理念产生动摇。

债基FOF不一定回撤低,也不一定收益差,核心还是看团队而管理能力。

究竟是选择持有品种更丰富的全品类FOF,去博一把收益?

还是选择风险管控能力更强的FOF,去求一个心安。

这会是未来投资者的很重要考验。

债基发行降温

据Choice数据统计,未来一周(11月21日至11月25日),将有28只新基金进入发行程序。

从投资类型来看,权益类基金明显在数量上领先,债券型基金表现平平,发行数量为9只。

具体来看,纯债基金占据绝大部分“阵地”,达到7只。

从权益类基金来看,下周有8只股票型基金、6只混合型基金和5只FOF相继进入发行程序。

值得一提的是,这8只股票型基金,皆为指数型基金。

半导体、同业存单趁热发新

半导体赛道基金在中旬的火速升温,使得新基发行的热情增加。

11月23日,工银瑞信半导体龙头ETF进入发行程序,基金经理是史宝珖。

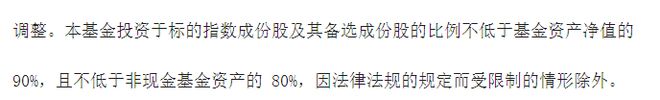

该只基金主要对国证半导体芯片指数紧密跟踪,指数成分股占比一般不低于九成。

国证半导体芯片指数的选取办法是,剔除成交额后20%的证券,选取总市值排名前30名。

以华夏半导体龙头ETF的前十大持仓为例:

截至2022年11月17日,该指数近3年内的涨幅约为53.17%。

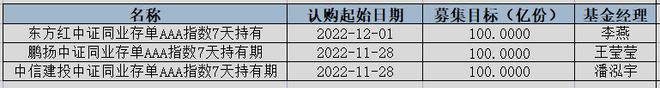

此外,在债市发行降温的衬托下,同业存单指数基金的发行热度丝毫不逊色于当下热门的股票指数基:

除了下周连发2只外,同业存单指数基金还有3只待发中:

作为年度发行“巨无霸”,哪只股票指数基的表现能够超越同业存单呢?值得期待。

袁玮发行年内第二只新基

11月21日,袁玮管理的安信稳健启航一年持有混合A进入发行程序。

这是他年内发行的第二只新基。

作为一名典型的中生代基金经理,袁玮的投资风格偏向价值投资。

在其管理的基金三季报中,他也提到了“精选个股”这点:

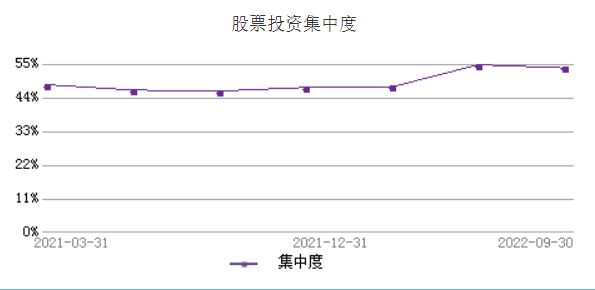

从其管理规模最大、成立时间最早的安信新常态沪港深精选股票A三季报来看,他的股票集中度通常处于主动权益类基金经理的平均值。

但从三季度的十大持仓来看,地产和煤炭是他相对集中的行业,其中地产股的占比更是达到一半以上:

过去一周多时间,地产股的热度持高不小,不知此次成立的新基金会不会有类似布局。