百亿私募“弱市”避险记:主流基金经理往左,他们往右

2022年有太多的头牌私募遭遇业绩回撤,但也有少数“逃出生天”保住了正收益。

后者主要是量化和部分固收产品(以债券投资为主)。

但其中并非完全没有权益产品。

根据第三方信息,瓴仁投资旗下的致远长青基金,截至9月中旬净值仍然报收1.0029元,年内几无亏损,过去一年是正收益。

瓴仁投资可能一些人陌生,其实它是高瓴旗下的独立私募平台,后者在一级市场大名鼎鼎。

这支看似并不高调的产品是如何做到正收益的?

其中是运气还是防御策略使然?

这样的策略有普遍意义么?

种种问题引人好奇。

成立于“动荡时点”

过去一年保住正收益的“瓴仁致远长青基金”,成立于2021年10月。

对二级市场产品而言,这是个动荡的时点。

因为紧接着2022年就是两轮大调整。

第一轮始于年初结束于4月末,最大特点是让所有“新能源爱好者”都“净值溃散”。

第二轮则贯穿三季度至今,消费和龙头股是重灾区,近期更是“一天倒下一匹白马股”。

两拨调整基本把过去三年的成功策略全部“养套杀”,百亿以上的龙头私募整体净值大幅回撤。

何以正收益?

不过,瓴仁致远长青完成了“避险”。

截至今年9月16日,该基金的净值是1.0029,堪堪正收益。

资事堂来自第三方的资料显示:瓴仁致远长青之所以能保持正收益,和其过去一年的谨慎布局有关。

一方面、去年末,投资经理没有追涨热门赛道股,让年末净值微超面值。

另一方面、今年上半年,致远长青仅有半仓,且仓位布局和主流差异较大,躲开了同期市场的下跌重灾区。

两者合并在一起,谨慎、克制是重要关键。

持有什么股票?

那么致远长青产品的投资经理究竟买了什么股票?

根据相关资料,截至9月中,该私募产品的前五大配置行业依次为:

电信服务、材料、信息技术、工业、日常消费。

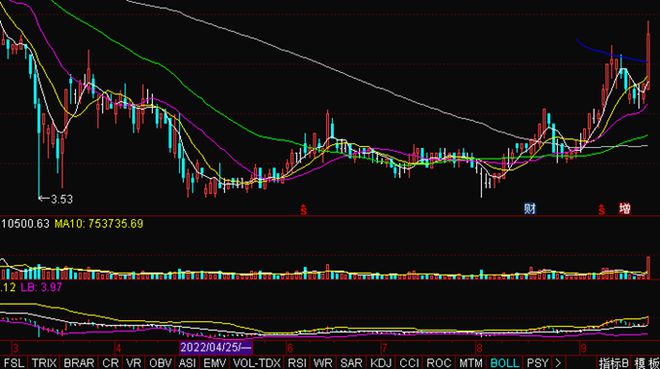

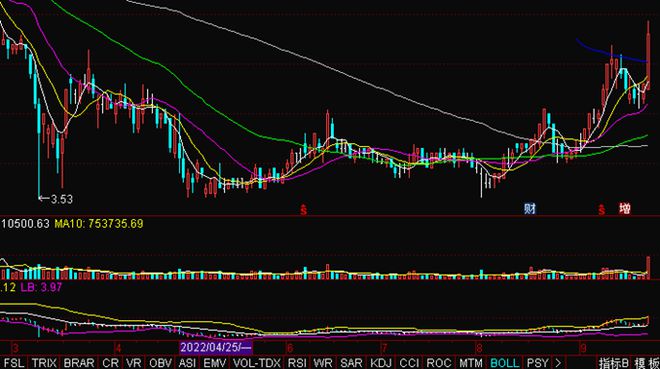

其中,电信服务是今年2季度以来少有的强势板块,近期更是持续向上,该板块主流机构重仓的不多。

附图,中国电信A股过去半年走势图 此外,瓴仁在一季度末还选择了加仓两大板块,金融股和信息技术股。前者的走势也较为强劲。

此外,瓴仁在一季度末还选择了加仓两大板块,金融股和信息技术股。前者的走势也较为强劲。

低估值和止损

资料还显示,相关产品在今年市场调整期间,还有过布局上的重新安排

相关基金经理曾如此复盘:

市场震荡下行之际,管理人将主要仓位布局在安全边际更高、自由现金流较好的低估值行业和板块内的高股息个股上,低配高估值的成长股。

此外,也结合市场剧烈波动进行一些适时的交易操作,对部分短期跌幅较大的标的卖出止损。

年中分散加仓

今年5月之后,市场开始从恐慌情绪中走了出来,并展开了一轮反弹。

其中,景气度超预期的光伏风电、新能源汽车产业链相关股票表现非常亮眼。

瓴仁是否也加入布局?

答案是有布局,且是比较分散的加仓。

相关资料显示,今年二季度瓴仁的产品净值涨幅为7个点,电信服务、可选消费和日常消费成为核心配置,总计持仓占比40%,权益总仓位从五成提升至八成。

仓位提升之际,瓴仁手中的“弹药”加仓了多个行业,包括:消费板块中具备较强用户粘性的运动服饰股票、白酒和乳制品股票 、物业管理板块股票、新能源汽车产业股票以及部分互联网平台。

此外,瓴仁还加仓了上市券商和交易所,以及材料板块中长期受益于电新行业发展的上游资源型企业。

可以看出,瓴仁在A股和港股均寻找跌幅显著的资产进行加仓,这个策略还是有效的。

看重电信股“分红”

私募行业颇有些“英雄所见略同”的氛围。

瓴仁私募基金的产品运作近一年以来,电信服务股占领“强势”地位,直至今年8月末才从头号重仓行业退至第二位。

“巧合”的是,电信服务股在睿郡资产董承非的产品中,也扮演一样的“强势”角色。

为何两家百亿私募都将这个板块放置于高位?

瓴仁私募基金曾指出:根据头部电信运营商公开信息披露,除了盈利提升、现金流充裕外,相关上市公司还公开承诺今后几年的分红比例会进一步提升,作为底仓长期配置的性价比可观,也看重红利分配再投资的价值。

基金经理丁靓透露:在组合配置方面确要先抓自由现金流更好的蓝筹股做底层配置,这样的选择在今年市场环境中所体现的防御性功能比较突出。

换言之,电信服务股成为这家百亿私募的长线底仓资产。

消费投资的“分化”

瓴仁私募基金对消费板块的投资有着很大看点。

今年一季度末瓴仁对日常消费和可选消费的配置比例分别为5%。到了6月末,可选消费配置比例提升至14%,日常消费为10%。

之后配置差距迅速拉开。

到了7月末,日常消费比例接近15%,可选消费仅仅有6%的仓位。

需要说明的是:日常消费亦称必须消费,指的是日常生活中最基本的、必要的消费品,包括食品、饮料、烟草、居家用品等,可选消费指除必须消费以外的消费。

到了8月末,日常消费仓位达到20%,成为瓴仁头号重仓行业。

形成鲜明对比的是,同期可选消费在瓴仁持仓中地位较低,只有7%的仓位分配。

瓴仁对消费行业的的配置权重,透露了其对宏观基本面的价值判断。

瓴仁的架构

瓴仁投资业内熟悉的不多,但它的同系机构礼仁投资就要名气大的多。

此前高瓴旗下的二级投资机构中,曾以礼仁投资作为支点,后者也在2020年初令管理规模超过百亿元。

不过,2021年8月瓴仁私募基金正式成立,逐步取代礼仁投资的体系内二级市场的核心角色。

据中基协备案信息,瓴仁私募基金的受托管理资产目前也超过了一百亿元,备案的员工已经达到17人。

此次备受关注的瓴仁投资的基金经理是丁靓。

他此前曾担任广州粤民投资管理有限公司国际业务总经理、广发国际资产管理有限公司总经理、广发沪港深股票基金经理、广发全球精选股票(QDII)基金经理、广发亚太精选股票(QDII)基金经理。

瓴仁投资还有一些投研人员来自私募机构易同投资和公募机构嘉实基金,考虑到嘉实基金前投资总监党开宇是易同投资的控股股东,这个渊源也不难令人理解。