惊呆!0.000046%,投行超低价又来了

中国基金报记者 莫琳

没有最低,只有更低,投行债券承销再现“白菜价”!

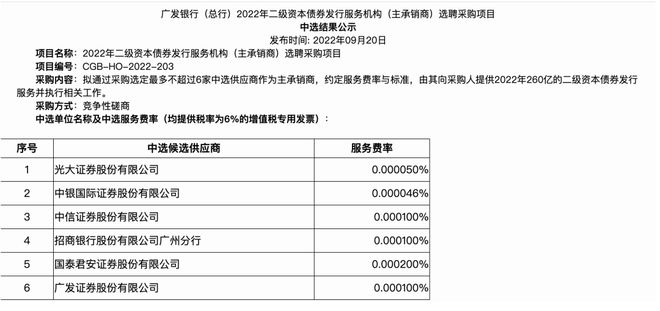

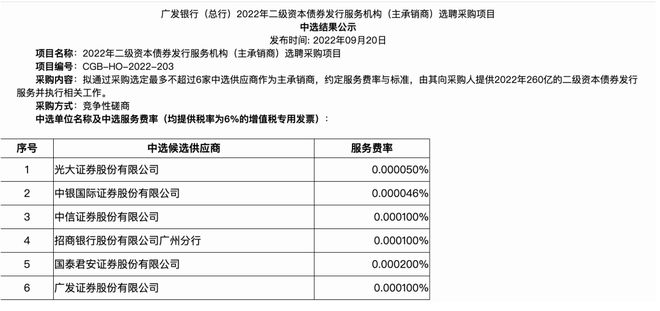

9月20日,广发银行公示了260亿债券的6家主承销商名单。其中光大证券、中银证券的服务费率分别为0.000050%(千万分之五)和0.000046%(千万分之四点六);中信证券与招行广州分行、广发证券分别为0.000100%;国泰君安的价格则为0.000200%。

如果以260亿平摊分销计算,这6家机构的最低承销收入只需1900元,最高也不过8600元左右。

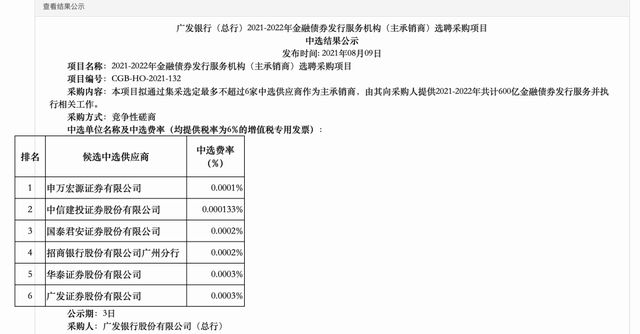

与去年相比,广发银行的债券承销费再次下探。2021年,广发银行金融债共有6家机构中标,彼时中标机构申万宏源报出了百万分之1的价格,中信建投的报价为百万分之1.33,国泰君安、招商银行的报价为百万分之2,华泰证券和广发证券的报价为百万分之3。

中证协出手打击债券承销“白菜价”

今年4月28日晚间,中国证券业协会发布通知公告称,为落实公司债券注册制有关要求,进一步细化承销业务规则,在广泛征求行业与监管部门意见的基础上,协会对《公司债券承销业务规范》(以下简称《承销规范》)进行了修订,现予发布,自发布之日起实施。

修订后的《承销规范》,新增了包括承销机构不得将发行价格或利率与承销费用直接挂钩,不得以明显低于行业定价水平等不正当竞争方式招揽业务等。同时,为防范承销机构以自买债券的方式影响正常的市场价格,并限制结构化发债,《承销规范》要求承销机构及其关联方参与认购其所承销债券的,应当报价公允、程序合规,并在发行结果公告中就认购方、认购规模、报价情况进行披露。

2021年4月,中国证券业协会还曾发布《公司债券承销报价内部约束指引》(下称《指引》),明确承销机构应当建立公司债券承销报价的内部约束线,若报价低于约束线,不仅要向中证协提交专项说明,还将面临现场检查。

多家券商因过低承销费率被查

近年来,“白菜价”“地板价”在债券市场发行中屡见不鲜。没有最低,只有更低。

2021年8月9日,广发银行在其供应商服务平台对2021年至2022年金融债券发行服务机构(主承销商)选聘采购项目中选结果进行公示。结果显示,总计600亿元金融债券的发行项目,共有6家机构中选,其中,申万宏源的中选费率最低,仅为0.0001%,中信建投的中选费率为0.000133%,华泰证券、广发证券的中选费率最高,均为0.0003%。

如果按申万宏源的最低中选费率计算,600亿元金融债券的承销费只有6万元,按华泰债券和广发债券的最高中选费率算,也只有18万元。

这样的案例还有很多。2021年1月6日,6家券商中标中国铁投100亿元公司债券承销项目,承销费报价最低为0.01%,最高为0.03%;2021年2月份,嘉兴银行发布2021年无固定期限资本债券承销服务项目成交公示,中金公司以1万元报价成为成交候选人……

“白菜价”承销刺痛市场神经的同时,也引起了监管的注意。近年来,监管也对债券承销乱象频频出手整顿。

2021年1月,交易商协会官网发布关于宁波银行包销的多期债务融资工具发行利率远低于上市后合理估值的自律处分信息,对其予以警告并暂停其债务融资工具相关业务2个月;

2020年5月15日,交易商协会发布自律处分,对兴业银行、中信证券两家非金融企业债务融资工具主承销商予以警告,并责令两家机构限期整改。原来,上述两家机构中标海南一个中期票据项目的主承销商,承销费率为十万分之三,意味着每做10亿元的债券承销,只收3万元,平均每家1.5万元。

今年以来,债券承销再次迎来强规范。

今年4月,中证协出台《公司债券承销报价内部约束指引》,规定承销机构应当建立公司债券承销报价的内部约束制度,对报价在内部约束线以下的,承销机构应当履行内部特批程序,并在3个工作日内向协会提交专项说明原因;

6月份,中证协就《证券公司公司债券业务执业能力评价办法》修订版征求意见,增加措施约束低价竞争,包括公司债券承销报价内部约束线指标和规范竞争指标;引导弱化对承销规模的过度重视等。此外,若项目质量恶劣能力评价将被扣分。

在2021年8月份,中国银行间市场交易商协会发文《关于进一步加强债务融资工具承销报价规范的通知》,要求主承销商每季度、每年度将债务融资工具承销报价情况报送交易商协会,并要求“不得出现违反公平竞争、低价恶性竞争、破坏市场秩序的行为”。

中国银行间市场交易商协会表示,市场上仍然存在部分承销机构为抢占市场份额,低价恶性竞争的乱象,甚至低于成本展业,既扰乱市场秩序,也难以保证执业质量,让高技术含量、高价值的承销工作异化为获取市场份额的“通道业务”,既损害债券市场健康发展根基,也不利于金融市场改革深化。

今年9月初,交易商协会已对6家主承销商启动自律调查,不断规范承销报价、簿记建档等相关工作,维护市场价格发现功能。

虽然监管不断出手,但是金融债承销的价格战却屡禁不止。有业内人士表示,比起传统意义上的“投行”业务,金融债承销虽然单笔业务利润相对较低,但规模更大,而且承做和发行都相对简单。对于目前比较看重债券承销规模排名的券商来说,往往会选择牺牲暂时的利润,换取排名的上升,和品牌知名度的提升。