蓝月亮是怎么越亏越多的?

蓝月亮又喜提热搜了。

一个名为#和蓝月亮一起悦动中秋#的讨论话题冲上微博热搜,阅读数超过2000万,排在话题榜中秋活动的前列。

不仅如此,今年蓝月亮还赞助了央视中秋晚会,并将自己的蓝月亮用户节跟中秋晚会相结合,不难看出蓝月亮希望借中秋进行大规模营销的野心。

根据历年央视赞助的价格推算,相关人士预计蓝月亮此次中秋系列的营销投入可能超过五千万。

这种不计成本的市场投入,在最近一年相对萎靡的市场环境下实属罕见。

蓝月亮疯狂的市场营销投入,既受股价下行压力过大的影响,也跟市场表现达不到要求有关。

蓝月亮自上市之后股价走势就是一条跌宕下行的曲线,并没有震荡上行的趋势。数据显示,截止10月5日收盘,蓝月亮股价报5.31港元,较2021年1月最高点18.95港元下跌70%,市值仅剩311亿港元。

近日,蓝月亮发布的中期财报也显示,虽然上半年收入和销量双增长,但亏损依旧,而且线上主营销售渠道收入下滑,也成为蓝月亮亟待解决的问题。

资本市场的嗅觉更是敏锐。最新消息显示,曾一直看好蓝月亮的花旗银行发布报告称,虽然蓝月亮管理层对2022年下半年前景看法保守,但相信在一个月前发盈警时降低指引已让投资者有心理准备,对蓝月亮2022、2023、2024年净利润预测分别下调37%、22%、21%,评级由买“入降”至“中性”,目标价由7.2港元下调至6.1港元。

多重压力之下,市场表现不好要继续投入,而投入又带动营销费用增长,结果就会进入一个越来越亏损的怪圈。

这意味着蓝月亮必须进行变革,不然等待它的只能是被资本市场抛弃的下场。

1

困于高价原材料

2022年8月25日,在港股上市的蓝月亮集团发布半年报,营收毛利同比增长,但期内亏损依旧在加剧。

这似乎成为近几年蓝月亮经营数据的唯一标签。

其中报显示,2022上半年蓝月亮实现营收28.83亿港元,同比增长22.4%;净亏损1.49亿港元,较去年同期增加1.05亿港元。

值得注意的是,其亏损增长是在毛利增加背景下出现的。数据显示,上半年蓝月亮的毛利为15.29亿港元,较上年同期的12.59亿港元上升21.4%,整体保持平稳。

然而,即使蓝月亮宣布,自身的亏损大部分是由于海外人民币资产兑换美元产生的汇兑损失,但除去这部分所谓的汇兑损失,蓝月亮依然处于亏损状态。

“蓝月亮在自身财报中宣布这部分损失来源于公司人民币资产在海外汇兑的损失,这对于分析师群体来说不可思议。”香港知名分析师林曦对「子弹财观」表示,蓝月亮在海外并不存在直接的原料供应商,也不存在在海外需要动用美元购买的资产,这其中的汇兑损失到底是怎么产生的,需要企业在后续进行详细说明。

他进一步指出,蓝月亮需要的原料分成两种,一种是外壳的塑料,一种是作为生产原料的棕榈油。“外壳的塑料严格来说应该是外壳生产厂商订购,蓝月亮只需要外壳并不直接购置原材料;另一边国内有棕榈油销售的大盘,可以从国内以非常透明的价格购买,并不需要在海外进行采购。”

加之最近没有听说过蓝月亮有海外资产并购的事情,所以林曦并不清楚这个汇兑损失怎么产生。“即使按蓝月亮牵强的理由去掉汇兑损失,上半年蓝月亮的真正亏损还有2458万港元,是去年同期的2.5倍。”

实际上,蓝月亮现在真正的问题在于成本上涨过快,导致毛利率下降的速度和亏损增加的速度超过预期。

一般而言,毛利率基本上可以显示出一家企业的经营状态。蓝月亮财报数据显示,2020年上半年,蓝月亮集团毛利率高达63.99%,而到2022年上半年跌至53.05%,两年时间毛利率下降了10.94个百分点。

造成毛利率下降的原因,是跟原材料上涨有很大关系。中报数据显示,当前蓝月亮的营业成本从2021年上半年的10.96亿港元上升至2022年上半年的13.54亿港元,涨幅约为23.5%,高于营收22.4%的增速。同一时期内,公司原材料成本占营业成本的比重也从85%提高到98%。

换言之,原材料成本高企削薄集团利润,可能才是蓝月亮现在需要关注的核心问题。

2

都是“折腾”惹的祸

在财报中,通过拆解销售渠道,不难发现蓝月亮的经营情况。

财报数据显示,蓝月亮的销售渠道有3大类,分别是线上销售、线下分销商和直接销售给大客户。其中,线上销售渠道是主力部队。2022年上半年,这三类渠道的销售额分别是14.77亿港元、10.81亿港元和3.26亿港元,营收占比分别为51.2%、37.5%和11.3%。

其中,线上销售额较2021年同期下降了10%,而线下分销商的销售额则同比增长了98.5%。

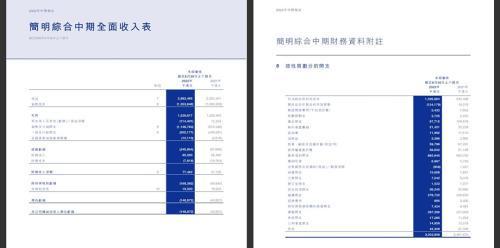

图 / 蓝月亮财报

图 / 蓝月亮财报

在财报里,蓝月亮表示,“今年上半年,公司通过当地分销商,继续将销售及分销网络扩展至便利店、生鲜食品超市及中小型当地商店,还计划通过改善采购及库存管理,将产品的渗透率从大城市的市区深化到中国的县、乡及村。”

这就是蓝月亮在今年年初布局的下沉市场计划。

事实上,从2015年开始,蓝月亮的市场策略就在摇摆中度过,这也让蓝月亮的销售体系变得异常混乱。

从2009进军洗衣液市场以来,蓝月亮一直依靠线下商超渠道进行大规模的铺货占领市场,巅峰时期,超过50%的洗衣液都产自蓝月亮。

但到了2015年,由于蓝月亮因定价问题与大润发、家乐福等传统商超发生矛盾,其产品也遭多家卖场下架。随后蓝月亮准备自建渠道,转而在商场布局“月亮小屋”(“月亮小屋”实体店集销售、配送、服务于一体,走O2O模式)。

很快,蓝月亮发现月亮小屋并不能解决线下渠道的问题,不得不于2017年又重新回归商超的传统渠道,但损失的时间却让竞争对手迎头赶上。反观蓝月亮,其一年多时间以来自建渠道以及销售人员的开支,更为其增加了沉重的竞争压力。

从某种意义上看,结束于2017年的第一轮“折腾”已经损耗了蓝月亮的人气,并间接加速立白等竞争对手的崛起。

经此一役,蓝月亮在线下渠道的优势已经被削弱,产品布局和折扣等方面都无法得到商超的大力扶持,在这种情况下,蓝月亮不得不将重心转移到线上,试图利用线上渠道的快速发展替换线下渠道的利润获取。

这也导致2019年蓝月亮接近5成的收入来自于线上渠道,彼时,部分行业观察家甚至把蓝月亮视作是快消品数字化的一个典范。

就在这一时间点,高瓴资本创始人张磊将蓝月亮的案例写入了自己的《价值》一书,并认为高瓴资本投资蓝月亮是一个非常正确的决定。

但到了2019年下半年,蓝月亮发现,由于平台的强势,品牌在线上市场逐渐丧失了对自身产品的定价权。无论是淘宝京东各个平台的购物节,还是拼多多平台的价格补贴,都使蓝月亮线上渠道的价格要远远低于线下渠道。

以蓝月亮的经典产品洗衣液为例,在淘宝上,蓝月亮官方旗舰店正在售卖的一款12斤装的洗衣液定价为84.9元,折后价为79.9元。而在商场和线下渠道,这款洗衣液最低的价格并不低于90元。

图 / 淘宝蓝月亮旗舰店

图 / 淘宝蓝月亮旗舰店

这种价格上的混乱必然会对于线下渠道的销售产生巨大影响,同时也会导致蓝月亮的毛利率进一步下滑。

为此蓝月亮不得不宣布重返线下,这一次他们的策略是进军下沉市场。

然而,同样是12斤装的洗衣液,雕牌的定价为69.9元,网上折后价仅为59.9元。而立白甚至有55元左右的产品出现。

这意味着蓝月亮的产品比主要竞争对手最起码贵出20-30元,而这种定价策略在线下渠道尤其是下沉市场,并不占优势。

为了推动线下销售的增长,蓝月亮不得不祭出补贴和增加市场费用的法宝。财报显示今年上半年,公司销售以及分销开支为11.46亿港元,相较于去年同期的9.16亿港元提升了25.1%。

蓝月亮表示,主要是销售人员数量增加而导致员工成本增加及线下渠道营销费用增加所致。然而从2017年开始,蓝月亮线下销售人员的数量呈下降趋势,从2017年顶峰的10432人已经下降到2020年的4582人。

因此上半年即使销售人员增加成本也并不占大头,绝大部分的销售开支还是在补贴和对一线经销商的广告投放赞助上。

这也进一步拉低了外界对蓝月亮的盈利预期。

3

营销大于产品

而如今的尴尬景象,或许都是处在黄金时代的蓝月亮不曾设想过的。

2009年初,蓝月亮召开发布会,正式对外宣布进军洗衣液市场,并斥资2亿元签约奥运冠军郭晶晶代言。

在汰渍、奥妙、碧浪等国际品牌在华都没有主推洗衣液之时,蓝月亮抢先一步,凭借极强的产品力和奥运冠军郭晶晶的极高热度,一举成为洗衣液市场头部品牌。“蓝月亮,开创中国洗衣新时代”的广告语深入人心,蓝月亮品牌也成为了洗衣液的代名词,2012年初,蓝月亮的市占率就已高达52.7%。

到现在,蓝月亮的洗衣液仍是其核心产品,最新的中报显示蓝月亮洗衣液的收入占比超过85%。

蓝月亮也并非没有推出其他新品。中报数据显示,蓝月亮今年7月已经推出一系列针对运动衣物清洁的产品,包括一款运动型洗衣液和一款速干面料专用洗衣液;早在2021年,蓝月亮也已经推出了内衣专用洗衣液,但市场反响平平。

财报数据显示,截至2022年5月,蓝月亮已有90余SKU,但到目前为止,都鲜有单品能与传统蓝月亮洗手液和洗衣液的产品力比肩。

更有意思的是,蓝月亮虽然宣称自己拥有几百人的研发团队和以博士生为主的研发核心人员,但2021年年报和2022年中报都没有列支研发费用。

图 / 蓝月亮财报

而此后蓝月亮推出的各种洗衣液,看起来更像是将原本洗衣液配方进行微调后的产品。在部分业内专家看来,其技术含量并不高,蓝月亮目前也并没有拿出真正意义上的迭代产品。

反而竞争对手从洗衣凝珠切入新的蓝海市场,并开始快速赶超蓝月亮的市场份额。

据国信证券(行情002736诊股)研究数据,中国洗衣凝珠销售额从2015年的150万元增长至2020 年的11.16亿元,复合增速高达273.3%。在海外,已有多个市场的洗衣凝珠市场份额已达20%。

目前,洗衣凝珠品牌高度集中,Top10品牌集中度超过63%。头部品牌基本集中在宝洁旗下碧浪、汰渍、当妮,联合利华旗下奥妙、立白,威莱旗下妈妈壹选等几大知名传统日化企业。

在这个细分的高增速市场,蓝月亮并没有深度参与而在原有的市场中打转,这对其进一步增加市场份额并盈利的预想来说,要实现恐怕困难重重。

毕竟,对于企业而言,如果将资源和注意力都放到广告营销上,则会进入到一个不健康的状态。这也意味着,当营销表现大于产品力,市场留给蓝月亮的时间和空间已然不多了。