为什么九岭锂业IPO估值要打五折?

便宜没好货,好货不便宜

出品|清流工作室

作者|周淼 主编|赵妍

近日,被称为锂云母“四小龙”之一的九岭锂业,向上交所递交招股申请。九岭锂业主要生产电池级碳酸锂和工业级碳酸锂。此次IPO,九岭锂业拟发行15%的股权募集7.6亿元用于年产5000吨氢氧化锂、10000吨高纯碳酸锂改建项目、研发中心综合大楼建设项目以及补充流动资金。

根据招股书,九岭锂业的客户主要含中矿资源(002738.SZ)、多氟多(002407.SZ)、湖南裕能等锂盐及电池企业,产品已进入宁德时代(300750.SZ)、上汽集团(600104.SH)等电池及新能源车厂商的供应链。而公司的毛利率曾随碳酸锂市场价格波动,但相比于同行公司毛利率和市场价格的涨幅却仍然偏低。

自去年4月以来,九岭锂业曾迎来多次增资。去年年底上汽及广汽集团等股东入股时,其估值已达百亿元,在今年向股东进行股权转让时估值已达125亿元。

可此次IPO发行时对应估值仅有50亿元左右,较峰值几乎减半,这背后到底有什么原因?

行业竞争力堪忧?

九岭锂业主营锂盐类产品,该类产品主要从锂矿、盐湖中提取而来,经过加工后形成工业级碳酸锂和电池级碳酸锂等产品。

2021年,受益于新能源车需求旺盛,九岭锂业锂盐类产品售价暴涨,2021电池级碳酸锂售价自3.19万元/顿涨至7.44万元/吨,工业级碳酸锂也自3.04万元/吨涨至6.82万元/吨。

受此影响,九岭锂业的业绩也在当年创下新高。根据招股书,2019年至2021年,公司收入为2.72亿元、2.74亿元、8.54亿元,其中锂盐类产品在2021年实现营收7.45亿元,占比87.33%;同期归母净利润分别为2378万元、1110.21万元和1.59亿元;毛利率分别为21.00%、21.80%和34.75%。

虽然业绩向好,但九岭锂业的毛利率却不及同行。2021年,九岭锂业同行业平均毛利率有50.18%,而在同行可比竞争对手中,赣锋锂业、江特电机和永兴材料相关业务毛利率分别为47.76%、39%和51.99%,其中天齐锂业毛利率则高达61.96%,高了九岭锂业近一倍。

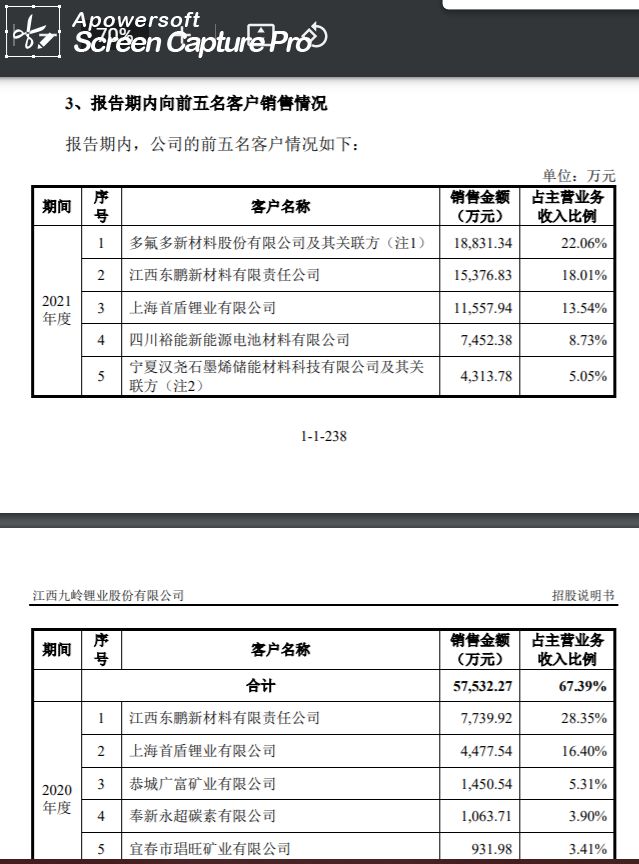

对于2021年毛利率提升幅度低于同行,九岭锂业解释称,主要为未能预判2021年碳酸锂价格上涨,为锁定盈利和回款在2020年底与中矿资源、多氟多、上海首盾等客户签订的合同包含了较大比例的固定价格供应量,导致九岭锂业碳酸锂价格上涨显著低于市场价格上涨。

清流工作室注意到,因为提前锁定价格,导致未能享受到碳酸锂价格上涨的红利,可能并不能完全解释九岭锂业毛利率不及同行的情况。

以九岭锂业的大客户湖南裕能新能源电池材料股份有限公司(下称“湖南裕能”)为例。根据湖南裕能披露,该公司也是采用了支付大额预付款的方式保障碳酸锂供应,且2020年、2021年末其预付款80%以上为预付碳酸锂采购款。湖南裕能招股书中,2021年对于碳酸锂的采购单价达11.16万元/吨。

而与之对比的是,九岭锂业2021年对于电池级碳酸锂的销售单价则是7.44万元/吨;

也就是说,在同等的提前锁定价格的前提下,客户的平均采购价格高出了九岭锂业平均销售价格近1倍。

这是否意味着,九岭锂业在客户处的议价能力不及同行呢?

另一个值得警惕的现象是,近年来,随着锂盐价格暴涨,锂电产业链中下游频频加速向上游布局,除了同行对手外,九岭锂业的大客户中,也有不少开始对锂矿资源、锂盐业务有所布局甚至深耕。

这意味着,除了现有的行业竞争外,九岭锂业未来也将面临大客户变同行的风险。

比如江西东鹏新材料有限责任公司(下称“东鹏新材料”),作为公司工业级碳酸锂的重要客户,该公司自身便生产工业级碳酸锂产品,而其全资股东中矿资源也有矿山资源,比如自有矿权-加拿大TANCO矿山、参股澳大利亚PSC资源公司旗下的Arcadia锂矿项目,且在今年上半年,该公司还收购津巴布韦的Bikita锂矿产资源量为2941万吨的项目。

按照中矿资源的说法上述项目能为公司锂电新能源原料业务提供稳定的资源保障,预计2023年底将拥有合计6.6万吨/年锂盐产品产能。

而对于九岭锂业向其销售的另一大核心产品——电池级碳酸锂,以及此次募投扩产的氢氧化锂、高纯锂盐项目,中矿资源及公司另一大客户多氟多也有所布局。

除此之外,在锂矿石开采方面,九岭锂业曾称,该业务是由子公司春友锂业在其控制的大港瓷土矿山进行含锂瓷石(土)原矿开采。春友锂业是九岭锂业和宁德时代的合资公司,不过宁德时代一方是小股东,由旗下宜春时代新能源矿业有限公司(下称“宜春时代”)持股30%。

清流工作室注意到,宜春时代实际上自己也进行含锂瓷土矿开采。根据宁德时代近日宣布,宜春时代拥有的含锂瓷土矿已于近期取得了采矿权,而该土矿所在宜春414矿区曾被视为江西省最好的锂资源标的。

而九岭锂业由于未按计划扩产,导致2021年许可开采量已达上限,最终不得不对外采购了1.2亿元的锂云母精矿和1965.42万元的含锂矿石。

与大客户数据打架

四面楚歌之下,九岭锂业能否通过上市之路提升行业竞争力,目前尚不得而知。但仅就九岭锂业IPO招股书,清流工作室注意,九岭锂业披露的销售数据也与其大客户披露的采购数据存在数据打架的情况。

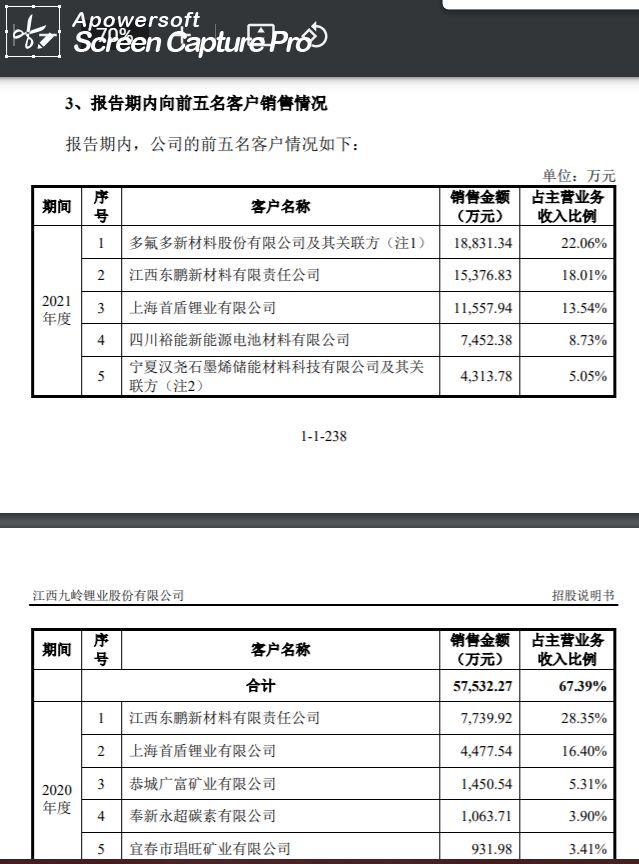

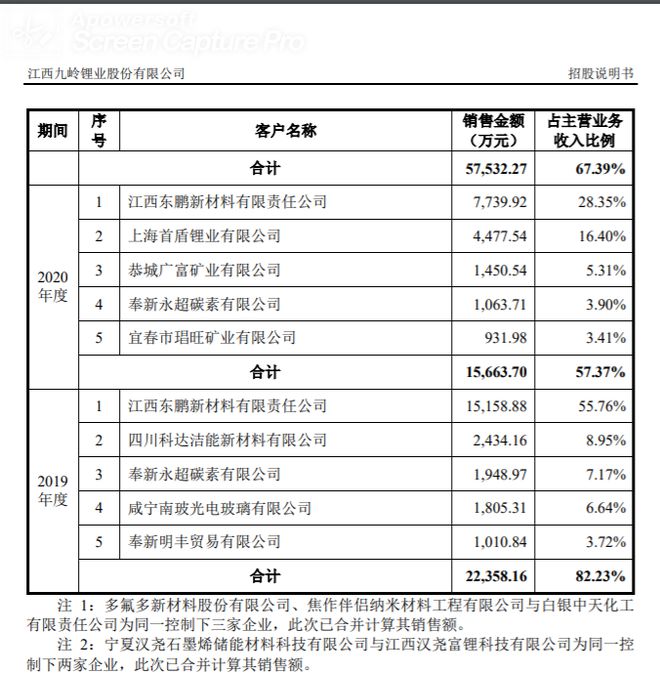

据招股书,九岭锂业的锂盐业务销售通常采用先收款后发货的模式,2019年至2021年,东鹏新材料均为公司前五客户之一,公司向其主要出售工业碳酸锂产品,各期销售收入分别为1.52亿元、7739.92万元及1.53亿元,占当期营收比重分别为55.76%、28.35%和18.01%。

东鹏新材料是中矿资源旗下子公司。奇怪的是,根据中矿资源的历年年报及问询函,2019年至2020年,东鹏新材料前五大供应商中并无与九岭锂业同期销售额匹配的采购额。

比如2020年。东鹏新材料的第一大供应商采购额为7306.76万元;而九岭锂业披露称,向东鹏新材销售了7739.92万元;如果东鹏新材料的第一大供应商即为九岭锂业,两者之间相差了433.16万元;

而2019年,东鹏新材料与之最接近的第一大供应商,对应的采购额为15591.00万元,则比九岭锂业披露的15158.88万元要高出432.12万元;仅在2021年,双方披露的数据才基本一致。

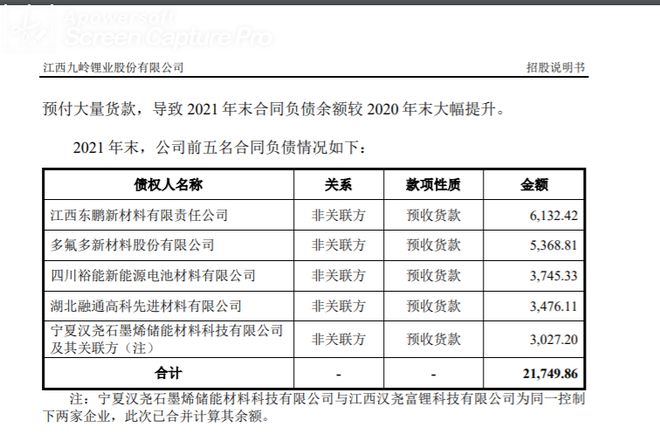

在因客户预付款形成的合同负债方面,九岭锂业招股书披露的数据也与客户方存在差异。

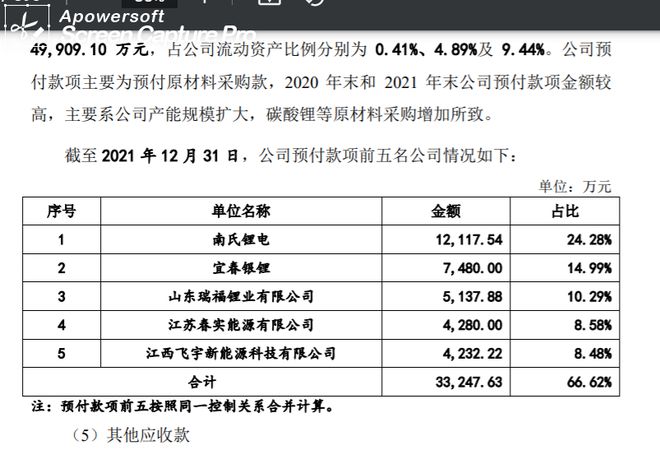

比如,九岭锂业对大客户四川裕能(即湖南裕能全资子公司)的预收货款为3745.33万元;而对方披露的对江西飞宇新能源科技有限公司(九岭锂业全资子公司)产生的预付款为4232.22万元,两者相差了486.89万元;

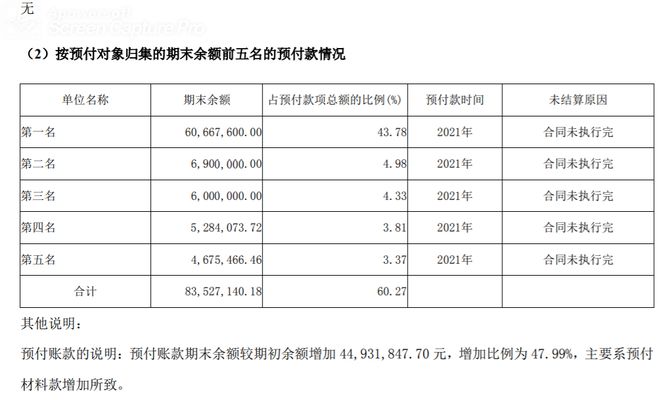

比如,对大客户多氟多预收款为5368.81万元,而对方的预付款对象中,仅有第一名款项在千万元以上,但其对应的6066.76万元预付款额与九岭锂业披露的相差了697.95万元;

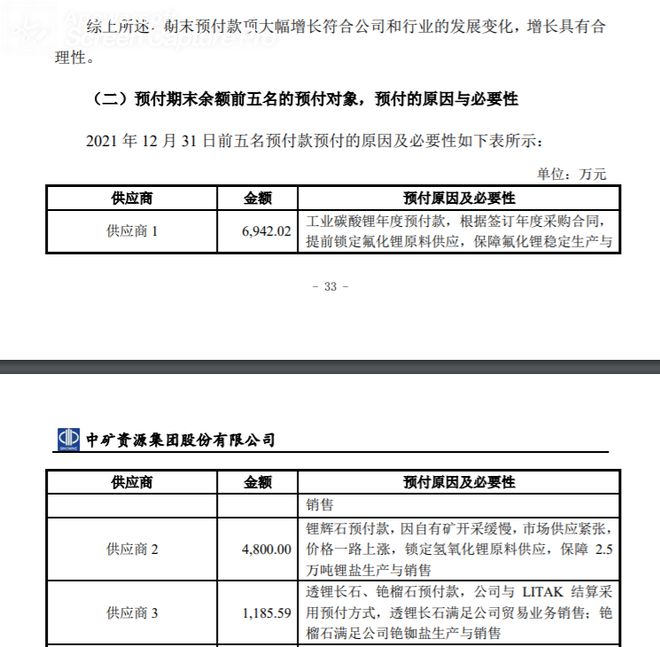

再比如,对东鹏新材料的预收款为6132.42万元,也与对方披露金额中最接近的6942.02万元相差了809.6万元。

来源:湖南裕能年报

来源:多氟多年报

来源:中矿资源年报

对于2019年、2020年销售数据与客户披露不一致的情况,高级审计师陈雯向清流工作室分析,有可能是双方当年有笔交易发生在跨年,有一方入账入错了年份产生了截止性错误;也有可能出现了会计政策调整,不过一般IPO/上市公司财务报告都遵循统一的企业会计准则核算,双方企业会计核算即使存在差异,也主要是在应收账款坏账准备方面作出调整。

对于其预收款及客户预付款存在的差异的情况,陈雯分析表示,预付/预收款为双方提前支付/收到的款项,不过并未进行交割,双方数据存在差异则通常是账务处理产生的问题,具体要查证是否有私人账户转款或虚构交易的情况。

另一名业内人士对清流工作室称,相同期间披露的数据不一致,可以要求企业给出合理解释(如退货导致等),如果给不出合理解释,合理怀疑招股说明书有水分,具体要看招股书是否写错,还是企业虚报财务数据。